原标题:经济学家连平:银行准备金率仍有下调空间 有望为小微企业纾困

在今年的政府工作报告中,小微企业作为关键词频频出现,众多利好消息无疑是为小微企业雪中送炭。

中小微企业是国民经济和社会发展的生力军。据中国人民银行发布的《中国小微企业金融服务报告(2018)》显示,中国中小微企业贡献了50%以上的税收、60%以上的GDP、70%以上的技术创新、80%以上的城镇劳动就业、90%以上的企业数量。

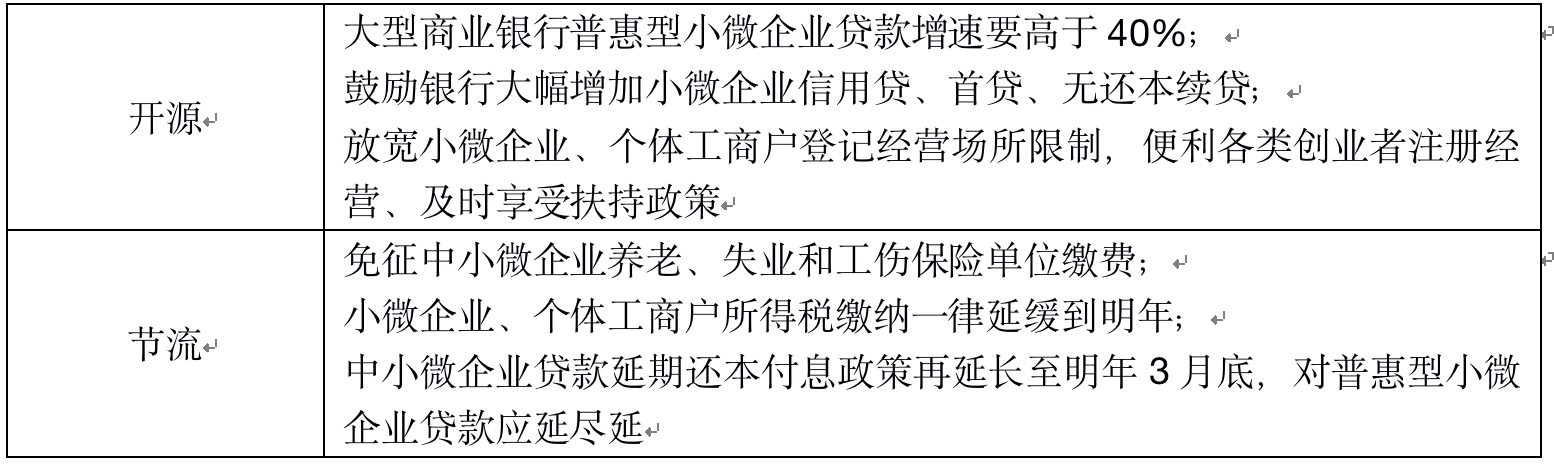

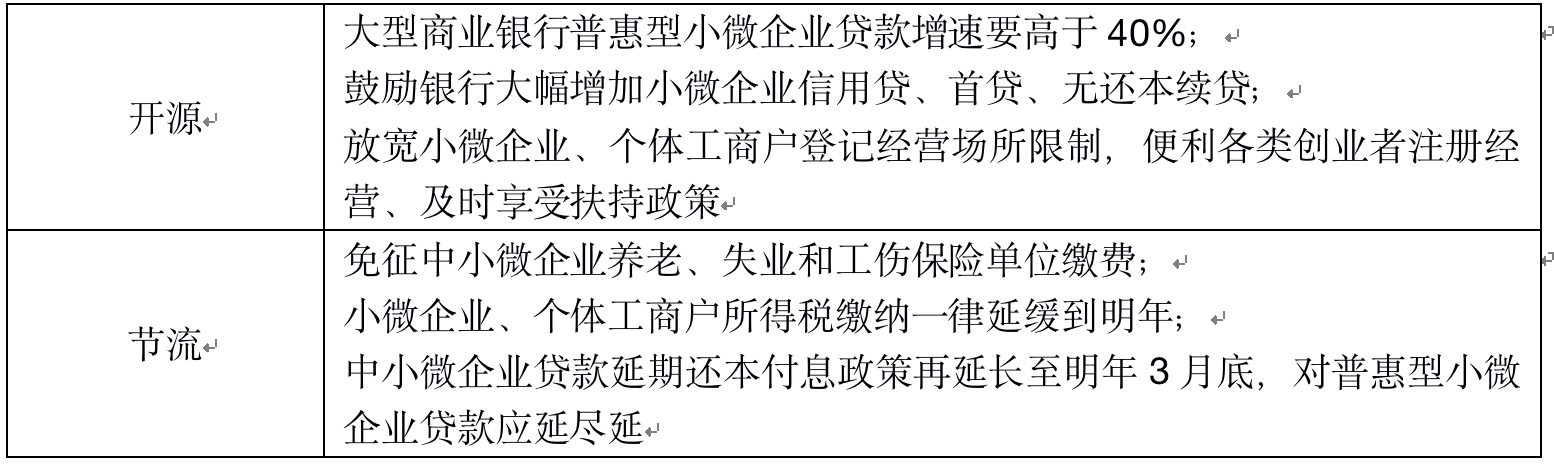

经时代财经梳理,政府工作报告从开源和节流两个方面着手,加大了对中小微企业的减税降费力度,强化对小微企业的金融支持,并重点强调“一定要让中小微企业贷款可获得性明显提高,一定要让综合融资成本明显下降”。

今年的政府工作报告从开源和节流两方面着手,为小微企业纾困。(来源:时代财经根据2020年政府工作报告整理)

时代财经对比2019年和2020年的政府工作报告发现,关于中国小微企业的不少关键指标有所增长,并在表述上有所转变。就相关话题,时代财经于5月22日采访了植信投资首席经济学家兼研究院院长连平。

鼓励银行合理让利实体

对比去年和今年的政府工作报告,在小微企业贷款增速上,2019年的目标是增长30%以上;而2020年的目标则是高于40%。

对于2019年设立的增速目标,国有六大银行均超额完成任务。根据六家国有银行公开年报数据统计,六大行2019年普惠小微贷款平均同比增幅达到45%。

那么在2020年政府工作报告中提出更高的目标,商业银行在央行降息的大趋势下,息差收窄,商业银行盈利水平下降,还能够按量完成目标吗?

对此,连平认为,这实际上就是要求银行把压力承担下来,不要再追求那么高的盈利,保持平稳的增长即可。“虽然加大小微企业贷款增速,会造成银行不良率上升,从而增加一部分的信贷成本,但是由于银行整体利润水平逐年提高且总量规模较大,因此,银行是有足够能力可以处置不良率攀升的问题。”

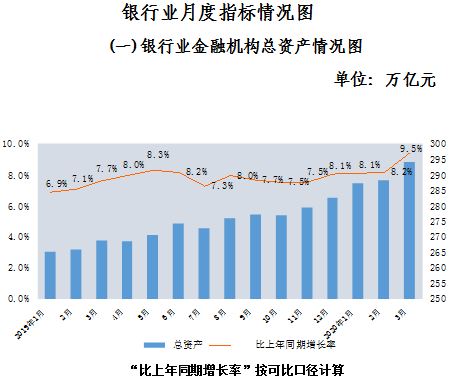

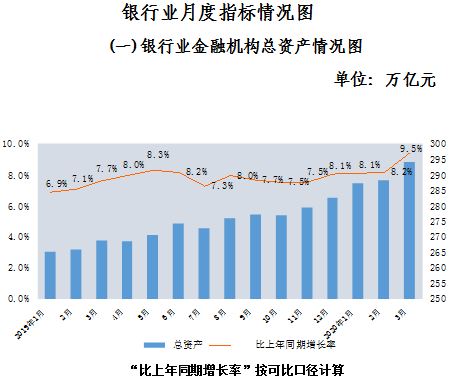

对比抗风险能力较弱的小微企业,银行业在新冠疫情和中美贸易摩擦的冲击下,利润逆势上扬。据银保监会的统计数据,2020年一季度银行总资产水平不降反升,高达9.5%,创历史新高。另据wind数据显示,2020年一季度最赚钱的20家上市公司里,有13家为银行,占比达65%。

银行金融机构总资产情况图。(来源:中国银保监会官网)

正因为如此,今年的政府工作报告中亦明确提到,鼓励银行合理让利。值得注意的是,这里的“让利”是指让利市场主体,而中国的市场主体正是中小微企业。

中华工商时报日前曾指出,中国目前有超过1亿户的市场主体,其中90%以上是中小微企业。它们不仅是国民经济发展的重要力量,更是居民就业的主要承载者。在疫情冲击下,保市场主体是压舱石,保住了市场主体,经济就有动力,就业就有支撑,产业链就能运转。而据国家统计局数据,2018年末,中小微企业吸纳就业人员2.33亿人,占全部企业就业人员的比重为79.4%。

其次,在连平看来,“银行的准备金率还有进一步下调的空间,届时商业银行可以获得更多的低成本资金,从而用于扩大对小微企业的信贷支持。”

此外,连平还指出,此次对信贷增速的“加量”,是因为有很多老老实实、规规矩矩做生意的小微企业,却从未获得过贷款。“因此,对贷款增速提出进一步要求,就是希望商业银行能够扩大信贷的受众面,让那些从未获得过贷款的小微企业,能够获得贷款。”

消除中小银行放贷“瓶颈”

今年的政府工作报告中还写道,必须稳住上亿市场主体,尽力帮助企业特别是中小微企业、个体工商户渡过难关。

根据世界银行2018年发布的《中小微企业融资缺口》报告,中国中小微企业融资缺口达1.9万亿美元。在中国5600万的中小微企业中,或是完全无法从正规金融体系获得外部融资,或是从正规金融体系获得的外部融资不能完全满足融资需求。报告指出,中国微型企业近八成的融资需求未被满足,中小企业和微型企业的融资缺口存在巨大的失衡。

但是中小微企业数量多,融资缺口大,商业银行应如何做到“雨露均沾”?今年的政府工作报告中提出,“推动中小银行补充资本和完善治理,更好服务中小微企业”,而去年关于银行资本的表述为“支持大型商业银行多渠道补充资本”。

如此看来,仅仅依靠大型商业银行难以进一步深入基层,因此还要发动中小银行。然而此前,资本金不足成为了制约中小银行放贷的“瓶颈”。

对此,连平解释称,在执行过程中,要将信贷发放和补充资本配合起来,信贷增速提高,占用的资本就多了。“按照目前的监管规定来说,占用的资本到达一定的限额,商业银行的资本充足率就无法达标,则不可再发放信贷。而中小银行本就比大型银行要缺资本,因此更要加大力度补充(资本)。”

关于银行补充资本方面,银保监会副主席周亮在4月的新闻发布会上表示,银行资本补充方面,今年还会继续拓宽渠道,比如发行各种资本补充债券、优先股、普通股等,加大银行内源性资本补充。

由此可见,中小银行的放贷阻碍也将被进一步缓解。

小微企业“拖不起”

在本次疫情中,小微企业遭受猛烈冲击。据招商银行研究院5月发布的《小微企业调研报告》估算,超过五成企业预期上半年营收将下滑50%以上,近六成企业现金流撑不过三个月,约两成企业预期上半年现金流将耗尽但产能难达75%。

这意味着,即便银行愿意提供贷款机会,但在目前的情况下,小微企业也不愿申请贷款。

“这确实是一个比较大的问题,”连平向时代财经指出,这时候就要靠财政政策和大型国企和央企拉动需求。

事实上,在大型企业的供应链上,往往依附着众多小微企业为其提供服务。在连平看来,大型的国家骨干企业可以积极主动为小微企业提供生产需求,让小微企业有信心借贷。

除此之外,连平还提到另一个常见的情况,那就是目前,大型企业在贷款方面占据了一定的优势,可以拿到比小微企业更多的资源和较低的利息。这也导致大型企业在一定程度上占用了小微企业的资金。

“许多大型企业拿着给小微企业的钱去投资,然后拖着这笔钱慢慢地给。但小微企业拖不起啊。”连平说。

因此连平建议,要对大型企业实施更有效的约束,设立基本的商业原则,例如付定金的款项比例,以及在规定的期限内按时付清尾款等。

对于这个问题,在今年1月份的国务院新闻办公室举行国务院政策例行吹风会上,工业和信息化部副部长辛国斌表示,下一步国务院将加快《及时支付中小企业款项条例》立法进程并尽快出台实施,强化清欠约束惩戒机制。