持续的积极收购之外安踏是否还有构建自主品牌和产品的能力?

2019-03-02 15:55:10来源:ZAKER编辑:鹿鸣君

扫一扫

分享文章到微信

扫一扫

关注鹿财经微信公众号

原标题:持续的积极收购之外安踏是否还有构建自主品牌和产品的能力?

安踏体育 ( 02020.HK ) 的市值超过千亿人民币大关时,安踏董事局主席兼首席执行官丁世忠有理由庆幸 10 年前逆势启动的并购策略。

2 月 26 日,安踏体育公布 2018 财年年报,其中营收为 241 亿元人民币,增长 44.4%。毛利率提升超过五成,归属上市公司股东的净利润也同比增长了 32.9%。

资本市场反应迅速,截止到当日收盘,安踏股价收报 44.00 港元,上涨约 0.11%。按收盘价,安踏市值为 1181 亿港元(约合 1007.76 亿人民币)。安踏 2007 年在香港上市,当年市值不到今天的 1/7。

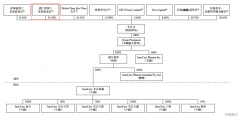

为安踏做出贡献的,大多是买来的 " 外援 "。其旗下除安踏这个自主品牌外,FILA(斐乐)、Kolon(可隆)、Sprandi(斯潘迪)、Descente(迪桑特)和 Kingkow(小笑牛)都是过去 10 年陆续收购的。

FILA 是个典型例子,这一品牌去年的销售增速超过了 80%。加之服装业务高达 55.3% 的毛利率,推动了安踏整体毛利率的提升。

一片热闹之中,并非没有质疑。比如对于芬兰户外品牌 AmerSports ( AMEAS.US ) 的收购,步子是否迈得太大?去年 9 月,这笔总金额超过 350 亿人民币的收购公告后,安踏股价大幅跳水,一天跌去 9.15%,而且持续走低,一度跌到每股 29.05 港元的低点。

对已收入囊中的品牌,安踏能否复制 FILA 的成功?这也是个问题。2015 年收购的 Sprandi、2016 年收购的 Descente 和 2017 年收购的 Kolon,还在 " 重新定位和梳理战略 " 中。安踏方面也承认,新品牌的亏损导致集团 2018 年经营溢利率有所下降。众多品牌的协同发展则是另一个需要面对的问题。

更为核心的问题,是持续的积极收购之外,安踏是否还有构建自主品牌和产品的能力?

26 日的业绩会上,安踏主品牌是否出现天花板是投资者抛给公司管理层的一个重要问题。尽管安踏总裁郑捷解释说,安踏主品牌仍在成长,并将通过商品创新推动其持续增长。但在研发投入下滑的数据面前,这种说法有多大说服力?

一路 " 收购 "

安踏的收购之路始于 2009 年。当年 8 月,安踏宣布以约 6 亿港元的价格拿下 FILA 在中国的商标使用权和专营权。出售这家意大利品牌的,是百丽国际。

这被认为是安踏转型中高端的开始。这家从福建晋江走出来的企业,此前除了 " 安踏 " 主品牌外,也曾尝试过代理阿迪达斯、锐步以及 Kappa。除阿迪达斯代理权被总部有意收回外,放弃其他两个品牌的主要原因还是因为亏损。安踏当时给出的数据,这两个品牌 2007 年的净亏损为 550 万元。

也因此,外界并不看好安踏收购 FILA。当年安踏陷于国际业务亏损的泥潭,FILA 也在亏损,而且该品牌在中国的辨识度并不高。但安踏方面当时认定,要转型中高端品牌,收购是最好的路径。

收购在那几年是风行的做法,比如李宁 ( 02331.HK ) 就在 2008 年买下了乐途 ( LOTTO ) 在中国 20 年的 特许权。更早的探路者则是中国动向 ( 03818.HK ) ,它在 2006 年买断 Kappa 在中国的品牌所有权和永久经营权,2010 年顶峰时期的 Kappa 一年营收 42 亿元。

在复制 Kappa 经验的过程中,李宁和安踏却有着完全不同的遭遇。乐途成了李宁的负累,从 2008 年到 2010 年,乐途累计亏损 2.013 亿元。在 2018 上半年的财报发布会上,尽管并没有披露旗下多品牌的营收情况,但李宁表示 " 战略收缩 "," 重点做李宁品牌 "。

安踏则走向了另一面,2016 年 2 月,安踏在年报中首次提出" 单聚焦、多品牌、全渠道 " 的战略。

FILA 的成功显然起了重要作用。在主品牌安踏之外,FILA 的重要性已经被提升到了 " 第二大主品牌 " 的位置上。从 2010 到 2015 年间品牌每年增长超过 50%。增长还在持续,FILA 的相关门店在过去一年增长了 566 家,增幅超过 50%。而 2015 年安踏的年中财报显示,FILA 从 2014 年开始实现盈利。

也因此,2015 年安踏开始寻求新的收购。其后不到两年的时间里,安踏先后买入了健步鞋品牌 Sprandi、日本高端运动品牌 Descente、韩国户外运动品牌 Kolon 和香港童装品牌 Kingkow。一度有人猜测它也会买入 Puma。

频率加快只是安踏收购进阶的一个表现,它的投资手笔也在快速扩张。2018 年 9 月收购 Amer Sports,尽管其发起的财团中包括了方源资本、腾讯等,但安踏仍要为这笔收购掏 200 多亿人民币。这个量级已经不是前期的收购案所能比拟的。

逆袭与风险

在 2 月 26 日的财报发布会现场,丁世忠仍然强调收购 Amer Sports 的必要性:买这家公司主要是 " 看重他们在中国市场的空间 "。通过对 Amer Sports 的收购,安踏在期待新一波的增长,可能比对当年 FILA 期待更大。

10 年前对 FILA 的收购,是安踏命运反转的决定性因素。丁世忠此前声称,安踏如今对标的竞争对手是耐克、阿迪达斯," 在国内体育用品企业中没有竞争对手。"

但在 2009 年,情形迥异,李宁当时风头正劲。这一年,李宁在国内的销售额超过阿迪达斯、仅次于耐克。李宁在国内体育品牌老大的位子一直坐到了 2012 年,此后才被安踏超越。

而 2008 年的安踏,还处在对赞助北京奥运会 " 有心无力 " 的状态中。反转以及此后 10 年的领先地位,既与对手失误有关,也与收购后的 FILA 业绩向好有关。

在这个过程中,安踏市值更大幅度地跃升,并逐渐拉开和国内同业的距离。截止到 2 月 26 日收盘,同在香港上市的其他 3 家国内体育企业品牌,李宁的总市值为 232.27 亿港元,特步 ( 01368.HK ) 和 361 度 ( 01261.HK ) 则分别为 116.21 亿港元和 32.25 亿港元。三家的总和还不到安踏的 1/3。

营运数据向好之外,安踏的持续收购也被认为是市值快速攀升的重要推手。贝恩咨询在一份研究报告中称,在对 2013 年 -2017 年期间开展并购交易的 700 多家中国企业的业绩进行分析后,这类 " 并购更多、并购规模更大 " 的企业平均股东总回报为 18.6%,高出平均数 7 个百分点。

安踏无疑是其中的典型。

但硬币总有两面,在胃口越来越大的同时,安踏收购的整合能力是否也有所提升?收购交易后的整合更为重要,这已经是一个共识。而 FILA 的成功是一个偶然还是可以复制?这些问题都还没有答案。

新收购案的质疑

26 日的业绩会现场中,极度靓丽的财务数据只吸引了少量的关注," 在场 70% 以上的问题都提给了 Amer Sports 收购案。"

2 月 25 日,安踏公告,称这项收购已获得墨西哥有关当局的批准。由此安踏财团获得了全部官方批准。2 月 21 日,安踏为首的财团宣布,要将收购要约期延长到今年 3 月 7 日,为的就是等待墨西哥当局的批准。收购案还需要持股比例超过 90% 的原股东同意。

面对与之相关的众多问题,丁世忠和郑捷只反复表示 " 目前一切顺利 "。但围绕这笔收购,质疑仍在持续。

首先是 Amer Sports 的运营情况并不那么优秀。其中 2017 年和 2018 年二季度都出现了两千多万的净利亏损,销售和市场营销费用远高于阿迪达斯和安踏本身,营收却没有相应增长。

1950 年成立的 Amer Sports 旗下集结了始祖鸟、法国越野品牌 Salomon、美国网球装备品牌 Wilson、奥地利滑雪品牌 Atomic Skis 以及芬兰运动腕表 Suunto 等一众著名品牌。

" 这些品牌在中国的销售规模都相当小 ",安踏能否真让他们在中国做得风生水起?显然还是未知数。尽管丁世忠说有信心,但安踏旗下迄今还没有第二个 FILA。步 FILA 之后收购的 Sprandi,按计划到 2019 年才实现盈利。

除了收购后的整合之外,更为长远的担忧,则是安踏旗下这么多品牌将如何协同?

按照安踏的愿景,他们的目标市场覆盖了高端和大众,从休闲到专业,从超一线到三四线,从百货商店、街边店、奥特莱斯到电商,以及各个年龄段的全部运动市场。这样的布局能否成功,不是一句 " 我们有能力管理 " 就能证明的。

收购尽管还在路上,但已经影响到了安踏的财务安排。首先安踏降低了派息比例,末期每股派息 28 港分,只是年中派息的一半。原因就是 " 因为我们在一个大的收购 " 中,更多的净现金被留存。其次安踏的负债比例也调高 6.5 个百分点,从 0.8% 上涨到 7.3%。

这项交易的安全性仍受到了质疑。" 在收购 Amer Sports 的过程中,我们的现金流依然保持良好。" 丁世忠解释说,最初组建财团进行收购,也是考虑到了负债比率。

势成依赖?

热衷收购,安踏会否因此放弃自主品牌?这是收购之外的另一大关注点。

安踏的年报中,并没有列出旗下每个品牌的营收数据。但一份券商的报告显示,安踏品牌的收入仍占公司总数的六成,所有的门店数量在所有品牌中也是最多的,达到了 10057 家。

但这份报告也指出,其中的主要增长动力是安踏童装。在 2018 年新增的 590 家新门店中,有 300 多家是童装门店。

财报中另一处描述,增加了这种疑惑。在对 2020 年目标的描述中,安踏希望所有品牌的流水复合年平均增长率为 15%——20%,FILA 旗下品牌则期望能超过 30%,而对安踏的描述则是模糊的 " 中双位数 "。

这是否表示,安踏主品牌的投入不足,或者是管理层判断其已经没有太多空间?管理层仍强调自创品牌是 " 安踏的根 ",但他们同时也承认,安踏品牌需要变革、要变成消费者心目中想要买的品牌。

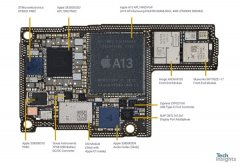

变革尤其是技术上的变革,也是安踏的管理层乐于分享的内容。在 2018 财年年中报的发布会上,安踏管理层着重谈论了公司在研发上的投入。而在最新发布的 2018 财年年报中,安踏也特意用两页内容来展示其所取得的鞋类、服装类产品科技。

另一些数据却直接打脸。年报显示,安踏的整体研发投入近四年来一直徘徊在 5%——5.7% 之间,2018 年还同比下降了 0.5% 个百分点,只占总销售成本的 5.2%。相比对标的耐克,安踏在研发上的投入差距还非常大。

实际上相比研发,安踏更愿意在广告和宣传上花钱,去年一年这部分的支出超过 29 亿元人民币,同比上涨了 1.5 个百分点,占到总收入的 12.1%。

安踏方面解释说,除了支付比较多奥运赞助费用外,FILA 等品牌在零售层面的宣传活动比较多也是重要原因。如果收购 Amer Sports 成功,为打开一众新品牌在中国市场的知名度,恐怕这部分费用还会上浮。

一降一升之下,安踏到底更看重自主品牌还是收购,也可见一斑。

投稿邮箱:lukejiwang@163.com 详情访问鹿财经:http://www.lucaijing.com.cn

相关推荐