订单多到5年接不完!芯片“暴利”的背后 谁赚走了中国的钱?

扫一扫

分享文章到微信

扫一扫

关注鹿财经网微信公众号

芯片寒冬,订单需求旺盛,从中受益的不只台积电一家,从过去一年的数据看,大部分行业参与者的“钞能力”都超出了预期。

五月,芯片又是“涨声”一片

先是台积电正式告知客户,将从明年1月开始调涨晶圆代工价格,涨幅在6%左右。受原材料价格上涨和芯片产能紧缺的影响,这是台积电在去年8月官宣全面涨价之后,不到一年的时间二次调价。

随后,彭博社又爆出三星电子将在下半年提升晶圆代工价格的消息,目前已有客户完成涨价谈判,还有部分客户尚处于协商阶段。据悉,此次涨价将根据紧密程度提高15%-20%,成熟制程的晶圆代工涨幅或更高。

“缺芯潮”持续了一年多,目前还未看到任何缓和的趋势。在消费电子和汽车等多领域的“苦芯片久矣”的大环境下,晶圆代工大厂的价格调整,大概率将传导至芯片价格的持续,最终影响终端产品的售价和产业参与者的利润回报。

正常的供需关系被缺芯骤然打破,有人一筹莫展闹“芯慌”,就有人躺着也赚钱。作为晶圆代工领域巨无霸的台积电,就在这场缺芯风波里比印钞机还能赚,今年第一季度,该公司营收狂揽4910亿新台币,折合人民币约1113亿元,税后净利润也高达2027亿新台币,折合人民币约460亿元。

这是个什么概念?

大家认为已经赚到满嘴流油的贵州茅台,今年第一季度的营收也只有323亿元而已,而12亿元的利润,也只是台积电的一个零头罢了。

芯片寒冬,订单需求旺盛,从中受益的不只台积电一家。半导体行业跨度广,产业链也足够细分,无论是上游的设备、材料和软件,中游制造层的芯片设计、生产、封装和测试,或是下游的芯片应用,从过去一年的数据看,大部分参与者的“钞能力”都超出了预期。

01

“订单多到5年接不完。”

面对晶圆代工这块蛋糕,三星与台积电一直处于厮杀状态,除了高端工艺的你追我赶,两家公司在成熟工艺的订单上几近肉搏。就在上个月,三星发言人在回应“良率不如台积电,高通等大客户陆续从三星转单”的传闻时,忍不住委婉地“凡尔赛”了一把——

自家订单多到2027年都供不应求。

实际上,按照三星目前的产能和接单能力,未来五年不愁订单的回应并不算夸张。如果真如预估的那样,2027年订单金额能达到2021年的8倍,这也意味着未来五年的销售额或在200万亿韩元以上,折合人民币约1万亿元。当然,这还不包括非晶圆代工业务赚的钱。

这个行业究竟多赚钱?

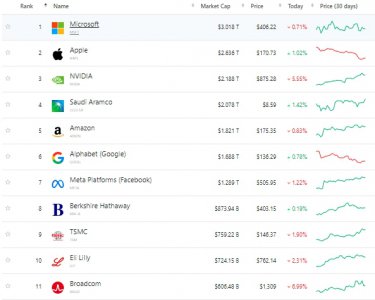

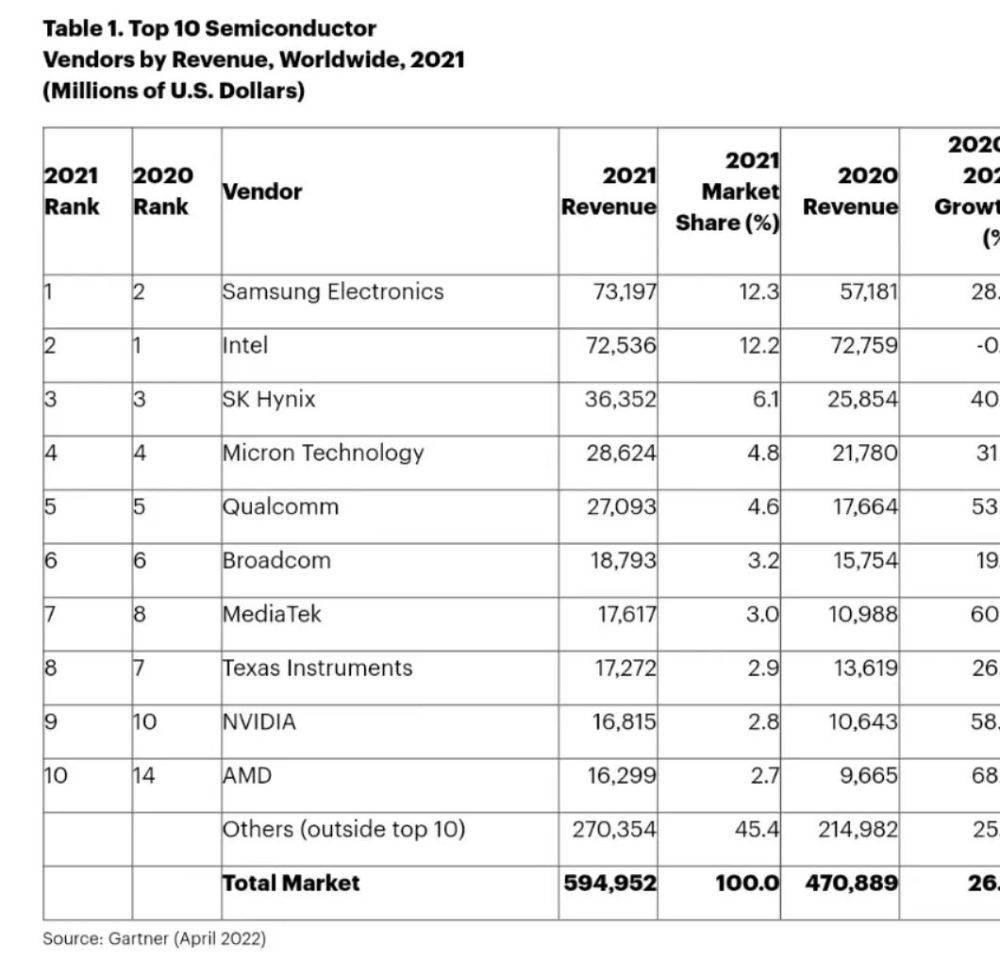

美国半导体协会SIA(Semiconductor Industry Association)和权威咨询研究机构Gartner都对半导体行业基本面进行了分析,按照前者公布的数据,全球半导体行业在2021年累计销售额为5559亿美元,创下有史以来的最高年度纪录,较同比的4404亿美元增长26.2%。后者公布的结果和SIA非常接近,半导体领域过去一年的销售总额为5950亿美元,同比增长26.3%,

在业界较为关注的Top 10半导体供应商排行榜里,三星电子、英特尔、SK海力士、美光科技、高通、博通、联发科、德州仪器、英伟达和AMD成为2021年营收最强的行业巨头。三星的芯片业务最为生猛,去年销售额排名全球第一,这也是该公司自2018年以来首次超越英特尔,重回冠军的宝座。

过去一年,全球半导体行业的出货量达到创纪录的1.15万亿个单位,几乎所有的参与者都在芯片短缺下实现出货量的大幅提升。

按地区划分,中国依旧是世界最大的半导体单一市场,2021年的销售额为1925亿美元,同比增长了27.1%。

按类别划分,被广泛应用于汽车、消费品和计算机产品的模拟芯片,其33.1%的年增长率是最高的,2021年的销售额也达到740亿美元。逻辑芯片和存储芯片的销售额则最为突出,分别达到1548亿美元和1538亿美元,同比增长约30%。

再来聚焦熟悉的汽车行业。

在经历了2020年新冠肺炎冲击的“至暗时刻”之后,以汽车为代表的制造需求也在2021年实现反弹。横向对比,汽车行业的芯片销售额要比其它终端市场更为强劲,在过去一年增长高达34.9%。以智能手机为代表的通信行业则增长了24.6%,这主要得益于智能手机的庞大出货量达到5.56亿部,高于2020年的2.51亿部。

2021是芯片采购最为困难的一年,但供需的不平衡却让上游供应商成了“芯慌”大潮里的最大受益者。一方面,是半导体供应商产能的加速,另一方面则是半导体价格被持续抬升,导致整个行业的增长创下了十余年来的多个历史纪录。

从排名前十的巨头财报可以看出,三星虽然只是险胜英特尔,高出的数据尚不到一个百分点,却折射出英特尔作为老牌芯片玩家所面临的诸多现实难题。值得一提的是,台积电因为只聚焦于代工业务,所以未被Gartner纳入这份年度榜单,但按照该公司发布的年度财报看,其销售额其实仅次于三星和台积电,应该排名第三位。

与中国关联度最高的,是海思。

遗憾的是,海思去年跌出销售额排行的前25名,从2020年的82亿美元下降到15亿美元,同比下降81%,美国对方面的制裁成了压制其收入增长的主要原因。海思的遭遇不仅影响了自己的财报数据,还影响了中国半导体在全球范围内的市场份额——直接从2020年的6.7%下降到2021年的6.5%。

02

买买买,根本停不下来

当下,芯片依旧是卖方市场。

在供应短缺最为严重的2021年,似乎只要芯片供应商品质过关,且产能跟得上,就没有卖不出去的产品——

一边,是供应商为了产能磨刀霍霍,都在缺货狂潮里四处建厂。以三星、英特尔为代表的的IDM,还是以联发科、博通为代表的fabless,或是以台积电、联华电子为代表的foundry,都在过去一年紧盯不同国家的刺激政策,把生产搬到自己客户最需要的地方去,产能就是金钱,产能就是一切。

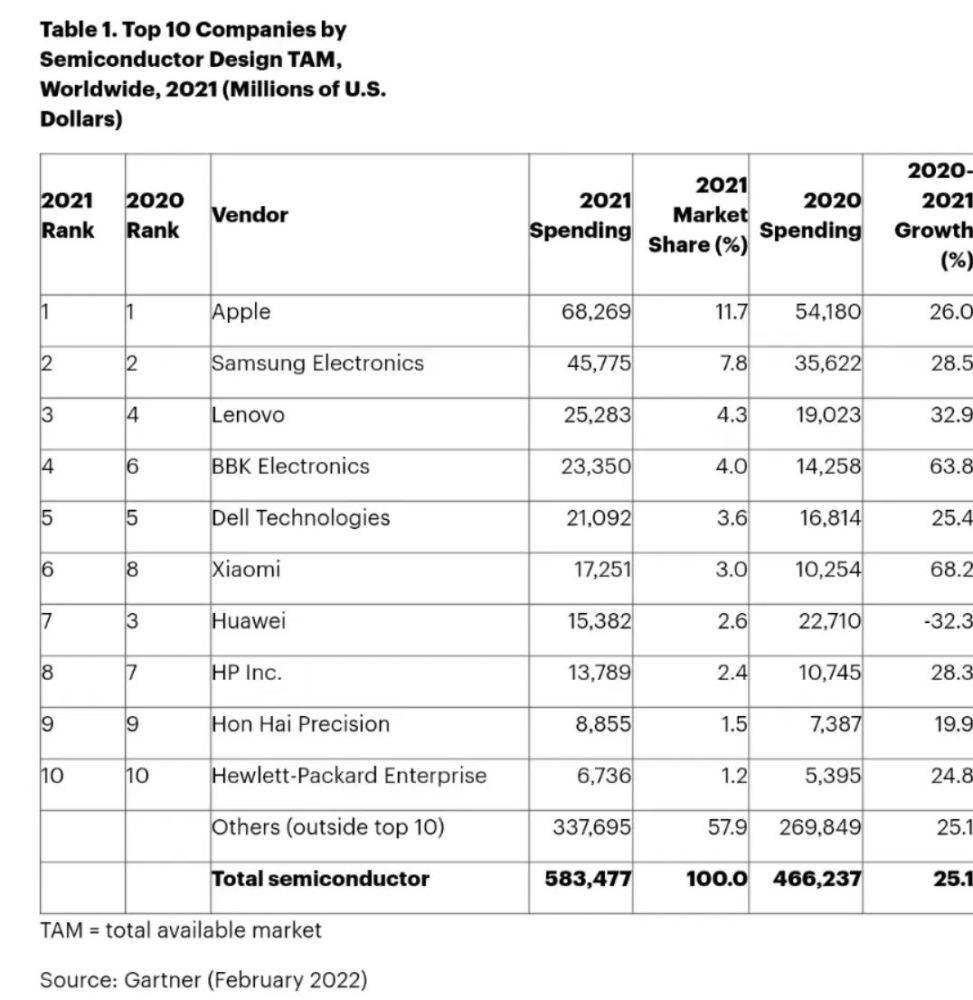

另一边,作为主要购买方的原始设备制造商(OEM)也为了囤货扩增支出,虽然芯片短缺和新冠肺炎肆虐限制了生产,但排名Top 10的OEM们依旧在2021年为芯片增加了高达25.2%的支出。榜单里的十巨头拥有超强的“剁手”能力,过去一年为芯片花掉的真金白银占全球OEM总支出的42%,可谓扛下芯片购买力的半壁江山。

供需不平衡依旧在加剧。

从去年开始,这种不平衡在汽车、智能手机与游戏设备等领域尤为突出,采购成本的居高不下,成本的高挺又直接拉高了产品售价——智能手机的涨价潮或许最能说明问题,在上述这些因素的综合发酵下,OEM们在半导体采购上的支出远高于过去几年。

其中,微控制器单元、通用逻辑集成电路(IC)和各种专用半导体的平均销售价格(ASP)在2021年增长了至少15%,再加上原始设备制造商采购焦虑,往往选择双重预订和恐慌性备货,让半导体方面的支出直线飙升。

自2011年以来,苹果和三星是最能为芯片采购烧钱的OEM大厂,芯片支出头把交椅的位置也长期被这两家公司交替霸占着。即使是在疫情压顶的2021和2020年,苹果依旧是为芯片砸钱最多的OEM买家,并与排名第二的三星拉开高达200亿美元的支出差距。

华为在2021年从昔日的第3位下降到第7位,这和美国贸易制裁对其智能手机的市场冲击不无关系。

同样以智能手机为主营业务的OEM大厂,如小米,过去一年反而在半导体的支出上大幅提升,作为竞品,他们成功分食了原属于华为的大部分蛋糕——数据显示,小米2021年的芯片采购累计支出为172.5亿美元,增幅高达68%,远超业界预期,该公司也是排名前十的OEM里同比增幅最高的。

OEM的采购需求一直飞涨,但强大的购买需求远高于芯片供应商能提供的产能,哪怕后者已使出浑身解数疯狂扩产。

调研机构Knometa Research上个月发布了一份全球晶圆产能报告,数据显示,三星的8吋晶圆月产能在2021年底已经高达405万片,与2020年同期的336.4万片相比猛增20%,台积电和美国美光紧随其后,8吋晶圆月产能分别为280万片和205万片。

03

谁赚走了中国的钱?

在中国台湾地区,台积电素有“矽盾”的名头。我们都知道,矽就是硅元素的旧称,这个外号也借用硅的坚固来凸显台积电在半导体加工领域地位的牢不可破。

以营业收入占产值比重看,半导体产业贡献了台湾地区15%的GDP,其中台积电已经是台湾市值最大的企业,占台湾股市总市值的三分之一。根据台湾中央社公布的数据,台积电最近三年的投资,已占据台湾地区所有上市公司投资的近一半。

尽管是中国台湾的企业,台积电却和美国之间有着极强的关联。从表象上看,美国正不遗余力拉拢台积电,而在内核上,台积电也确实在“血液源头”上高度依赖美国,且最近几年也开始逐渐从市场的角度脱离中国大陆。

根据台积电2020年财报,美国市场为该公司带来高达8179亿新台币的营收贡献,同比增加约30%。美国带来的业绩回报,所占台积电的营收比重也已高达61%。

再来看看过去的2021年,台积电于美国市场的捆绑更为紧密了,美国企业的订单竟然占据台积电营业收入的63%,较2020年增加了整整两个百分点。此外,该公司第一大客户苹果为其贡献了高达4054.02亿新台币的营收,年增20%,占公司营收比重达26%。

这是一个很有意思的话题——

中国台湾的芯片霸主患上严重的美国依赖症,但另一方面,美国的芯片公司又从中国市场疯狂的赚走大笔钞票。

就在5月初,美国半导体行业协会(SIA)发布了最新的年度行业研究报告《2022 SIA Factbook》,用详实的数据分析了美国半导体行业的整体实力,以及全球半导体行业的竞争格局。

其中,有一组数据颇让人玩味。

总部位于美国的半导体公司,在过去的2021年抢占了全球半导体市场约46.3%的份额,并在中国市场拿下高达49.9%的芯片订单。这也意味着,中国半导体市场的蛋糕,有将近一半被美国公司吃掉了。

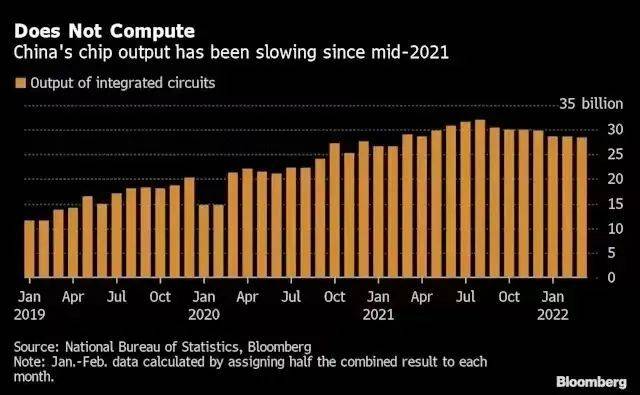

最近,疫情封锁又牵动着一众芯片公司的神经,上海及其辐射的长三角地区,几乎以一己之力撑起中国芯片的半壁江山。目前还没有4月的最新数据,但根据彭博社此前援引的国家统计局的一组统计,我国第一季度的芯片产量同比下降4.1%,受疫情影响的3月份更是下滑了5.1%。

这是2019年以来我国芯片生产最糟糕的时刻,究其原因,一是消费电子产品需求不振逐渐传导到芯片生产端,二是上海地区的疫情封锁直接影响了一线产量。

投稿邮箱:lukejiwang@163.com 详情访问鹿财经网:http://www.lucaijing.com.cn