股价暴跌46% 加拿大鹅卖不动了?

扫一扫

分享文章到微信

扫一扫

关注鹿财经网微信公众号

原标题:股价暴跌46% 加拿大鹅卖不动了?

曾经在国内爆火的加拿大鹅,最近一段时间的股价跌到了历史最低点。

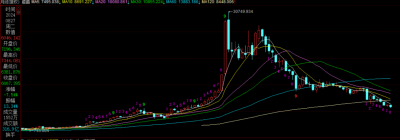

这家以奢华羽绒服扬名于世的多伦多巨头,尽管曾在市场的春风中展翅高飞,然而近一年来,其股价却如断线的风筝,暴跌了高达46%。昔日的辉煌似乎已成过眼云烟,而行业的未来亦如迷雾中的灯塔,难以捉摸。

疫情后的“报复性”消费曾为奢侈品市场带来短暂的繁荣,但业内先知们已经预言,这一盛景恐将在2024年沦为泡影。而来自美国银行的最新数据,更为这片乌云密布的天空增添了几分阴霾:美国奢侈时尚的信用卡支出已连续六个季度呈现下滑趋势,上一季度的同比跌幅更是达到了惊人的16%。

尽管第四季度的数据尚未揭晓,但市场的忧虑情绪已然如潮水般蔓延,尤其是在美国市场。随着学生贷款逐渐增长和2020-2021年间储蓄不足的恶果逐渐显现,消费者的购物车恐将不再那么“丰满”。

全球经济的风雨飘摇也为奢侈品市场的前景蒙上了一层厚厚的冰霜。加拿大鹅的困境并非孤例,行业领头羊LVMH同样难逃厄运,其股价已从52周高点的895.80欧元跌落了近四分之一。

在这个看似光鲜亮丽的行业中,一场悄无声息的风暴正在酝酿。

让人担心的财报

财经风云变幻,曾经风头无两的加拿大鹅如今也陷入了营收的泥沼。最新发布的2023~2024财年第2季的财报显示,本期加拿大鹅总营收2.1亿美元,相较于上年同期的2.12亿美元,微跌0.94%。这一数字虽小,却如同一道裂痕,在加拿大鹅光鲜的财报上投下了阴影。

归母净利润方面,加拿大鹅本期勉强维持了0.03亿美元的盈利水平,与上年同期持平。然而,在数字背后,我们不禁要问:这是否意味着公司已经触及了增长的天花板,还是在暗流涌动的市场中艰难求稳?

再观其资产负债表,本报告期末总资产11.76亿美元,较上年同期的11.23亿美元有所增长。然而,这一增长却伴随着负债的攀升。总负债从上年同期的8.57亿美元增加至9.12亿美元,增幅达6.42%。负债率的上升更像是一个警示灯,提醒着投资者:加拿大鹅的债务风险正在悄然积聚。

更为令人担忧的是,加拿大鹅本期的经营现金流竟然录得了-0.43亿美元的赤字,较上年同期的-0.25亿美元大幅恶化,降幅高达72.00%。这无疑是一个危险的信号,暗示着公司的运营效率可能出现了严重问题,销售收入的下降只是冰山一角。

最后,股东权益回报率(ROE)的下滑更是给加拿大鹅的投资者们泼了一盆冷水。本期ROE为0.99,较上年同期下降了1.00%。这意味着股东们的投资回报正在被稀释,加拿大鹅的盈利能力正在遭受严峻考验。

因此,加拿大鹅本期的财报让分析师担忧。从营收的微跌到负债的攀升,再到现金流的恶化和ROE的下滑,每一个数字都在诉说着这个曾经不可一世的奢侈品牌正面临着前所未有的挑战。

华尔街的分析师们预测,在截至2024年3月的财年中,加拿大鹅的每股收益将如秋叶般凋零,下降近20%,仅剩0.62美元的微薄收益。这种惨淡景象源于该公司支出的迅猛增长,与今年预期的6.2%的收入增长相比,显得尤为刺眼。

在阴影之中,分析师也不得不承认,加拿大鹅正努力寻求变革。他们最近从批发渠道转向直接面向消费者的销售模式,为利润率增长带来了新的可能。在2024财年第二季度,这一转变使得DTC销售额增长了15%,达到1.094亿加元,而批发收入则下降了10%,至1.62亿加元。这一转变将该公司毛利率从去年的59.8%提高到63.9%,仿佛是一束穿透乌云的阳光。

然而,即使在这样的变革之中,加拿大鹅的估值仍明显低于行业领先者。爱马仕和LVMH的远期市盈率分别约为44倍和21倍,保持着惯常的溢价倍数。而加拿大鹅,却如同被遗忘在角落的孤雁,默默承受着市场的冷落。

现在看,加拿大鹅的资本市场前景虽有一线希望,但仍被重重阴霾所笼罩。

难以言喻的中国市场

寒风凛冽,财经界的加拿大鹅似乎也感受到了这股寒意。曾经作为增长重心的中国市场,如今却成了加拿大鹅的滑铁卢。直营业务起步迅猛,电商与直营专门店同步布局,一度让加拿大鹅在中国市场风光无限。然而,好景不长,增速的断崖式下跌让人不禁怀疑,这只“鹅”是否还能飞得起来?

加拿大鹅董事长兼CEO丹尼·瑞斯口中的“广阔潜力和发展空间”,如今看来更像是一个遥不可及的梦。最新财报显示,亚太市场增速从去年同期52%的高位跌落至13.1%,而中国市场的销售增速更是从曾经80%的疯狂飙车,降至刚刚过13%的尴尬境地。这一切,都让人对加拿大鹅的未来捏了一把冷汗。

为了挽救颓势,加拿大鹅可谓使出了浑身解数。从深度绑定中国市场、参展进博会,到任命中国区总裁为亚太区首席运营官,每一步都透露出加拿大鹅对中国市场的渴望与焦虑。然而,这些举措似乎并未能扭转乾坤。质量问题频发、换货风波不断,让消费者对加拿大鹅的信心逐渐丧失。

更让人失望的是,加拿大鹅在质量管控上的失守。从千元口罩到万元羽绒服存在瑕疵品,每一次质量问题都让消费者对这只“鹅”的信任大打折扣。而当高价与质量发生碰撞时,加拿大鹅的口碑无疑遭受了重创。

2023年12月12日,“加拿大鹅9500元羽绒服被疑瑕疵品”登上微博热搜。消息显示,消费者徐女士称,其购买了一件价格为9500元的白色羽绒服,却在衣服口袋里发现一整条裁剪拆线的门襟布料,因此怀疑自己买到的是一件瑕疵品。该事件最终处理方案为加拿大鹅给徐女士换货,并补偿给徐女士的儿子一份小礼品。

与此同时,竞争对手的崛起也让加拿大鹅的市场份额岌岌可危。波司登等本土高端化品牌的强劲表现,让加拿大鹅在前30名销售榜单中仅排名第20。而冲锋衣等替代品的热销,更是让羽绒服的市场份额受到了严重挤压。

根据魔镜分析+数据,近一年的销售数据(2022年11月-2023年10月)显示,波司登销售额达45.80亿元,占前30名销售榜单的榜首,市场份额达5.5%。加拿大鹅销售额为3.35亿元,占前30名销售榜单的第二十名,市场份额占比为0.4%。另一方面,今年冬季哈尔滨等北方城市的冰雪旅游热度不减,伴随着“你能接受千元羽绒服吗”“羽绒服涨价带火了冲锋衣”“军大衣更有性价比”等话题在网上引发热议,但羽绒服的市场份额却受到其他产品的挤压。

值得一提的是,加拿大鹅营业收入和公司股价严重背离,加拿大鹅的营收从2015年的2.18亿加元到2023财年的12.17亿加元,营收翻了5.58倍。但加拿大鹅股价只是在上市后有过短暂的拉升,此后从72.27美元/股一路跌至10.64美元/股,股价跌超85%,市值蒸发62亿美元(约人民币446亿元)。此外,在2024财年第二季度,为节省劳动力成本,加拿大鹅全球企业员工减少了约10%。而与2023年1月初的约19亿美元市值相比,加拿大鹅的市值一年蒸发逾7亿美元。

加拿大鹅的寒冬似乎才刚刚开始。曾经的“羽绒服界LV”,如今却成了资本市场的“弃儿”。

分析师观点

穿越华尔街的迷雾,我们窥见了加拿大鹅在投资者眼中的真实身影。被赋予的“持有”评级,像是一道无形的枷锁,锁住了它的上升空间。在过去的三个月里,仅有的1次买入、9次持有和1次卖出,仿佛是一场无声的投票,宣告了分析师们对行业前景的深深忧虑。

平均目标价11.40美元,这个数字如同一把悬在头顶的达摩克利斯剑,暗示着加拿大鹅股价还有4.3%的下行空间。在这个以数字说话的世界里,这样的预期无疑给投资者们泼了一盆冷水。

奢侈品行业的舞台上,加拿大鹅曾是一颗璀璨的明星,但如今却似乎陷入了迷茫。尽管市场的下跌反映了对行业未来的持续担忧,但加拿大鹅向直接面向消费者销售的战略转变,却像是一束微弱的光芒,试图照亮前方的道路。

然而,2024财年的每股收益暂时放缓,与该公司对2025财年的乐观预期形成了鲜明的对比。这种有悖于分析师理解的情况,仿佛是一面镜子,映照出加拿大鹅如今的困境。在行业领头羊保持溢价估值的背景下,加拿大鹅的处境更加堪忧。

不久前,瑞士银行将高端羽绒服品牌加拿大鹅(Canada Goose)的评级下调为中性。瑞士银行指出,全球奢侈品消费已经放缓,该品牌正在失去消费者的青睐。

消费者和投资人们,请擦亮你们的眼睛。在这个充满变数的市场里,加拿大鹅是否还能重拾昔日的辉煌,尚需时间来证明。

但无论如何,保持警惕总是明智的选择。

投稿邮箱:lukejiwang@163.com 详情访问鹿财经网:http://www.lucaijing.com.cn