keep上市终于迎来进展,投资人可以安心了吗?

扫一扫

分享文章到微信

扫一扫

关注鹿财经网微信公众号

原标题:keep上市终于迎来进展,投资人可以安心了吗?

时历16月,三次递表港交所,keep总算得偿所愿。

6月30日消息,据港交所公告显示,Keep将于今日起至7月5日招股,预期定价日为7月5日;keep计划全球发售1083.9万股,其中国际发售975.5万股、香港公开发售108.4万股,另有15%的超额配股权。据悉,keep每股发售股份不高于61.46港元,每手买卖单位100股,入场费约6207.99港元。

有媒体估算,本次招股,在扣除于全球发售中应支付的预计包销费用及预计发售开支后,公司将收取所得款项净额约3.66亿港元;若剩余15%超额配股权获悉数行使,则募资额为4.37亿港元。

招股书显示,所得款项净额将在未来三年内主要用于研发,以提高技术能力并推动产品创新、健身内容的开发及多元化以及品牌宣传及推广。

自去年2月伊始,Keep首次在港交所递交IPO申请后,keep似乎便陷入了泥潭,其招股书连续两次在6个月内未通过聆讯而IPO失败。要知道,早在2021年便有过传言,称keep准备筹备赴美IPO,之后又取消行动,并对该传闻“不予置评”。

时至今日,keep将在7月12日上市的消息,着实是让不少心系keep的人落下了心中石。

不过,目前为止,除了中金公司作为keep的上市保荐人,确定预期股份将在7月12日在港交所买卖外,只与奋达科技、福清胜德、群鑫机械三家企业订立了基石投资协议,仅同意认购总金额为7654万港元的发售股份。

这与媒体预估募集总金额相差甚远,或许是今日刚刚开始募集的缘故,导致投资者们仍在观望。对上市进程中的企业而言,投资者观望的缘由一般要么是担心其公司成长性、要么是担心其业务合规性、或是行业竞争环境过于激烈,但只要是对keep有所了解的人,都知晓对它而言,投资者心中真正忧虑的问题并不是这些,而是keep究竟能不能实现商业化?

这或许也印证了,外界对keep体量的成长潜力并没有抱有过高的期待。因为一般而言,成长期的公司外界并不会过于在意其商业化能力,互联网企业的高估值往往与亏损或盈利没有关系,而是由预期决定。这里的预期,就是指外界对其业务潜力的评估,显然只有当外界认为某项业务成长潜力不足时,才会不再注重其成长速度,而是转为关心其变现能力。

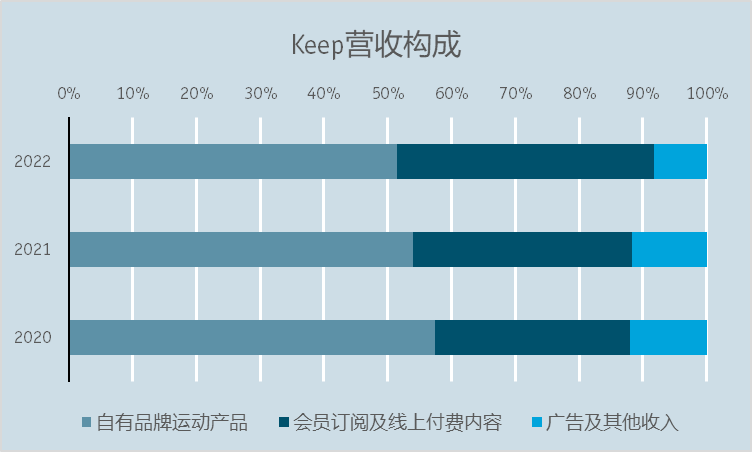

根据招股书,Keep的收入来源分成三块:自有品牌运动产品、会员订阅及线上付费内容和广告及其他收入。其中自有品牌运动产品(主要包括智能健身设备、服饰和食品等)的收入占比是 的,过去三年均超过了50%。但这块业务Keep主要走的是“南极人模式”(贴牌),并没有太强的核心竞争力。

根据此前投递的招股书披露的收入成本结构,其会员订阅及线上付费内容毛利率为54%,广告毛利率为52%,但自有品牌运动产品毛利率只有28%。

换言之,keep收入占比最大的业务,反而是最不挣钱的。究其原因,从消费者角度看,无论是运动手环还是瑜伽垫,市场上的竞品都太多了。就算是Keep引以为傲的设备跟APP的交互性,也有很多其他产品能够做到,本身并不构成壁垒。

而且,甚至当自有品牌运动产品这部分营收占比下降的同时,Keep最近三年的毛利率也在呈正比下降。据统计,keep自2020到2022年的整体毛利率分别为45.1%、41.8%、40.7%。这只能说明低毛利业务占比下降带来的效率提升,被会员订阅和线上付费内容业务的盈利效率下降所抵消了。而这背后的原因也颇为有趣,竟是由于Keep虚拟体育赛事中奖牌成本太高。

值得注意的是,“奖牌”还曾一度带着keep在热搜榜上浮现。据悉,因为有大批用户在社交网络上分享讨论“奖牌”这个话题,连带着Keep官方组织的线上赛事火爆出圈。在小红书上,“Keep奖牌”的话题浏览量已经达到1.7亿,抖音上的话题播放量更是高达数十亿次。

这无疑跟Keep上贫瘠的内容生态形成了鲜明反差,很多在朋友圈晒奖牌的“萌系少女”甚至都没有打开过Keep这个软件,她们只是从男朋友那里获得了一份礼物,而这份部分人权当“白送”的奖牌,却抵消了keep辛苦提升的效率。若是更激进一点的说法,keep的这一举动除损害了自己利益外,还将流量拱手让给了小红书、抖音之流,这其实也投资者始终保持观望的原因之一。

而上文也并非是投资者顾虑的重点。从行业发展来看,一方面,我们已经不可逆的告别疫情,但互联网行业竞争仍然激烈,同时全行业的流量成本相比之前都有明显提高。另一方面,如果说Keep上半场是在砸钱拉用户,下半场可能就是砸钱保用户了,因为对于健身这门本质上反人性的生意,很大一部分用户可能永远都不会养成长期使用的习惯。

对于keep而言,关键的转机或许还是得落到行业身上。源于国内经济社会发展水平的提升,健身人群规模和在这上面的消费能力已经出现了显著提高。根据灼识咨询的报告,2022年中国健身人群的规模为3.74亿,预期到2027年这个数字将增长至4.6亿。同时,2022年中国健身人群的平均年支出仅为2518元,远远低于美国的16425元。

不过,这种行业红利能否落到Keep身上,不确定性仍存,需要根据健身行业整体发展,方能判断在线健身领域是否有提升天花板的机会。

Keep在招股书中曾谈及行业的市场机会时,认为中国的健身市场规模庞大,但发展及服务水平偏低,以往依赖于传统的线下健身房模式,这跟线上健身房相比,通常导致较高的门槛和较低的参与度。这种说法似乎有一定的合理性,但现实是不是会按计划展开就说不准了。

其实,始终有一个萦绕在所有人心中的问题并未被解决:在线健身到底是不是伪需求?

在王宁最初的设想中,用户的健身需求大概可以分成三类:0——70分,70——90分,90+。这里面0——70分的需求是通过Keep的免费服务就能满足的,70——90分的需求则是Keep潜在的商业化空间,而90分往上的这部分需求则是超出Keep这个线上健身平台之外的范畴。

上述设想的问题在于,王宁高估了Keep平台上那些付费视频课程的价值。

如果说线下健身房还能给用户提供场地、器材或者姿态动作上的指导,那一般用户在Keep上花钱买课对比自己在小红书、抖音、B站这些地方跟着专业博主学有什么区别吗?更何况这些地方还更容易获得社交反馈。事实上,Keep是从2018年才开始探索内容付费模式的,如果用户真的有花钱才能满足的刚需,那前面这三年Keep都是满足的70分以下的健身需求吗?

综上所述,keep的“懒人健身”可能从根本上就不是一个长期生意。虽然keep一直在寻求一项可持续性的生意,但至少在目前还并未有令投资者信服的“奶牛”。

或许,在keep的发展历程中上市并不是挑战,相反上市之后,需要拿出来的硬实力才是难过的关卡。

投稿邮箱:lukejiwang@163.com 详情访问鹿财经网:http://www.lucaijing.com.cn