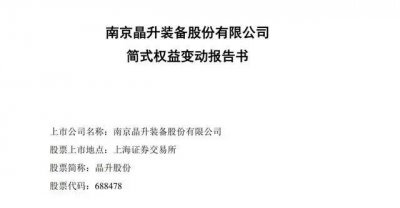

科创板的募资高达180亿 A股又来了个“大家伙”

扫一扫

分享文章到微信

扫一扫

关注鹿财经网微信公众号

原标题:科创板的募资高达180亿 A股又来了个“大家伙”

5月17日,华虹半导体首发事宜在上交所正式上会。继老大中芯国际和老三晶合集成之后,中国芯片代工行业排名第二的重量级企业,也即将登陆科创板。

从历史规律来看,华虹的上市进度很可能超出市场预期。2020年中芯国际回归A股时,曾创下18天过会、45天上市的“火箭”速度;今年登陆科创板的晶合集成,从过会到上市也不到2个月时间。

村里的希望

华虹半导体的诞生和发展,堪称中国半导体产业自立自强的一段缩影。

1996年,中央决定上马909工程:投资100亿元,建设一条8英寸晶圆、0.5微米制程工艺的集成电路生产线。这是中国电子工业有史以来投资最大的半导体建设项目,投资金额甚至超过了建国以来国家对集成电路项目投资的总和。

就算“砸锅卖铁”,也要把半导体产业搞上去,就是当时的国家意志。

作为承担这一项目的主要实体,华虹集团随之成立,时任电子工业部部长胡启立被任命为华虹集团董事长,规格之高,可见一斑。

1997年,华虹集团与当时的半导体巨头日本NEC公司成立合资企业上海华虹NEC,意图利用对方的技术,实现后发赶超。

但是,由于全球半导体格局发生变化,日本实力下降无暇他顾,合资公司最终只能依靠中方自己经营,成为中国半导体自主创新的全新开端。

华虹NEC选择从现实出发,以国内市场急需、设计难度较小、且能实现国产替代的特色工艺芯片作为切入点,以IC卡芯片、通信芯片等作为产品开发方向,最终在这条路线上率先杀出了一条血路。

2013年1月,华虹NEC和宏力半导体完成合并,成立上海华虹宏力半导体制造有限公司,次年10月在香港联交所主板上市,募资25.73亿港元,也就是现在的。

从股权结构来看,可谓根正苗红的国家队选手。除了控股股东华虹集团之外,国家集成电路投资大基金持有1.78亿股,持股占比高达13.74%,是国家大基金持股最多的公司之一。

本次吸引华虹回归A股的最大动力,显然是更高的估值。华虹半导体在港股的PE(TTM)只有8.7倍,而中芯国际在A股的估值则高达39倍,是前者的4倍有余。

事实上,本次在科创板的募资高达180亿,仅次于中芯国际和百济神州,比此前在港股的募资多了7倍,发行市值高达720亿人民币,相比港股目前335亿港元的市值,翻了一倍有余。

务实的巨头

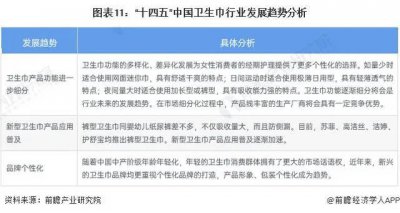

芯片代工领域的马太效应非常明显,行业集中度极高。

2022年,全球芯片代工行业的前5名占据了近9成的市场份额,其中台积电一家的份额就高达63.14%。国内企业有两家企业进入全球前5,中芯国际排名第二,全球市场份额6.01%,华虹半导体的控股公司华虹集团排名第五,市场份额3.58%。

虽然并称为中国芯片代工领域的双子星,但是华虹集团的战略定位和中芯国际并不完全一样。

作为国内规模最大、知名度最高的芯片代工企业,中芯国际的战略重点是发展先进逻辑工艺,目标是在制程上追赶台积电等业内巨头,建设全球技术领先的集成电路晶圆代工企业。

选择这条路线的芯片公司,需要大量的研发投入和技术攻关,沿着摩尔定律的趋势不断缩小晶体管线宽,实现产品的高运算速度,这类芯片主要应用于高性能计算、中央处理器等高端领域。

2021年,中芯国际65nm及以下制程已成为收入的主力军,占比达到59.3%,产品结构已日益向高端化升级。

更早成立的华虹集团,则是两条腿发展。

一条腿是尚未上市的上海华力,跟中芯国际一样,侧重发展先进逻辑工艺,目前最先进工艺制程规划已达到28nm。

另一条腿则是本次在科创板IPO的华虹宏力(即华虹半导体),着重发展特色工艺,目标是成为行业内特色工艺平台覆盖最全面的晶圆代工企业。

在这条路线上,考验的不是工艺的先进程度,而是良率,品控、特点和响应速度。

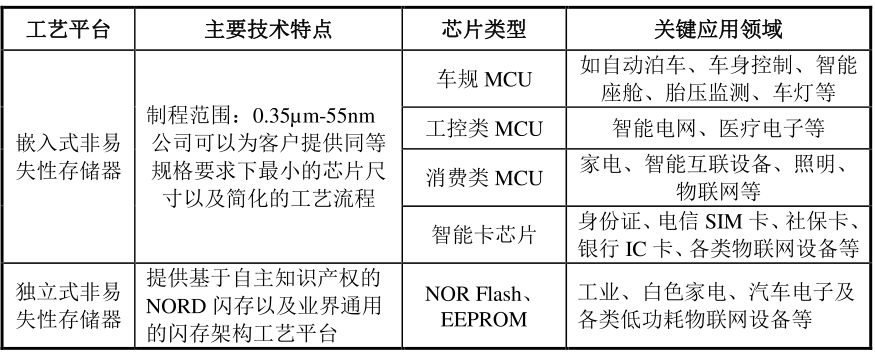

▲来源:华虹招股书

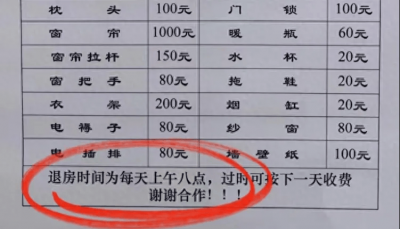

目前,华虹宏力主要向客户提供8英寸及12英寸晶圆的特色工艺代工服务,其中8英寸晶圆主要采用0.35µm到90nm工艺节点,12英寸晶圆采用90nm到55nm的工艺节点。

从产品制程结构来看,华虹宏力仍以大于0.35µm的工艺节点为主,2021年来自于这部分工艺的营收占比高达43%,而55nm及65nm的占比当时还只有9.7%。

虽然制程并不算行业领先,但是在自己选择的赛道上,华虹宏力做到了细分领域的最好。

截至2022年底,华虹宏力拥有三座8英寸晶圆厂和一座12英寸晶圆厂,近三年来折合8英寸年产能分别为248.52万片、326.04万片、386.27万片,年均复合增长率为24.67%。

根据TrendForce的公布数据,在IGBT、MOSFET等功率器件特色工艺晶圆代工领域,华虹半导体是全球产能排名第一的公司,产品被广泛应用于家电、新能源、储能等领域。

在嵌入式(独立式)非易失性存储器的特色工艺晶圆代工领域,华虹是全球最大的智能IC卡代工企业和国内最大的MCU制造代工企业,在SIM卡、银行IC卡、二代身份证和社保卡等重要细分场景,都已处于全球领先地位。

▲来源:华虹招股书

低估的NO.2

谈到中国芯片行业的发展,人们往往都聚焦在先进逻辑工艺,而低估了成熟特色工艺的重要性。

中国是全球最大的半导体市场,占据了全球三分之一的行业份额,但是芯片代工在全球的份额却不到15%。

中国的芯片工业要真正实现自主可控,既需要不断突破先进工艺,解决高端芯片的卡脖子问题,也需要在成熟特色工艺里占据足够的份额,才能以合理的价格充分满足国内企业的不同需求。

最典型的例子是,在华虹半导体成立之前,国内手机的SM卡就全部自国外进口,平均价格高达82元,而华虹的国产SIM卡打破了国外垄断之后,平均价格降到了8.1元。

事实上,随着光伏、风电、储能、新能源车等新兴行业的大量涌现,给国内成熟特色工艺芯片带来了巨大的增量机会,这从华虹的业绩中也能得到验证。

2020-2022年,华虹半导体营收从67.37亿增长到近170亿,归母净利润从不到7亿增长到30亿左右,连续两年的营收和净利润增速都超过50%。

今年一季度,国内外半导体公司普遍出现大幅亏损和营收下降的局面,但是华虹的芯片代工业务仍然保持了较快的成长性和盈利能力:公司实现营业收入6.31亿美元,同比增长6.09%,归母净利润1.52亿美元,同比增长47.88%。

下游需求变化下产品结构的调整和技术方向上的进步,也肉眼可见。

自2019年以来,公司开始控制8英寸产能,更先进的12英寸产线开始成为华虹增长的主要方向,2019-2021年,12英寸晶圆销售额从5195.72万元增长到31亿。

2022财年,55nm及65nm的12英寸晶圆成为公司增长最快的技术节点,同比增长高达125%,占总收入的比重也从2021年的9.7%提升至14.3%。

旺盛的市场需求下,满产满销带来的产能不足已经成为发展的最大矛盾。此次华虹宏力募集的180亿中,有125亿元将用于无锡12英寸生产线项目,预计今年将逐步释放12英寸的月产能至9.5万片,届时12英寸产能将占到公司总产能30%以上。

制程不算先进的华虹,看似赚的是辛苦钱,其实毛利率并不低,并且一直呈现上升趋势。

2020年-2022年,华虹半导体的毛利率分别为18.46%、28.09%、34.1%,2022年四季度,公司毛利率进一步提升至38.2%。

相比而言,中芯国际的同期毛利率是23.78%、29.31%、38.3%,华虹与之差距并不算大。只要产品做得足够专足够精足够好,市场仍然会给予丰厚的利润回报。

作为华虹集团旗下的上市平台,显然还有更大的想象空间,那就是集团资产的注入:

2014年,华虹集团曾在港交所相关文件中披露:“在未来的合适时机,将上海华力注入华虹半导体”。

到那时,集成熟特色工艺和先进逻辑工艺于一身的,无疑将成为资本市场上更为耀眼的明星。

投稿邮箱:lukejiwang@163.com 详情访问鹿财经网:http://www.lucaijing.com.cn