存消比继续降低 白糖内外盘走势截然不同

扫一扫

分享文章到微信

扫一扫

关注鹿财经网微信公众号

2020/2021榨季全球食糖存在供应缺口,存消比继续降低,这奠定了外盘长期交易逻辑。而国产糖供应季节性增加,总产量变化不大。对郑糖1月合约来说,可在5100元/吨下方布局中长线多单。

近期,内外盘走出截然不同的行情:外盘收复前一周失地再触年内新高,内盘则疲软下泄,接近国庆节前低点,1月与5月合约价差一度转为贴水。那么,糖会后内外盘为何如此背离呢?

国际市场长期看涨

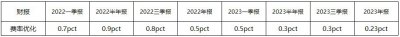

2020/2021榨季全球食糖存在供应缺口,存消比继续降低。根据主流机构预测,2020/2021榨季全球食糖延续产不足需格局,F.O.LICHT预测供应缺口为84万吨,期末库存连续第二个榨季下降,库存消费比降至38.88%,接近2016/2017榨季水平。这奠定了外盘长期交易逻辑。

巴西糖出口一家独大,增产压力消化。2020/2021榨季巴西甘蔗产量迅猛恢复,叠加乙醇收益不及糖,吸引糖厂大幅提高产糖用蔗比。截至10月中旬,巴西累计压榨甘蔗5.38亿吨,产糖3467万吨,同比增长5.06%和45.92%;产糖用蔗比46.85%,同比提高11.59个百分点。预计本榨季累计产糖3700万吨,增产1050万吨,为国际市场产量增长最大的国家。与此同时,本榨季巴西食糖库存高企,截至10月15日,创出1447万吨的历史新高。

然而,欧盟、泰国出口市场萎缩,给予巴西抢夺出口市场的良机。本榨季巴西月度出口强劲增长,10月出口量更是创下历史新高,4—10月出口量高达2141万吨,已超过去两个榨季年度出口量。按照船运监测,近期出口依旧顺畅,叠加榨季进入尾声,偏高的库存将开始回落。此外,巴西糖出口一家独大,当前的季节性报价贴水幅度明显低于过去几个榨季,在产量大增的年度,可以解读为“糖厂不愁卖”的信号。

泰国糖产量降至十年来 。因天气干旱,且木薯收益超过甘蔗,吸引农民将甘蔗改种木薯。2020/2021榨季泰国甘蔗种植面积进一步下降,产糖量将为十年来 ,预估仅为720万吨,较2017/2018榨季峰值减半。剔除350万吨国内消费,本榨季泰国糖可出口量仅370万吨,较上个榨季减少190万吨,与2018/2019榨季的逾1000万吨出口量形成天壤之别,泰国糖在出口市场不再是主角。

印度糖出口补贴政策是最大的不确定性因素。受益于季风降雨充沛,本榨季印度糖将自上榨季低位明显增长,预估产量3150万吨,增产408万吨。若不考虑出口,本榨季印度糖期末库存将超过1600万吨,库存消费比62%,出口需求非常大。然而,印度糖业受政策保护,内外价差长期偏高,按照当前印度国内糖价换算,原糖出口平价18.5—19美分/磅,无补贴无法出口。

印度糖能否流入国际市场,是近期市场关注的焦点。10月30日印度食品部长表示,鉴于国际食糖价格稳定,政府目前不考虑食糖出口补贴。若有任何需求,政府将在合适的时候对其进行评估。这直接将ICE原糖主力合约价格拉升至15美分/磅阻力位。基于疫情影响印度经济,且印度财政部未将食糖出口补贴放入刺激救济条目,预计印度糖出口补贴政策短期难以明朗,且补贴力度降低。目前印度国内尚未有关于新榨季糖出口补贴说法,但基于市场的关注热度,可以回顾过去几个榨季印度糖的出口补贴政策。可以预期的是,补贴出台时间越晚,实际出口量越受制约,利好国际市场。

投稿邮箱:lukejiwang@163.com 详情访问鹿财经网:http://www.lucaijing.com.cn