原标题:坏消息接二连三!全球市场惊现恐慌性抛售一幕 美刺激计划希望愈发渺茫

FX168财经报社(香港)讯 10月12日至16日金融市场综述:本周金融市场遭遇一连串的打击,美国刺激方案希望愈发渺茫、多项疫苗试验叫停、欧美新冠疫情再度加剧,再加上美国大选不断逼近,市场风险人气遭到重击,美元创下三周来最佳周表现,黄金持续回落失守1900关口。

外汇市场:本周美元在避险资金的提振下,录得三周来最佳表现。本周整体交投在93关口上方,最高触及93.91水平,当周上涨0.7%左右。

(美元指数日图 来源:FX168)

在美元强势反弹之际,欧系货币本周遭到打击。欧元/美元自1.18关口上方持续走低,最低触及1.1689水平,最终收于1.17上方,周跌幅接近100点。与此同时,英镑波动更为剧烈,在脱欧消息的影响下上蹿下跳,自1.30上方一度下行至1.2860附近,周跌幅达到1%。美元/日元本周震荡走低,避险氛围提振日元,该货币对整体交投在105上方,周跌幅0.2%左右。

(欧元/美元日图 来源:FX168)

本周表现最惨的主要货币莫过于澳元,先是受到中国停止进口澳洲煤炭消息打击,再来又受到澳洲联储主席释出宽松意向的重创,接连失守0.72以及0.71两大关口,周线跌幅超过2%。纽元相对而言跌幅较小,本周一度失守0.66关口,但周收盘重返这一水平,当周跌幅接近1%。

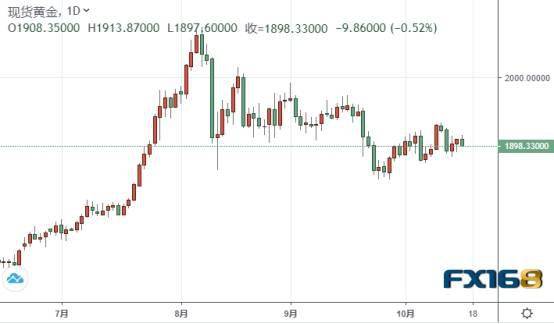

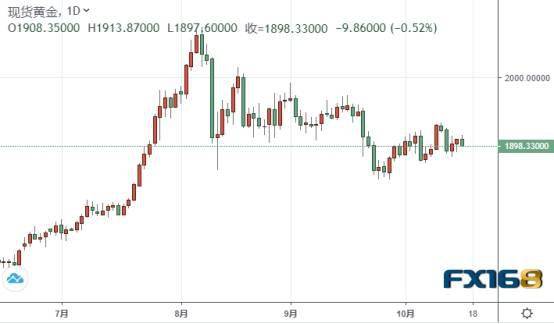

大宗商品方面,黄金本周震荡下行,自1920美元上方持续回落,一度触及低点1882美元,周跌幅超过1%,结束此前两周连涨的势头。与此同时,白银本周也表现不佳,自25美元上方持续回落,一度失守24关口,周跌幅接近4%。

(黄金日图 来源:FX168)

本周原油价格保持窄幅震荡格局,布伦特原油整体交投在43美元附近,当周基本收平。与此同时,WTI原油小幅上涨,最终收于43美元上方,当周小涨1%。

全球股市方面,本周欧股惊现恐慌性抛售一幕,美股走势动荡,不过,本周,道指涨0.07%,纳指涨0.79%,标普500指数涨0.19%。纳指连涨四周,标普500指数和道指连涨三周。

当周要闻盘点

新冠噩梦再度笼罩

本周疫情阴影再度笼罩全球金融市场,新冠病毒在欧洲疫情加剧,不堪重负的当局面临病毒重新来袭的噩梦情境。

随着北半球正式进入秋季,新冠肺炎疫情向全球发起第二波攻势。近来,地处北半球的欧洲各国再次面临严峻的疫情防控压力。

多国在确诊接连创新高后收紧防疫措施,法国宣布进入紧急公共卫生状态,9大城市宵禁一个月,几近三分之一的人将受到影响;英国伦敦即将进入第二次封锁;德国则出台了相关规定力图降低感染率。

世卫欧洲区域主任克鲁格呼吁欧洲各国政府迅速采取行动,防控第二波疫情,因为根据可靠的传染病模型估算,欧洲的疫情形势严峻,如果各国不加强防疫措施,到了明年一月,冠病死亡率可能比今年4月高出四到五倍。

不过,他认为,各国政府应该避免实施全面封锁,以免对社会和经济造成太大伤害,而是应该采取更多、规模较小的行动来遏制疫情扩散。

此外,美国中西部各州疫情卷土重来,随着温度的降低,新的感染和住院率上升到创纪录的水平,这标志着全国范围的复发。

据路透社统计,包括密歇根州和北卡罗莱纳州在内的九个州周四单日报道新增确诊病例创纪录。密歇根州上一次单日新高还是在疫情初期的4月3日。最近的创纪录高位是与10月份的趋势保持一致的,10月份,美国50个州中,有一半的州报告了新病例的单日新增新高。

目前,美国新冠肺炎超803万例,意味着平均每41个美国人中,就有1人感染新冠病毒。美国人口约占全球总人口的4%,累计确诊病例数却占了全球总累计病例数的20%还多。

每年10月至次年5月都是美国流感高发季。公共卫生专家认为,随着流感病毒和新冠病毒的双重来袭,医疗资源缺口将继续扩大。不少美国专家警告,美国以目前的疫情水平进入更为寒冷的冬季,“前景不妙”。

澳新银行(ANZ)分析师Susan Kilsby和David Croy在一份报告中表示:“随着新病例增加,市场担心经济活动放缓。欧洲各地情势恶化都很明显,这对经济复苏势头是个重大打击,并加大了通缩风险。 ”

ING外汇策略师表示,随着欧洲新冠病例激增,导致再次实施限制举措,投资者正下调对欧洲经济增长的评估。ING在给客户的报告中指出,“在9月份第一阶段的评估下调中,市场排除了V形复苏的可能。现在,随着新冠病例全线上升,并且认为冬季将会漫长且艰难,市场更倾向于W形复苏的可能,有形成双底的风险。欧洲以及景气循环货币普遍走软、美元获得支撑就反映了这一点。”

美国刺激计划希望愈发渺茫

白宫、参议院共和党人和众议院民主党人三方就美国救助计划的谈判仍陷于僵局。

白宫上周在与众议院议议长佩洛希的磋商中提出了1.8万亿美元的刺激提案,但遭佩洛希回绝,因她坚持2.2万亿美元的救助规模。

虽然美国总统特朗普已经指示财长努钦提出更大规模的救助提案,但参议院共和党领袖麦康奈尔淡化了这个想法。麦康奈尔拒绝为新冠病毒刺激计划提供“更高金额”的资金,并表示5000亿 美元的方案是适当的应对措施

美国白宫经济顾问库德洛(Larry Kudlow)认为,即使白宫与民主党就新纾困方案达成共识,由于时间所限,几乎无法在11月3日总统大选前推行纾困计划。

库德洛接受福克斯新闻访问时称,即使白宫与国会立即达成纾困协议,大选前也只能落实部分内容,他因此促请国会,授权华盛顿动用上一轮纾困计划CARES尚未用完的额度3000亿美元,用作向民众支付额外失业救济金,并为小型企业提供财政支援,以及帮助航空业摆脱困境。

美国财政部周五表示,由于大规模的新冠援助计划支出,美国2020财年预算赤字达到创纪录的3.132万亿美元,是2019年赤字规模的三倍多。

澳洲国民银行驻悉尼策略师Rodrigo Catril表示:“美国的经济刺激谈判仍毫无进展,这令选举前出台新一轮支持措施的前景黯淡。因此,目前很难看到双方在11月3日之前达成协议,市场仍抱着新一轮刺激措施即将到来的想法,但在现阶段,这似乎更有可能发生在大选之后。”

多个疫苗实验遭叫停

在新冠疫情再度恶化之际,本周疫苗实验遭叫停的消息无疑是雪上加霜。

从今年五月份开始,欧美国家的部分大型制药企业,相继开始了新冠疫苗的研发工作,例如英国药企阿斯利康和牛津大学合作的项目,美国药企辉瑞和德国生物公司合作的项目,以及强生、礼来等美国药企单独研发的新冠疫苗。从今年8月份开始,上述药企推出的新冠疫苗相继进入临床二期和三期试验。

不过,试验工作进展地并不是十分顺利,率先出现不良反应和副作用的,是阿斯利康和牛津大学联合研发的新冠疫苗。阿斯利康(AstraZeneca)在美国的一项疫苗试验则已停摆超过一个月。

紧接着,本月12日,美国强生公司宣布由于一名受试者出现“无法解释的疾病”,公司决定暂停由旗下杨森制药公司研发的一款新冠候选疫苗的临床试验。

当地时间12日,美国强生公司表示,由于其中一名参与研究的志愿者出现“不明原因的症状”,已暂停正在进行的新冠疫苗研究。

继美国制药巨头强生公司暂停新冠疫苗研究及试验后,美国礼来公司13日宣布,由于存在潜在安全隐患,美国卫生监管机构已经暂停了该公司用于新冠病毒抗体药物的后期试验。这是连续两天美国两家企业相继宣布因安全方面原因暂停新冠疫苗或疗法的临床试验。

礼来的发言人表示,负责监督临床试验的独立医学专家小组——试验数据安全监测委员会(DSMB)已经建议暂停试验。

该试验由美国国立卫生研究院下属的美国国家过敏和传染病研究所(NIAID)赞助,旨在评估实验性中和抗体对新冠肺炎住院患者的治疗作用。

据《纽约时报》报道,美国国家卫生研究院一位发言人在声明中说,这项试验已招募了326名新冠患者,独立的数据安全监控委员会发现,在经过5天治疗后,接受抗体治疗的患者相比接受安慰剂生理盐水治疗的患者出现了不同的“临床状态”,这种差异超过了安全性的预定阈值,因此试验被暂停。

礼来公司此前表示,已向美国食品和药物管理局申请LY-CoV555单克隆抗体疗法治疗轻度至中度新冠确诊患者的紧急使用授权,计划11月向美药管局申请两种单克隆抗体联合疗法的紧急使用授权。

对此,悉尼CommSec的市场分析师Tom Piotrowski评论称:“那恰恰说明疫苗问世所需要的时间可能比市场预期的要更长。”

“对市场影响最大的两个因素是疫苗时间表和对刺激措施的乐观情绪,”Baird投资策略师Ross Mayfield表示,“有时市场会接受现实,即使我们在明年年初获得疫苗,那也是一个令人难以置信的激进和乐观的时间表。”

美国大选逼近

除了上述风险事件外,投资者还继续关注美国大选,随着11月3日的逼近,市场不安情绪也在扩大。

2020年美国总统大选进入最后的冲刺阶段,美国两党的政治博弈已接近白热化,相应金融市场暗潮汹涌。

多个民调显示,拜登领先特朗普超10个百分点,而且民主党再次夺得参议院多数席位的概率也在持续上升。

在选情落后的情况下,随着特朗普的医生宣布他不再具传染性,可以安全地恢复公共活动,特朗普竞选团队促请主办单位恢复原定周四(15日)举行的第二场总统候选人电视辩论,并且有媒体报道称特朗普计划每天一场竞选集会直至11月3日。

策略师和基金经理表示,市场开始消化民主党在大选中获胜的可能性。

虽然许多投资者认为民主党候选人拜登更有可能增税,但他们越来越多地指出,拜登担任总统可能带来的好处,比如更大规模的基础设施支出和更少的全球贸易不确定性。

素有新兴市场教父之称的资深投资者Mark Mobius周五警告称,如果美国总统大选结果存在争议,可能导致美国股市出现大幅下跌,而下跌的幅度将取决于这场争端持续多久。

明证券(TD Securities)认为,这个秋天整个市场最大的风险就是美国大选出现争议结果,所有资产,包括黄金都可能出现抛售。

下周市场展望

展望下周,市场继续关注欧美疫情发展情况以及疫苗消息,美国总统特朗普与民主党总统候选人拜登将在下周举行最后一次大选总统辩论。另外美联储、欧洲央行以及英国央行行长均亮相。

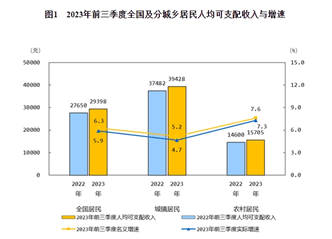

经济数据方面,下周整体数据较为密集,其中中国三季度GDP、主要经济体采购经理人指数(PMI)是关注重点。

具体来看,周一重点关注中国第三季度GDP;周二德国9月PPI、美国9月新屋开工将出炉;周三美国方面无重大数据出炉,英国9月CPI、PPI、RPI和加拿大9月CPI将是看点;周四可适当关注美国上周季调后初请失业金人数;周五数据较为密集,将迎来欧美重要PMI数据,法国、德国、欧元区、英国10月Markit制造业PMI将陆续出炉,此外美国10月Markit服务业、制造业PMI初值也将在同一日公布。

央行动态方面,下周多位央行行长将发表讲话,周一最为重磅:美联储主席鲍威尔出席IMF关于跨境支付的一场小组讨论会,同日欧洲央行行长拉加德在一场活动上致开幕词。此外,FOMC永久票委、纽约联储主席威廉姆斯为该行组织的网络研讨会致开幕与闭幕词。

周二,2020年FOMC票委、费城联储主席哈克发表讲话。此外,澳洲联储公布10月货币政策会议纪要。周三欧洲央行行长拉加德与首席经济学家连恩举行一场线上讨论会,2020年FOMC票委、克利夫兰联储主席梅斯特就货币政策发表讲话。周四美联储公布经济状况褐皮书,英国央行行长贝利参加一场峰会活动。周五2020年票委、达拉斯联储主席卡普兰参加一场在线活动的讨论。

财经事件方面,市场将继续关注美国大选的进一步动态。

特朗普和拜登原定在15日晚进行第二场总统辩论。特朗普确诊感染新冠病毒后,总统竞选辩论委员会决定让二人在线上进行辩论,但由于双方协调无果,第二场辩论最终被取消。二人下一场也是最后一场辩论定于本月22日在田纳西州纳什维尔市举行。

下周重要经济数据和事件

周一(10月19日)

中国第三季度GDP、中国9月规模以上工业增加值

美国10月NAHB房价指数

央行动态:

美联储主席鲍威尔出席一场小组讨论会(20:00)

欧银行长拉加德致开幕词(20:45)

纽约联储主席威廉姆斯致开幕与闭幕词(21:00)

美联储副主席克拉里达发表讲话(23:45)

周二(10月20日)

德国9月PPI

美国9月新屋开工

央行动态:

费城联储主席哈克将发表讲话(03:00)

澳洲联储公布10月货币政策会议纪要(08:30)

周三(10月21日)

美国上周API原油库存变化

英国9月CPI、PPI、RPI

加拿大9月CPI、加拿大8月零售销售

美国上周EIA原油库存变化

央行动态:

欧洲央行行长拉加德与首席经济学家连恩举行线上讨论会(00:00)

克利夫兰联储主席梅斯特发表讲话(22:00)

周四(10月22日)

美国上周季调后初请失业金人数

美国9月NAR季调后成屋销售

央行动态:

美联储公布经济状况褐皮书(02:00)

英国央行行长贝利在一场会议上发言(17:25)

周五(10月23日)

日本9月全国消费者物价指数

法国、德国、欧元区、英国10月Markit制造业PMI初值

美国10月Markit制造业PMI初值

央行动态:

达拉斯联储主席卡普兰参加一场在线活动(06:00)

财经事件:

特朗普与拜登举行最后一场总统辩论(09:00)