怎么管理股东的钱? 沃伦·巴菲特:吃自己烧的饭

2019-01-26 19:33:31来源:品途商业评论编辑:鹿鸣君

扫一扫

分享文章到微信

扫一扫

关注鹿财经微信公众号

原标题:怎么管理股东的钱? 沃伦·巴菲特:吃自己烧的饭

1958年他总资产只有16万美元,而如今巴菲特先生早已是世界数一数二的富豪。在投投所接触的投资人中,很多人心中的偶像都是巴菲特。巴菲特本人也许就是一部浩瀚的鸿篇巨著,他的投资方法论不管读过几次都让人醍醐灌顶。

1964年我们公司(Suffett Partnership, Ltd.)买下了伯克希尔·哈撒韦公司的控制权。当时,它的账面资产净值有2200万美元,而且全都投在了纺织业务上。但是,这家公司的内在价值要小得多,因为纺织厂的资产不能获得与其会计价值相称的收益。工厂于1985年关闭,实际上,在关闭前的9年中(伯克希尔与哈撒韦合并后的公司运作时期)总计5亿3千万美元的销售收人已经产生了总计1000万美元的亏损。我们努力改善,却总是进一步,退两步。

之前,我们用纺织业务产生的现金收购了国民保险公司(NationalIndemnity Company)而进入保险业。事实证明这是明智的,尽管肯 · 蔡斯(纺织厂老雇员)的管理大大改善了公司的经营状况,但是纺织公司永远不能赚大钱,甚至在周期性的经济回升时期也是如此。

国内的纺织工业运行于商品经济,在物质过剩的世界市场中竞争。我们遇到的大多数麻烦可以直接地或间接地归因于来自国外的竞争,那些国家工人的工资只及美国最低工资的一小部分。这些纺织投资所允诺的利润是不切实际的,我们的许多竞争者,无论是国内的还是国外的,正在增加这种资金投入,而且一旦有足够多的公司这样做,他们降低的成本就会成为全行业降价的底线。在每一轮投资后,所有的参与者都在游戏中投了更多的钱,而回报仍然少得可怜。

我总是认为自己处在伍迪 · 艾伦(Woody Allen)在一部影片中描述的位置上:「人类正面对一个十字路口,一条路通向彻底绝望,另一条通向完全绝灭。」后来,伯克希尔的经营开始多样化。

1关于理论

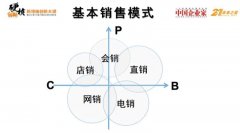

现代金融理论的主要原则之一是现代投资组合理论。它认为,你可以通过持有一个分散化的投资组合—也就是β,它把民间谚语「不要把所有的鸡蛋放在同一个篮子里」正式化了—来消除任何证券的特有风险。留下的风险是投资者惟一会得到补偿的风险,据说如此。

留下的风险能够通过一种简单的数学名词—称作贝塔(β )—来衡量,贝塔显示了证券相对于市场的波动程度。对于在有效市场中交易的各种证券,贝塔充分度量了这种波动风险,在有效市场中,关于公开交易证券的信息被迅速而 地体现在了价格上。在现代金融的故事中,有效市场支配一切。

然而事实果真如此吗?事实上,现代金融理论是荒谬的。贝塔值的流行疏忽了一条基本原理:近似的正确比 的错误强。长期投资成功不是靠研究贝塔值来进行的,维持一个分散的投资组合没有意义,要认识到作为一名投资者,你是企业的所有者而非研究贝塔值的人。

称那些在市场中频繁交易的是投资者,就好比称那些频繁进行一/夜/情的人是浪漫主义者一样。民间智慧也在理解现代金融理论时扭过了头,不是「不要把所有的鸡蛋放在同一个篮子里」,而是应该「把所有的鸡蛋放在一个篮子里—然后看住这只篮子」。

不断增加的怀疑论者说,贝塔值不能实际侧量重要的投资风险,总之资本市场实际上不足以有效地使贝塔值有意义。

2关于市场

我们怎么管理股东的钱?用一句话来说就是,我们吃自己烧的饭。查理一家的净资产有90%或者更多是伯克希尔的股票;我的妻子苏西和我则超过了99%。此外,我的许多亲戚—例如我的姐姐和堂兄—的大部分净资产也是伯克希尔公司的股票。

查理和我对这种把鸡蛋放在一个篮子里的情况完全放心,因为伯克希尔本身就拥有各种各样的业务。查理和我不能向你们(股东)允诺什么,但是,我们可以保证,无论你们选择做我们的合伙人多长时间,你们的财产都将与我们的同步变化。我们对高工资、股票期权或其他比你们「多」的收人毫无兴趣,我们只想在我们的合伙人赚钱的时候赚钱,而且比例完全一致。此外,如果我做了什么蠢事,我希望你们能从我也遭受了相同比例的损失上得到些安慰。在投资的时候,我们把自己看成是企业分析师—而不是市场分析师,也不是宏观经济轨析师,更不是证券分析师。

我们的方法使交易活跃的市场更有效率,因为它周期性地展现给我们令人垂涎的机会。但市场绝非是必需的:我们持有的证券长期没有交易,至多同世界百科全书(World Book)和范奇海默兄弟公司(Fechheimer Brothers Co.)缺乏每日报价一样,不会使我们坐立不安。最终,我们的经济命运将取决于我们拥有的企业的经济命运,无论我们的所有权是部分的还是全部的。

实际上,如果你不能确定你远比市场先生更了解而且更能估价你的企业,那么你就不能参加这场游戏,就像他们在打牌时说的那样,「如果你不能玩上30分钟,而且不知道谁是替死鬼,那么你就是替死鬼」。

在短期内,市场是一台投票机,但在长期内,它是一台称重机。此外,只要公司的内在价值以合意的速率增长,那么企业成功被认知的速度就不那么重要。实际上,滞后的认知有可能是一种有利因素:它可以给我们机会,以便宜的价格买到更多的好东西。

当然,有时市场可能会判断一家企业比实际情况表明的更有价值。在这种情况下,我们会卖出我们的股票,而且,有时我们会卖出一些估价得当,甚至被低估的证券,因为我们需要资金用于价值被低估得多的投资,或者我们相信我们更了解的投资。然而,我们需要强调,我们不会仅仅因为股价已经增值,或因为我们已经或因为我们已经持有了很长时间而卖掉它们。(在华尔街的格言中,最愚蠢的一条可能是「你不可能在赚钱的时候破产。」)

3优异的公司难以替代

每年都有一位认真的大投资者怀着深深的敬意长时间研究可口可乐的业绩记录,但总是遗憾地得出结论,他研究得太迟了。市场饱和与竟争的幽灵在他面前出现。

是的,1938年和1993年都有市场竞争。但值得注意的是,1938年可口可乐卖出了2.07亿箱软饮料(如果以加仑计,那么就可换算成现今标准的163盎司的箱子),而在1993年可口可乐卖出了大约1 070亿箱。对于一位投资者来说,不必在1938年开庆祝会,尽管1919年在一股可口可乐股票上投资的40美元到1938年底变成了(将红利再投资)3 277美元,但是,在1938年投资的40美元到1993年末就会增长到25000美元。

我必须再引用1938年《财富》杂志的故事:「很难列举出能与可口可乐公司的规模相匹敌的公司,以及像可口可乐那样销售一种保持10年纪录的一成不变的产品的公司。」

在活跃已经成为习惯的当今公司界里,这种观点看起来可能不合潮流。现代的经理谈论的公司「投资组合」—意思是无论是被华尔街的偏好,运作条件或一种新的公司「概念」所推动的「重组」动作,所有这些公司都是候选对象。(但是,重组被狭隘地定义了:它仅涉及抛弃犯下众怒的公司,而不是抛弃原先购买这些公司的官员和董事。「恨罪恶,但爱罪人」正如对基督教的救世军(The Salvation Army)那样,是财富500强公司中流行的神学。)

投资经理更是运动过度:相比他们在交易时间的行为,旋转着的伊斯兰教托钵僧倒像是打了镇静剂。实际上,「机构投资者」正在成为被称作矛盾形容法的自相矛盾的术语之一,能与“女摔跤员”和“廉价律师”相比。

尽管有已经席卷公司和美国金融界的活跃热情,我们仍然固守至死尽职的策略,这是唯一使查理和我感到自在的策略,它产生了相当不错的结果,而且它让我们的经理和投资人专注自己的事,以免分散注意力。我们一直持有的行为说明我们认为市场是一个变换位置的中心,钱在这里从活跃的投资者流向有耐心的投资者。

投稿邮箱:lukejiwang@163.com 详情访问鹿财经:http://www.lucaijing.com.cn

相关推荐