爆仓了!投资机构的宠儿拉夏贝尔为什么没成为中国版ZARA?

2019-08-08 17:19:48来源:投资家编辑:居小桃

扫一扫

分享文章到微信

扫一扫

关注鹿财经网微信公众号

原标题:爆仓了!投资机构的宠儿拉夏贝尔为什么没成为中国版ZARA?

2017年11月28日和12月7日,拉夏贝尔(603157.SH)实控人邢加兴分别将3500万股和4000万质押给海通证券,原因是出于个人资金需要。

彼时,拉夏贝尔上市不过两个月。

一切看上去都十分正常。因为即便在两次大手笔质押后,邢加兴的质押比例才刚刚过半,为52.86%。股价虽然正从31.42元的历史最高位往下跌,但两次质押时点的股价17.69元、15.55元,相比于8.41元的发行价,溢价空间依旧可观。

邢加兴表示,质押融资的还款来源包括上市公司个人收入、股票分红及其他投资收益等,质押风险可控。

这一年,正是拉夏贝尔的高光时刻,是目前国内唯一一家完成了“A+H”股上市的品牌服饰公司。业绩也处于高速扩张期,此前数年营业收入均以两位数速度增长。一个更直观的数据是,2017年,拉夏贝尔的门店数量达到峰值,为9448家。

这家被认为要做“中国版ZARA”的服装企业,似乎真的朝着目标越来越近了。

但是,所有命运馈赠的礼物,都在暗中标好了价码。

爆仓了!

此后的一年半时间里,拉夏贝尔总体上还是一路下行的态势。邢加兴多次进行补充质押,累积质押股份达1.416亿股,质押比例不知不觉攀升到了99.81%。

在此期间,其一致行动人上海合夏投资有限公司也开始质押股份。

出于资金需求和融资安排,2018年5月8日,上海合夏将2200万股份质押给中信证券。当日拉夏贝尔的收盘价为17.09元,正值拉夏贝尔股价的一个小高峰。随着之后股价下行,上海合夏也逃不过补充质押的命运,质押率达到了85.17%。

直到2019年8月6日,高比例质押的这颗雷终于引爆。

当晚,拉夏贝尔公告显示,公司控股股东、实际控制人邢加兴质押给海通证券的1.416亿股有限售条件股份已低于最低履约保比例,因其未提前购回且未采取履约保障措施,质权人已发出股票质押违约书面通知,构成违约。

通俗来说,邢加兴质押的股份全部爆仓了。

公告显示,如果邢加兴不能采取有效化解质押风险的措施,质权人有权依照约定进行违约处置,可能影响上市公司控制权的稳定。

上海合夏质押的股份也在爆仓边缘。同一日,上海合夏将持有的600万股有限售条件股办理了补充质押。如果将邢加兴及上海合夏的质押股份相加,目前实控人及一致行动人的质押比例高达96.27%,占公司总股本32.88%。

8月7日收盘,拉夏贝尔股价跌势未止,报5.04元,跌2.33%。而在前一日,拉夏贝尔盘中价跌至4.96元,为历史最低位。

遥想邢加兴首次质押股份的2017年11月,彼时百亿市值的拉夏贝尔,此刻余下市值已不足30亿。与当时还款的底气相比,现在邢加兴不得不与质权人保持持续沟通,才能不被强制平仓。

线下疯狂开店

在招股书中,拉夏贝尔对自己的定位是:一家快时尚、多品牌、全直营时装集团。所谓快时尚,是一种服装服饰行业的商业模式,特点是上新品速度快、评价和紧跟时尚潮流,ZARA是该模式的代表品牌。拉夏贝尔在招股书中也多次对标ZARA。

2015年,时任拉夏贝尔常务副总裁王勇称,拉夏贝尔能取得今天的成就主要是学习了GAP、ZARA、H&M的模式,走全直营和多平台的运营,这也将是服装业的未来。

这是拉夏贝尔被认为中国版ZARA的原因,在国内,拉夏贝尔确实成为了快时尚的佼佼者。2014年,欧睿报告显示,拉夏贝尔的市场份额一度超过了ZARA。

拉夏贝尔的开疆拓土是通过开店迅速实现的。

“如果不开新店就意味着倒退。”不少文章都提到创始人邢加兴曾说过这样一句话。记者并未从权威信源找到该话出处,但从拉夏贝尔线下门店的扩张速度来看,倒也符合这句话的思路。

2014年-2016年,夏贝尔实体门店期末数量分别为6887家、7893家、8907家。

上市之初,拉夏贝尔招股书中曾提到,IPO所募集来的资金用于零售网络扩展与新零售信息系统建设,未来三年将新增3000个网点,也就是按照计划2020年将突破1万家。

“我们这个行业有这样一个定义:一,做到一定年限,可能就会比较稳定。二,做到一定规模,也会比较稳定。这两个缺一不可,如果一个服装品牌一出来一下子做的非常好,但没经历过风浪,没有积累很多经验,可能会比较不稳定;如果做了很长时间,规模一直上不去,也是很麻烦的事。像我们用12年做到一定规模,现在我们已经找到了一个突破口,再接下来就是顺应消费这个大趋势,实现公司的快速增长。”这是2010年邢加兴接受媒体专访是说过的一段话,那时候,拉夏贝尔的线下门店即将达到900家。

对于“店越开越多”如何管理的问题,邢加兴有一套自己的世界观。

他认为,店开得越多就越好管理。因为从300家开到600家的经验告诉他,“一个地方店开得越多,管理效率就越高,成本会降低,”“管理成本是随着规模做大逐渐得到控制的。”

但是从900家到9000家,是否还适用这样的经验呢?

闭店求生

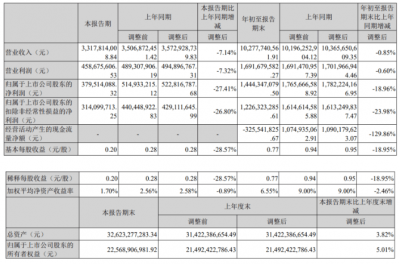

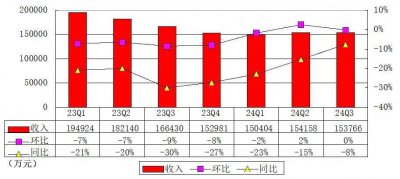

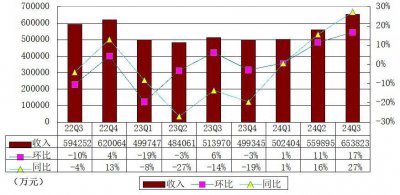

2017年底,拉夏贝尔的门店数量达到了9448家。与此同时,拉夏贝尔交出了上市之后的首份财报:营收增长5.24%,净利润下降6.29%。相比于上一年14.95%的营收增速,虽然慢了点,但还算稳定。

但到了2018年。拉夏贝尔出现了明显的业绩失速。当年财报显示,公司营收增速为13.08%,净利润亏损1.6亿元,同比下降132%。

另外一个耐人寻味的信号是,2018年末,拉夏贝尔门店数量开始减少,下降为9269家。

拉夏贝尔在回复上交所2018年报问询时指出,近年来服装零售行业销售额增速放缓,行业内竞争加剧,部分行业内公司均出现了毛利率同比下滑的情况。此外,以直营模式为主的拉夏贝尔还面临人工、租金等刚性成本的上升的不利影响。

存货也开始明显增加。存货由2017年底的23.45亿元增至2018年底的25.34亿,存货周转天数由216.7天增至248.9天。

到2019年,拉夏贝尔经营情况进一步恶化,2018年底,拉夏贝尔毛利率为65.33%,2019年一季度,毛利率仅为58.67%。上半年营收同比下降超过20%,归属净利润为-4.4亿元至-5.4亿元,较2018年上半年下降约286.6%至329.0%,与此同时,拉夏贝尔主动闭店求生,减少实体门店2400余个。

在半年报预告中,也可以感受到拉夏贝尔面临的多重压力。国内大众服饰零售市场持续低迷、毛利率同比下降,业务转型调整、降本增效的实际效果尚需时间体现,费用的减少未能抵消毛利下降的影响。另外,外部融资环境发生变化,公司持续归还银行借款,对产品下单、上新等产生一定负面影响。

市场低迷是一个不争的事实,但拉夏贝尔的嗅觉似乎不ZARA敏锐。

根据前瞻产业研究院的数据,中国已经成为ZARA全球第二大市场。2017年,ZARA在中国店铺共有183家,而且开店节奏放缓,还关闭了标志性的************旗舰店。

另外从城市布局来看,ZARA门店绝大部分集中在一线城市。拉夏贝尔则采取了不同的战略,将目光放在了二、三线城市。2017、2018年财报显示,来自二线城市的收入占比在42%-43%,三线城市收入占比23%-24%,一线城市收入占比在13%左右。

随着一线城市市场饱和,ZARA也在向二、三线城市下沉。但ZARA的策略是很谨慎的,进入一个新市场时,通常先开设一家店,以此为继续扩店的基石,等对当地市场有足够了解之后,才会继续开第二家店,或逐步引进集团旗下的别的品牌。

但要知道,这时候拉夏贝尔还在跑步扩张,门店数量接近1万家。

盲目买买买

线下大举开店的同时,拉夏贝尔还在大手笔买买买,品牌越来越多。

相信不少90后女孩对LaChapelle、Puella、LaBabité等品牌不会陌生。在很多大型商场内,这几个品牌是标配,而且它们经常把门店开在一起,在风格上形成细微差别。但很多人不知道,这几个品牌其实是同一家公司——拉夏贝尔旗下的。

2011年之前,拉夏贝尔仅有LaChapelle、Puella、Candie’s三个女装品牌。2012年,拉夏贝尔明确提出“多品牌、直营为主”的发展战略,陆续推出7m和LaBabité两个女装品牌,推出POTE和JACKWALK、MARCECKŌ等三个男装品牌以及8EM童装品牌等。

2015年以后,拉夏贝尔基本停止内部新培育品牌,主要通过投资合作的方式拓展新的品牌,到2018年,公司通过控股公司陆续拥有或者推出Siastella、OTR、GARTINE等品牌,通过联营、参股方式陆续支持或参与MairaLuisa、Tanni等品牌发展。

由此,并购成为拉夏贝尔上市之后的关键词,其中备受争议的是收购法国品牌NafNafSAS。

2018年1月,拉夏贝尔宣布以5200万欧元(约合4.1亿元人民币)收购法国VIVARTE时尚集团旗下女装品牌NafNafSAS40%股份。随后在2018年11月,拉夏贝尔对剩下的60%也产生兴趣,拟出资3534万欧元(约合2.78亿元人民币)收购LaChaApparelIISàrl60%股权,从而间接收购NafNafSAS60%股权。改善收购交割事项的最后日期延期至2019年7月1日。为了完成收购,公司与第三方签订协议,并贷款不超过3800万欧元。

但NafNafSAS业绩表现自2017年便有所疲软,2017年亏损约5126万元,2018年亏损有扩大的趋势。

从目前的业绩来看,拉夏贝尔执着于收购NafNafSAS,却没有扭转公司业绩。

截止2018年底,拉夏贝尔共有15个品牌,但LaChapelle、Puella、Candie’s、7m、LaBabité这5个品牌贡献了80%的营收。

而从消费者的反应来看,虽然牌子越买越多,门店越开越多,但质量和价格并不匹配。有不少消费者在公开平台表示,“只有打五折的时候买,质量对不起原价。”

拉夏贝尔目前的闭店求生之举能否有所成效还未可知,但资本市场的关注度已经大大降低。股价低迷的同时,也在被机构抛弃。2017、2018年,拉夏贝尔是机构的宠儿,一度被看高至30.8元。到了2019年,公司研报已经不见踪影。

投稿邮箱:lukejiwang@163.com 详情访问鹿财经网:http://www.lucaijing.com.cn

相关推荐