撕不掉的“山寨”和“贴牌”标签 金价暴涨下难掩周六福盈利焦虑

扫一扫

分享文章到微信

扫一扫

关注鹿财经网微信公众号

原标题:撕不掉的“山寨”和“贴牌”标签 金价暴涨下难掩周六福盈利焦虑

在三闯A股折戟后,周六福日前正式递表港股,冲刺第4次IPO。由于递表前突击“清仓式”分红的行为精准触及A股监管红线,如此一来,港股也就成了周六福仅剩的为数不多的上市选择。

值得注意的是,金价大涨之下,周六福整体毛利率不升反降,原因与公司产品结构的调整及以价换量的策略有关。据行业人士分析,持续飙涨的金价、需求放缓以及结婚率日趋下降,或令周六福所在的珠宝行业整体消费前景不容乐观。

与此同时,钛媒体App注意到,此前被交易所重点问询的加盟商依赖、贴牌模式等老问题仍然存在,并由此衍生出商标专利诉讼以及消费者投诉不断。问题缠身的周六福此番转战港股成败难料。

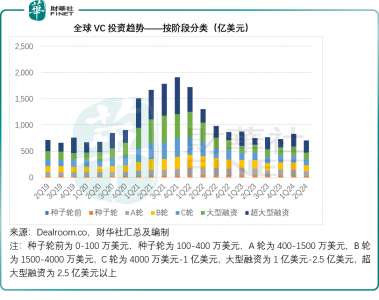

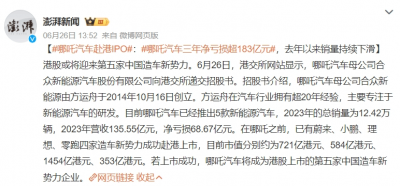

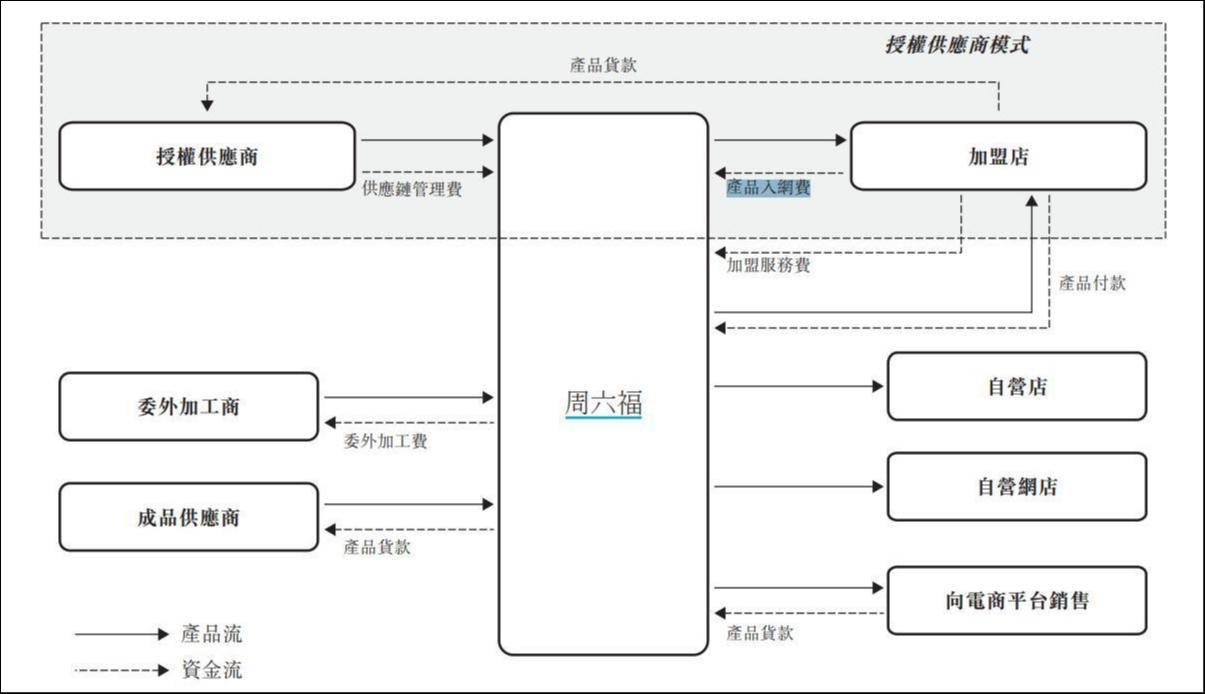

金价飙涨下,钱更难赚了

招股书显示,2021年至2023年,周六福实现收入分别为27.83亿元、31.02亿元、51.5亿元;净利润分别为4.25亿元、5.75亿元、6.6亿元;净利率分别为15.29%、18.55%、12.81%。虽然2023年营收大幅增长,但净利润增速却明显放缓,同时净利率甚至低于2021年。

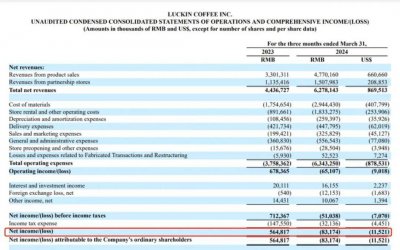

净利润降速的背后是周六福的盈利能力受到了挑战,这一点在毛利率方面更为直观。

2021年至2023年,周六福的毛利率分别为35%、38.7%、26.2%,呈现波动下滑趋势。尤其是2023年,在营收大幅增长66.13%的前提下,周六福毛利率反而下滑超11个点。

毛利率水平

就整体而言,导致周六福毛利率下降的原因主要有两个:一是周六福正在进行产品结构的调整,二是部分渠道正在执行以价换量策略。

往期销售数据显示,周六福销售的钻石镶嵌珠宝的毛利率普遍高于黄金珠宝。但由于近两年市场因素及消费需求的转变,钻石镶嵌类产品销量呈现下滑的趋势,公司对该类产品计提了存货减值准备,导致其毛利率下降,从而影响了整体毛利率水平。

更为重要的是,随着黄金类产品需求和价格的不断提升,周六福开始加大黄金珠宝在各渠道的销售比例,而由于黄金珠宝的毛利率相比较低,从而拉低了公司综合毛利率水平。

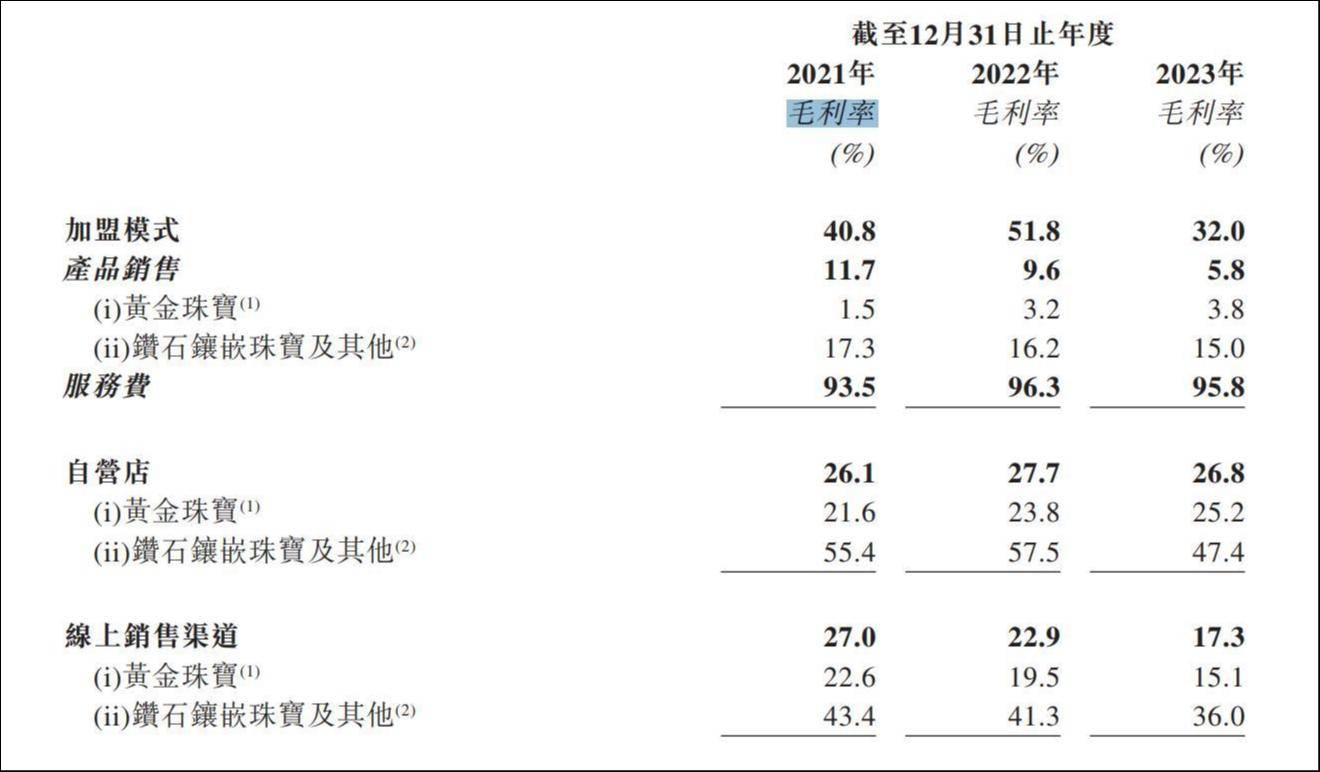

例如,加盟模式下,周六福黄金珠宝总营收占比从2021年的13.5%上升至2023年的32.4%,而钻石镶嵌珠宝的总营收占比从2021年的25.1%降至2023年的6.8%。

收入模式明细

由于黄金原材料的采购价是按照采购当时的市价厘定,而黄金饰品的售价是按照销售时的市价加固定的加工费厘定。因此,理论上,金价持续上涨,应该对黄金饰品的销售毛利率起到正向推动作用。

然而,周六福在线上渠道的黄金珠宝毛利率却出现了下滑,从2021年的22.6%下滑至2023年的15.1%。究其原因,是周六福为了进一步拓展其在线上的销售份额,采取了更为激进的销售策略。此外,钛媒体App注意到,2023年毛利率更低的金条线上销售额的增加,成为了该渠道黄金珠宝毛利率水平下降的重要原因之一。

“随着金价飙涨,消费者越来越难为高溢价而买单,无论它的溢价是来自于品牌,还是来自于金饰加工。”业内人士指出,黄金首饰的利润主要来自加工费,现阶段不少消费者已转向购买金条而非成品首饰,这让一些品牌珠宝商的日子难过起来。

不仅仅是周六福,行业内多家知名公司显然也面临着差不多的情况。财报显示,珠宝大王周大福2024财年毛利率为20.5%,创历史新低。2023年,周生生毛利率由26.3%微升0.1个百分点至26.4%,周大生珠宝首饰毛利率同比下滑2.64%至18.1%,潮宏基毛利率同比下滑4.1%至26.1%。

目前,消费者的观望情绪增强。世界黄金协会指出,持续飙升的金价抑制了消费,在季节性因素和金价高企的双重影响下,金饰消费可能会持续疲软。

同时,由于潜在的经济增长放缓以及结婚率日趋下降,或对包括黄金在内的珠宝饰品销售造成压力,珠宝行业整体消费前景不容乐观。此种背景下,周六福冲击上市前景不免令人担忧。

贴牌式扩张反噬不断

与周大福、周生生、周大生等周氏珠宝一样,周六福名称中也带一个“周”字,但其创始人却不姓周。

公开资料显示,周六福由李伟柱和李伟蓬在2004年创立于深圳水贝。尽管周六福注册了很多“周氏”商标,但仍很难摆脱“山寨周大福”的争议。与此同时,周六福之外,市场上同时有诸多商家使用周六福的名号,真假周六福难辨。

来源:《周六福三闯A股:年赚4亿却深陷诉讼缠斗|IPO速递》

即便山寨争议不断,但周六福仍靠着加盟扩张一路挺进国内珠宝四强。截至2023年12月31日,周六福线下销售网络门店总数已达到4383家。根据弗若斯特沙利文资料,以中国门店数计,周六福在中国珠宝品牌中排名第四。

报告期内,周六福分别有3694家、3974家和4288家加盟店,占门店总数的比例高达98.1%、98.1%及97.8%。

报告期内周六福超5成营收来自加盟模式。2021年、2022年及2023年,公司加盟模式下实现营收分别为16.67亿元、16.41亿元、28.53亿元,占总收入的比例达59.9%、52.9%及55.4%。

周六福的加盟模式下收入来源主要包含两部分,一是产品销售,二是服务费。其中,服务费又包含加盟服务费、产品入网费及其他费用。

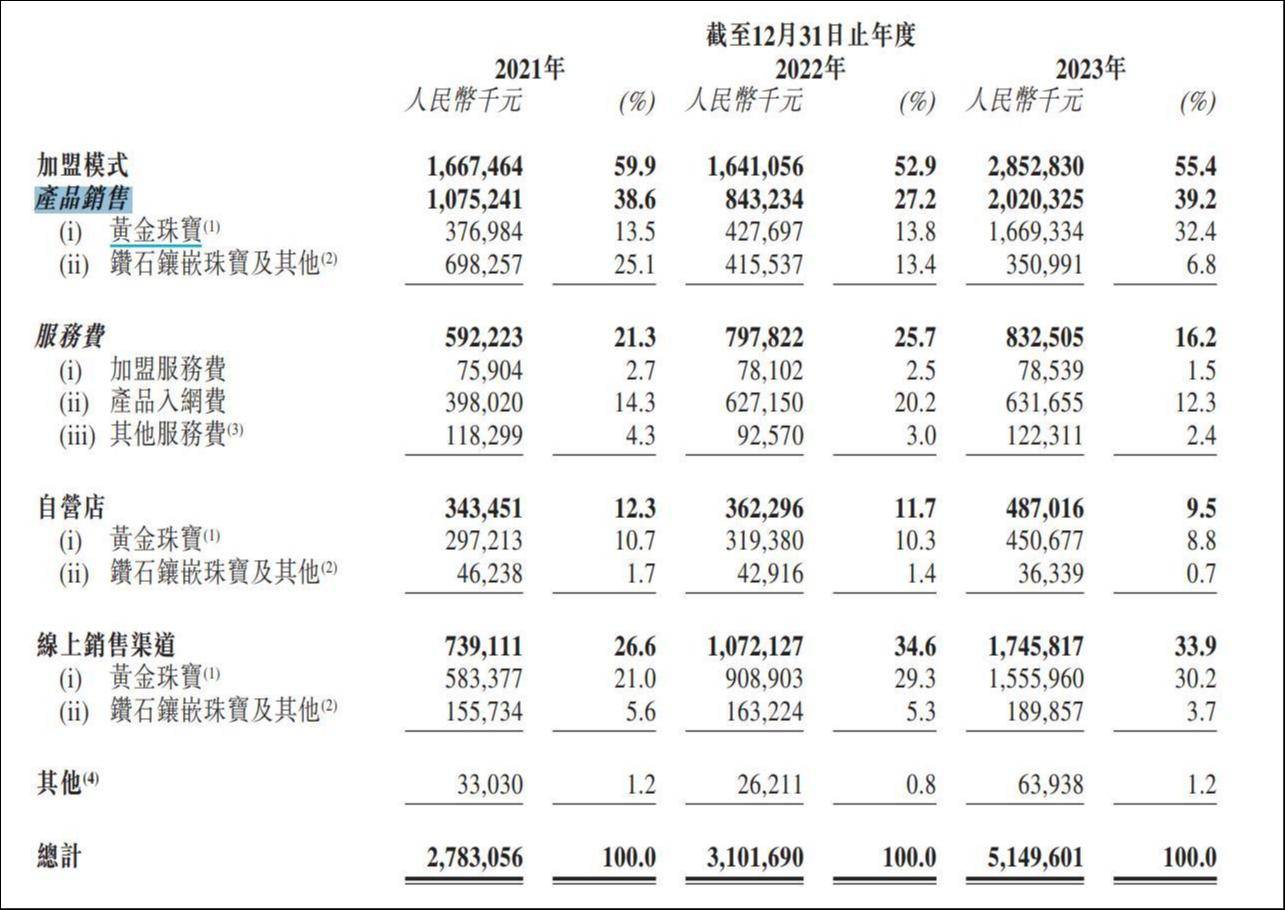

业务流程图,来源:招股书

加盟服务费指周六福通过订立加盟协议建立特许经营合作伙伴关系,协议允许加盟商使用“周六福”品牌及商标并开设加盟店,从而收取年度加盟服务费。产品入网费指周六福允许加盟商向授权供应商采购产品,加盟商向周六福支付每店固定产品入网年费。

招股书中明确提到,对于授权供应商而言,产品仅售予周六福的加盟商,而非周六福自身。换句话说,加盟商并不直接向周六福采购商品,而是通过周六福的授权供应商采购,待产品交付后,周六福只负责质检、制签和信息系统录入。

这种模式其实类似于“贴牌”。截至2023年12月31日,周六福服务费的营收占比达16.2%,虽然近年来在总收入的占比有所下降,但其毛利率却相当高,最近三年均稳定在95%左右,妥妥的暴利。

不过,企业一旦被打上“贴牌”的标签,长期看来对其品牌的美誉度和消费者的信任度都有着不小的挑战,并不利于企业的长期发展与竞争力的提升。

针对过往监管部门对其周六福过度依赖加盟商的质疑,公司曾坦言,加盟模式下经营管理的主导权由加盟商自行把控,不排除加盟商因自身利益考量违规经营的风险。

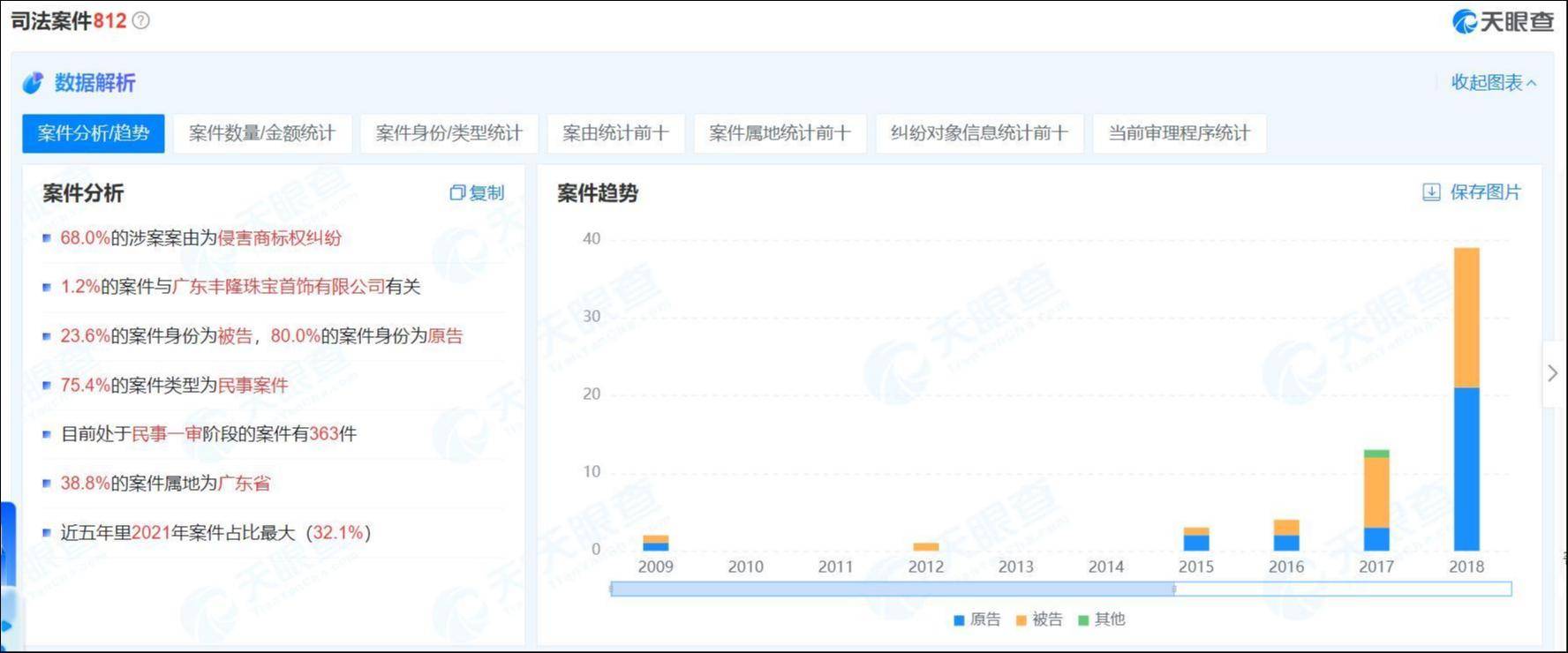

天眼查显示,周六福目前涉及司法案件812件,其中68%的案件与侵害商标权纠纷有关。

来源:天眼查

此外,黑猫投诉平台上,关于周六福品牌的投诉多达2446条,内容涉及诱导消费、克重不足、质量问题等等。

突击清仓式分红6.45亿元

本次递表港股前,周六福已经有过三次冲击A股的经历,但均未成功。

2019年4月,周六福首次冲击A股,但因保荐机构广发证券、会计师事务所正中珠江双双卷入“康美案”,周六福的IPO审查随之中止,于2020年10月被否;2022年6月,公司开启第二轮IPO冲刺,因经营存疑,IPO被否;2023年2月,因注册制改革,公司重新递表,于同年11月撤回。

屡战屡败的周六福此番不再“恋战”A股,背后原因与日益收紧的监管政策不无关联。

自去年10月多起拟上市公司“清仓”式分红,之后再募资偿债补流行为密集曝光以来,监管层对此行为密切关注、从严审核。今年3月15日,证监会发布《关于严把发行上市准入关从源头上提高上市公司质量的意见(试行)》,明确提出“要严密关注拟上市企业是否存在上市前突击‘清仓式’分红等情形,严防严查,并实行负面清单式管理”。随后出台的新“国九条”,也将上市前“清仓式”分红列为监管重点。

就在本次递表前,周六福刚刚完成一轮“清仓式”分红,此时继续冲击A股,必定触及A股监管红线。

招股书显示,2024年3月,周六福通过股东决议案,宣派股息3.48亿元,于2024年4月悉数支付。仅隔了一个月,2024年5月,公司又通过股东决议,宣派股息2.97亿元,当中2亿元已于2024年6月支付。

这样,递表前三个月公司先后两波突击宣派了6.45亿元,而2023年全年公司净利润也不过才6.6亿元。也就说,周六福在本次递表前,基本把前一年的净利润分光。

截至本次IPO前,李伟柱是公司第一大股东,持股66.72%。同时,李伟柱、李伟蓬、深圳周六福、若水联合、上善联合、乾坤联合及创明投资,共计有权行使公司约93.7%的投票权,并因此组成控股股东集团。也就是说,本次分红款绝大部分落入了李氏兄弟口袋。

事实上,过去几年,周六福不乏大额分红。2021年、2022年、2023年,周六福分别分红3亿元、1.5亿元、3亿元。最三年半时间,周六福累计分红约14亿元。

只是,在避开A股的严监管后,转战港股的周六福能否高枕无忧?对于周六福清仓式分红的行为,港股投资者能否欣然接受?一切仍是未知。

投稿邮箱:lukejiwang@163.com 详情访问鹿财经网:http://www.lucaijing.com.cn

推荐资讯

推荐资讯