2024上半年净利润同比预降超80% 澳华内镜下半年创收压力倍增

扫一扫

分享文章到微信

扫一扫

关注鹿财经网微信公众号

原标题:2024上半年净利润同比预降超80% 澳华内镜下半年创收压力倍增

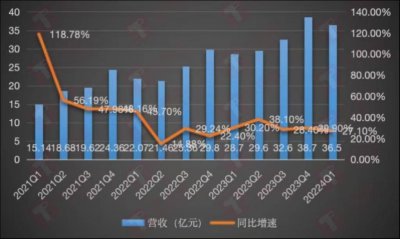

6月30日,电子内镜设备研发企业澳华内镜(688212.SH)发布2024年半年度业绩预告的自愿性披露公告,公司预计上半年实现营收3.46亿元至3.58亿元,同比增长19.55%至23.74%,这一增速与上年同期的72.74%相比,落差较大。

期内,公司预计实现归母净利润465万元至700万元,同比下降81.62%至87.79%,上年同期,公司的利润增速为651.46%。

公告指出,公司2024年半年度股份支付影响金额约为4115万元,若剔除股份支付对损益的影响,预计归母净利润为4580万元至4815万元,与上年同期相比(剔除股份支付后)增长2.83%至8.11%。

这已不是澳华内镜财务数据首次受到股份支付影响而出现同比大降。2024年一季度,公司归母净利润275.95万元,同比下降83.32%。

彼时,澳华内镜称,公司于2023年10月推出新一轮的股权激励计划,向符合条件的激励对象授予第二类限制性股票。股权激励对本报告期内的净利润影响较大,剔除股份支付影响后的归母净利润为2455.67万元,较上年同期(剔除股份支付后)增长比例为24.15%。

在不久前的业绩交流会上,澳华内镜管理层对股份支付费用的增长原因作出解释称,公司于2022年以及2023年分别进行了两轮股权激励,由于第一期与第二期的归属期均包含2024年,因此2024年将计提两轮股权激励对应的股份支付费用,相较2023年有一定增长。

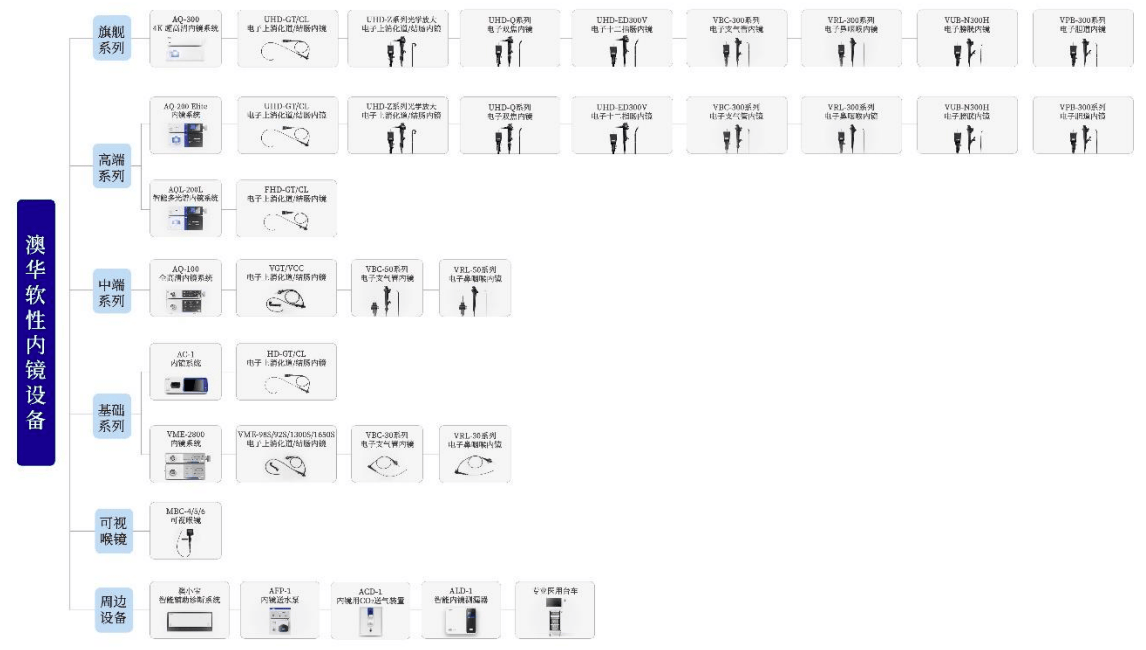

澳华内镜成立于1994年,主要从事电子内窥镜设备及内窥镜诊疗手术耗材研发、生产和销售,也是国内较早从事软性电子内窥镜(常见于胃镜和肠镜)的企业之一。公司于2021年11月于科创板上市;次年,推出首款4K超高清内镜系统AQ-300,其可搭载首款光学放大内镜,倍率可至100倍;2023年,公司在国内推出可匹配全新一代4K超高清内镜系统AQ-300使用的十二指肠内镜

公司产品已应用于消化科、呼吸科、耳鼻喉科、妇科、急诊科等临床科室。目前,AQ-300是公司新的业绩增长引擎。

澳华内镜主营产品,图源自2023年年报

2022年1月,公司推出第一轮限制性股票激励计划,以22.50元/股的价格向激励对象定向发行的公司A股普通股股票,授予权益合计250万股,业绩考核期为2022年至2024年,设有A、B两级业绩考核目标,A目标下,公司分别实现收入不低于4.4亿元、6.6亿元、9.9亿元,其中2023年、2024年归母净利润(剔除股份支付后)分别不低于8000万元、1.2亿元。

2023年公司营收6.78亿元,归母净利润5.78亿元,完成业绩目标。根据年报,澳华内镜2023年股份支付对净利润的影响金额约为2964万元。

在去年10月份,澳华内镜推出力度更大的第二轮限制性股票激励计划,以31.08元/股的价格向激励对象定向发行的公司A股普通股股票,授予权益合计500万股,业绩考核期为2024年至2026年,同样设有A、B两级业绩考核目标,A目标先,公司分别实现营收9.9亿元、14亿元、20亿元,对应的归母净利润(剔除股份支付后)不低于1.2亿元、1.8亿元、2.7亿元。

其中,2024年包含在首期与二期股票激励业绩考核期内,股份支付费用或在1亿左右,利润所受到的影响可谓最大。值得注意的是,接下来的两年,澳华内镜受二期股票激励计划影响,利润数据或许也不会太出彩,但是,在高基数之后,变动幅度会趋缓。

结合公司的股票激励计划与此次披露的半年度业绩预告,澳华内镜2024年下半年的压力倍增,要达到9.9亿元的营收目标,下半年的收入范围在6.32亿元至6.44亿元,这几乎是上半年营收的两倍。

在今年6月的交流会上,澳华内镜管理层称,上半年不算是旺季,但一季度、二季度的出货端与装机端都比较符合预期,之前给出了中高端机型相对去年口径(73家)希望进院(三级医院)的加速目标是超过200家,到目前为止,进度比较符合预期。

2023年,澳华内镜的中高端机型主机、镜体在三级医院装机(含中标)数量分别是96台、316根,装机(含中标)三级医院73家。

值得注意的是,软性内窥镜是个高度垄断的市场,2018年全球软性内镜市场中,来自日本的三家企业——奥林巴斯、宾得医疗和富士胶片,制霸行业,在国内,这三家企业合计市场占比高达95%,其中奥林巴斯一家占80%以上,而澳华内镜的市场份额只有2.5%左右。

不过情况正在改变,到2022年,根据2023年上半年医院中标数据(按金额统计),澳华内镜的产品占比达到6.99%,紧随其后的是开立医疗,占比6.65%。

投稿邮箱:lukejiwang@163.com 详情访问鹿财经网:http://www.lucaijing.com.cn