赴美上市传闻再起!SHEIN上市“B计划”曝光 公司高层走访英国伦交所高管

扫一扫

分享文章到微信

扫一扫

关注鹿财经网微信公众号

原标题:赴美上市传闻再起!SHEIN上市“B计划”曝光 公司高层走访英国伦交所高管

从一家默默无闻的跨境电商成长为全球电商巨头,过去几年SHEIN(希音)一直十分低调。直到今年,SHEIN频频传出关于计划上市的消息后,这家巨头不得不多次公开露面,将公司信息逐步公众化。

据外媒最新消息,SHEIN已与伦敦证券交易所(下称“伦交所”)就在英国上市的可能性进行了谈判。上周,SHEIN执行主席唐伟访问伦敦期间,会见了伦交所的高管和英国的其他利益相关者。双方重点讨论了SHEIN在英国上市的可能性。其中一位消息人士表示,SHEIN正在继续探索通过公开出售股票筹集资金的各种选择。

而此前,外界一直以为SHEIN会奔赴美国上市。距SHEIN据外媒报道,SHEIN已经秘密申请在美国上市,可能成为近年来规模最大的首次公开募股(IPO)之一,或将最早于2024年开始在公开市场上交易。

“秘密交表”是美国常见的一种上市方式。它允许计划上市公司与美国证券交易委员会沟通,并私下对文件进行必要的调整。

如果该消息确切,“秘密交表”之后,SHEIN需要做好一切准备工作,包括调整文书,回答机构提出的问题。一旦,正式进入上市程序之中后,文件及其调整部分也将被公开。但是,为什么此时的SHEIN还会寻求在英国上市的机会呢?

这已经不是SHEIN第一次传出IPO的消息。2020年,SHEIN完成E轮融资,估值超过150亿美元。当时市场传出SHEIN上市计划由于外部因素搁置的消息。2022年4月,SHEIN完成由Tiger Global Management、红杉中国、泛大西洋投资集团、顺为资本等参与的10亿美元F轮融资,估值超过千亿美元。此后,近两年,关于SHEIN筹备上市的消息沸沸扬扬,但均被官方否认。

据了解,SHEIN上市最大的挑战来自于监管层面。SHEIN一路成长过程中,在供应链中的涉及劳动者权益问题、危害环境和窃取独立艺术家设计等问题方面,一直争议不断。

今年5月,一封美国国会给SEC(美国证券交易委员会)问询SHEIN上市事宜的问询信被媒体曝光,信中部分国会议员对SHEIN在美IPO表示担忧甚至反对。今年8月,SHEIN传出筹备在美上市后不久,美国16个州总检察长就联名致信美国证券交易委员会,要求审查SHEIN的供应链情况。

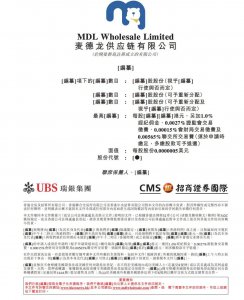

此外,根据中国证监会今年年初公布的《境内企业境外发行证券和上市管理试行办法》,强化了中概企业境外上市的报备机制,境内企业前往中国香港或美国等交易所上市,须向中国证监会备案。境内企业间接境外发行上市,是指主要经营活动在境内的企业,以在境外注册的企业的名义,基于境内企业的股权、资产、收益或其他类似权益境外发行上市。

这家最早成立于南京的低调巨头,虽然已经将总部迁至新加坡,但其主要运营中心还在中国境内。对于赴美IPO,SHEIN还必然面临中国监管机构的监管。因此,SHEIN想要成功上市首先需要突破的就是监管压力。

而相较于美国证券和交易委员会的高度披露要求,伦敦证券交易的上市审查相对而言更自由宽松一些,且上市流程更短,从申请到公开募股处置只需要几周时间。美国上市则需要更长的时间和复杂的流程,需要进行审查和核准等多个流程。美国上市的成本和时间成为不少企业上市的重要考虑信息。

由此,不难看出,寻求英国上市机会是在美上市几经波折的SHEIN要做的备选动作之一。

值得一提的是,近期,SHEIN在英国的业务正在增长。今年10月末,SHEIN收购了英国时尚零售集团星狮集团旗下的快时尚品牌Missguided及其所有知识产权,未来Missguided的产品将由SHEIN的柔性供应链生产制造,并在SHEIN平台上销售。有零售分析师表示,这可能为SHEIN在英国建立更有意义的形象铺平道路,可能通过星狮进行更广泛的合作。

近日,SHEIN还就收购英国快时尚品牌Topshop正式向ASOS提出报价。

除了在英国“买买买”,今年8月份,SHEIN宣布收购美国快时尚品牌Forever 21母公司SPARC集团三分之一的股份。SPARC集团是Ted Baker所有者ABG和美国购物中心运营商Simon Property Group的合资企业。通过与本土企业合作,外界同样认为此举可以帮助SHEIN在美更好地上市。

不过,也有业内人士认为,大举并购资产,对于SHEIN来说,一个好处是可以提高估值,在上市时获得市场认可的更为有利的发行价格。

“对于SHEIN来说,它是跨境电商四小龙中唯一没有互联网大厂做后盾的一家。因此,尽快成功上市对于SHEIN未来继续获得足够的竞争筹码,十分重要。”一位分析人士对钛媒体表示。

公开资料显示,SHEIN在过去10年完成多轮融资。2013年完成A轮融资,集富亚洲投资500万美金;2015年完成B轮融资,景林、IDG投资3亿人民币,估值15亿人民币;2018年完成C轮融资,估值25亿美元;2019年,完成D轮融资,红杉、Tiger Global等投资超5亿美元,估值超50亿美元;2020年,E轮融资估值超150亿美元。

2022年,SHEIN获老虎环球基金、红杉中国、泛大西洋投资集团等共投资10亿美元,估值升至1000亿美元,一度超过了H&M和Zara的母公司Inditex的总和,成为全球第三大最有价值初创公司,仅次于字节跳动和埃隆·马斯克的SpaceX。

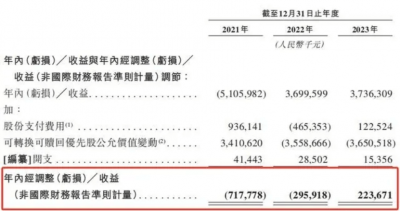

但在2023年G+轮融资中,SHEIN筹资20亿美元,最新估值仅为660亿美元,缩水了近1/3。这对于想要上市的SHEIN来说并不算是好事。阵容强大的投资机构既是SHEIN发展的加速器,同时投资回报率的要求,也是给SHEIN的加压阀。

有内部消息人士曾对外表示,此次SHEIN的估值目标是900亿美元。但当前的问题是SHEIN如何提升自身的估值。

根据瑞银数据显示,目前,SHEIN是美国下载量第二大的购物应用程序,是美国谷歌搜索次数最多的服装零售商,已经在 150 多个国家、地区开展业务。

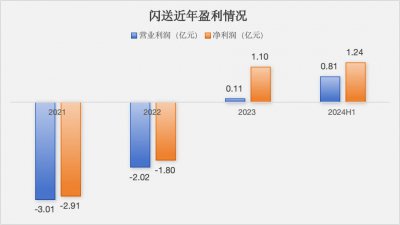

据公开消息显示,2019年到2021年,全球消费行业迎来寒冬,SHEIN的业绩却呈现爆发式增长。2020年SHEIN的GMV首超100亿美元,增速达250%;2021年,GMV翻了一番达到200亿美元;2022年GMV达290亿美元。

但随着拼多多、速卖通、TikTok等国内电商巨头海外平台加速发展,以及全球经济不景气等,SHEIN面对的经营压力也在加大。

今年年初,SHEIN连续四年实现盈利的消息传出。消息中指出,2022年,SHEIN净利润达到7亿美元。但2021年其净利润为11亿美元,相比有所下降。但据其预计,2025年公司年营收将达到585亿美元,GMV增长至806亿美元,净利润达到75亿美元。585亿美元意味着将超过零售巨头H&M和Zara现有的年销售额总和。

为了不断加快全球布局的步伐,曾担任贝尔斯登国际控股公司董事长兼总裁唐伟、前孙正义副手马塞洛·克劳尔先后加入SHEIN。

目前,SHEIN已经成为全球最大的在线服装零售商之一。它的上市不仅能在融资环境缩紧的时候获得充足的资金,更好应对同业竞争,同时满足背后投资者的需求。更重要的是,不断扩张发展使2025目标成为可能。因此,能否上市成功,对于SHEIN的后期发展来说至关重要。

投稿邮箱:lukejiwang@163.com 详情访问鹿财经网:http://www.lucaijing.com.cn