千禾味业(603027.SH)前三季度净利预增85%-105% 零添加市场竞争加剧

扫一扫

分享文章到微信

扫一扫

关注鹿财经网微信公众号

原标题:千禾味业(603027.SH)前三季度净利预增85%-105% 零添加市场竞争加剧

9月27日,(603027.SH)发布业绩预告称,预计公司前三季度实现归属于上市公司股东的净利润3.47亿元-3.84亿元,与上年同期相比增长85%-105%;扣非净利润3.46亿元-3.83亿元,同比增长90%-110%。

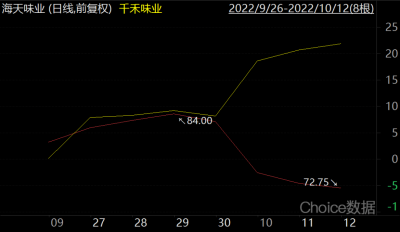

钛媒体APP注意到,自去年(603288.SH)“添加剂”风波后,旗下酱油品类因主打零添加概念而逐渐释放优势,业绩增长明显。然而,随着各大调味品企业纷纷推出零添加系列产品,面临的市场竞争也随之加剧。

业绩持续增长

作为国内调味品上市公司之一,目前产品已涵盖酱油、食醋、料酒及部分复合调味品等。今年上半年,营收15.31亿元,同比增长50.89%;实现净利润2.57亿元,同比增长115.94%;扣非净利润录得2.56亿元,同比增幅122.88%。三季报业绩预增,明显是延续了上半年的高增趋势。

从品类上看,酱油和食醋依旧是其主要收入来源。上半年,的酱油产品收入9.67亿元,同比增长60.06%;食醋产品收入2.2亿元,同比增长26.06%。

分析来看,2022年,调味品巨头被曝执行“双标”,该公司的风波却让一直倡导零添加的成为受益者之一。

早在2022年第四季度,酱油品类营收5.86亿元,较上年同期的3.42亿元增长明显。直接带动公司2022年全年实现营收24.36亿元,同比增长26.55%;净利3.44亿元,同比增长55.35%。

而得益于零添加概念的红利,今年增长势头依然不俗。“添加剂舆论事件对零添加品类扩容的促进效应仍存。”华泰证券分析师龚源月分析指出,叠加行业龙头共同发力消费者教育,10元以内的标准版零添加产品兼具性价比与健康属性,将主力消费人群由中高收入群体向大众群体扩展,同时公司打磨多样化产品组合配合不同终端需求,实现矩阵式发展。

但需要注意的是,随着零添加概念成风,的产品也正在被“围堵”,竞争加剧。诸如、李锦记、(600872.SH)等早已推出零添加系列产品,且今年还掀起了一轮“价格战”。

据了解,今年终端市场上,、等你来我往的价格战颇为激烈,且都对标对方的主力大单品。例如海天特源本味零添加酱油(1L装)价格下探至9.9元/桶,的味极鲜特级头道生抽酱油(1L/瓶,方瓶)的原本售价为16.8元/瓶,今年终端市场上也降至9.9元/瓶。

顺便一提,收入增加的同时,销售费用也同步增加。上半年,公司销售费用1.92亿元,同比增长32.44%。其中促销及广告宣传费7836.92万元,同比增加了26.29%。

全国化成效初显

在公告中表示,前三季度业绩预增的主要原因,一是公司强化产品品质、积极开拓市场、优化营销渠道,市场竞争力提升,销售规模扩大;二是包装材料采购价格同比下降,产品运杂费率降低,导致毛利率提升;销售规模扩大,销售费用投入产出比提高,导致净利率提升。

销售规模扩大,实际是谋求全国化的结果。根据半年报披露的数据,上半年东部区域实现营收3.37亿元,同比增长87.84%;南部区域实现营收9193.97万元,同比增长64.87%;中部区域实现营收2.02亿元,同比增长115.02%;北部区域实现营收2.67亿元,同比增长80.11%;大本营所在的西部区域实现营收6.09亿元,增幅仍有16.75%。

从区域占比层面来看,随着各大外埠市场的增长,以往一直是主要营收入来源的西部区域,占比进一步缩小至40.39%。

此外,截至上半年末共有2786家经销商,净增556家。其中,西部区域仍以878家经销商位居五大区域之首,中部、东部、北部和南部分别以619家、568家、495家和226家紧随其后。

而为跟上市场拓展步伐,正在进行大幅度扩产。目前调味品总产能约90万吨,其中酱油产能52万吨,食醋产能约18万吨,料酒产能15万吨。

中报显示,投资总额为12.6亿元“年产60万吨调味品智能制造项目”建设周期为2020年1月-2024年12月,共计5年,分两期建设,其中第一期年产20万吨酱油、10万吨料酒生产线建设已于2023年2月底竣工转固投入使用;第二期将完成年产30万吨酱油生产线建设。截至2023年6月30日,该项目累计投入65803.42万元。

另外,数据显示上半年研发投入同比增长42.99%达到4154万元。

值得注意的是,虽然在全国化目标上跑得较快,但从渠道层面看,销售网络覆盖 KA 超市、中小连锁超市、社区生鲜、农贸副食干杂店、农贸市场、电商平台等,而在占据调味品消费近半数的餐饮市场,则相对存在短板。

投稿邮箱:lukejiwang@163.com 详情访问鹿财经网:http://www.lucaijing.com.cn