妙可蓝多中报预告不乐观 属于“奶酪棒”的时代过去了?

扫一扫

分享文章到微信

扫一扫

关注鹿财经网微信公众号

原标题:妙可蓝多中报预告不乐观 属于“奶酪棒”的时代过去了?

7月14日,妙可蓝多发布2023年半年度业绩预告。

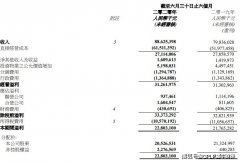

报告显示:预计公司2023年半年度实现归属于母公司股东净利润为2600万元—3400万元,同比下降74.24%—80.30%;预计2023年半年度实现归属于母公司股东的扣除非经常损益的净利润为200万元—400万元,同比下降96.55%—98.27%。

要知道,2022年半年度归属于母公司股东净利润与归属于母公司股东的扣除非经常损益的净利润分别约为1.32亿元与1.16亿元。短短一年,扣非净利润从1亿+到200万的差距,难免令人有些咋舌。

这也使得预告发布后,股价直线下跌。截至北京时间7月18日收盘,为20.30元/股。年初至今,总跌幅超过36%,距其84.5元/股的历史最高点越来越远。

给出的理由归因于国内消费需求复苏缓慢、主要原材料成本升高以及取得政府补贴和理财收益等非经常损益较去年同期有所增加等外部因素,几乎未提及自身内部原因。

中国有句古语:“外疾之害,轻于秋毫,人知避之;内疾之害,重于泰山,而莫之避。”那么,对于来说,向内归因究竟是没有问题,还是不愿意直面问题呢?

,需要直面“内外隐患”?

财报数据的不乐观从2022年下半年就已经显现了。

一方面,于2022年第四季度营收与净利润已经出现负增长,2022年Q4其营收同比下滑25.01%,归母净利润同比下滑174.56%。2023年一季度妙仍旧未摆脱负增长的趋势,2023年Q1其营收同比下滑20.47%,归母净利润同比下降67.08%。

从妙可蓝多2023年半年度业绩预告来看,其净利润下滑状况不仅仍未改善,似乎还有种向更不乐观的趋势发展。

另一方面,从主要业务来说,营收占比最大、以奶酪棒为代表的营养系列在2022年收入同比下滑0.55%,首次出现负增长。可见,在奶酪棒上的优势正在逐渐走弱。

以银箭财观来看,无论是营收、净利润的下滑,还是主营大单品业务的桎梏都是符合市场发展规律,以及预料之中的。原因大概可以归于三个方面:零食逻辑的低天花板、同质化竞争的核心点与市场教育的延迟性,这也成了妙可蓝多不得不面对的内忧外患。

1.市场教育延迟性,成为难以突破零食逻辑的核心点?

笔者说句并不是太中听的话,当前奶酪市场的繁荣并非国人饮食习惯出现了重大改变,只是作为儿童零食的奶酪棒在营销的轮番轰炸下“火了”。

作为奶酪新赛道的开辟者与第一个吃螃蟹的人,根据“首因效应”先入为主的趋势,理应当名利双收。但从现实来看,似乎只收获了名,却基本没有得到利。

一是,源于消费群体“认知属性”的差异。奶酪棒作为“非刚需”的儿童零食,受众群体总归有限,这也就导致了市场容量有限。而且,零食再以“健康”为标签,也难以撼动同为乳制品、更为健康液体奶所自带“全民属性”的广大市场。

二是,奶酪棒的高同质化限制。看似使得奶酪行业高速发展,但低护城河的高速发展不如高护城河的低速发展,奶酪行业的低门槛、低护城河的属性,也使得行业同质化严重,让谁都想来分一口蛋糕,可零食逻辑下的蛋糕就那么大。

既然儿童零食逻辑天花板过低,那就拓宽赛道走向成人零食、走向餐饮逻辑、走向家庭餐桌。这也就诞生了妙可蓝多成长路上的桎梏之一,市场环境使得产品逻辑迟迟难以突破与推广。

一方面,走向多元化的奶酪零售制品,添加各种果味也好,添加各种DHA、叶酸等营养元素也罢,成人奶酪零售的概念似乎像成人奶粉概念一样“鸡肋”,有种“用产品找市场”的感觉。在成年人的世界中,已经有着更高效的代替品。

另一方面,国人的饮食习惯并非通过大肆宣传与营销就能短时间内改变的,这需要漫长的市场教育去改变认知。这种国民性餐饮习惯的教育认知往往具有“延迟性”,且这种延迟往往以一代人为衡量点。

以日本举例,其人均奶酪消费者从0.2kg到2021年的2.3kg经历了60年。背后是从1963日本政府将奶酪列入“学校给食”食谱,培养新一代中小学食用奶酪习惯的政府推动,再到东京奥运会期间西式餐饮的普及与超过三代人的认知改观。

可见,并非奶酪零食逻辑受阻后更改为家庭餐饮逻辑就能立竿见影的。

如若真的想以此突破,不仅需要大量资金作为市场教育的成本,还需要漫长的等待。这对于当下已经陷入业绩下滑的来说,大概率是等不起的。

不过,于国内奶酪行业来说,已经是国内奶酪企业的“典范”,能够抛开原本的餐饮市场,开辟出零食逻辑的新赛道推动行业跨越百亿的大步伐,已经是了不起的行为。

2.渠道覆盖率与稳定性,仍是同质化竞争的关键点?

对于乳业竞争,无论奶酪、奶粉、常温奶还是低温奶,我们不得不承认一个事实,在传统商超模式中,乳企的胜负已分。除非,头部公司自身存在重大隐患、再掀起一场类似于“三聚氰胺”的事件,不然后者很难颠覆市场格局。

这个结论并非笔者的妄加揣测,于乳制品这类低门槛、低护城河的快消品而言,往往是得渠道者得天下。

譬如亚洲第一乳企伊利,2020年仅直控乡镇网点就已经达到了109万,今年更是向200万冲刺。这也是伊利能够短短几年,在奶粉和奶酪两个细分赛道上,从末流地位到弯道超车的主要原因。

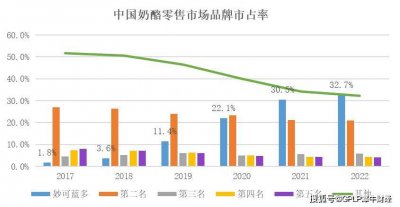

妙可蓝多能够取得今天的成绩也是和重视渠道分不开的。截至2023年3月底,公司经销商数量合计5165个,销售网络约覆盖80万个零售终端。这些经销商与零售终端都是奶酪市场份额从4.5%到超30%成为行业第一的助力者与见证人。

优势在于比较。的零售终端对于秒飞、奶酪博士、光明等品牌的确是具有优势性的,但现如今最大的竞争对手是伊利,其80万个零售终端的覆盖率是远远不够的。

妙可蓝多还需要注意一个问题,就是经销商的“稳定性”。2022年,共有经销商5218家,其中新增2334家,减少2479家。对于乳企来说,经销商的变动自然有主动优化的原因,但如此大规模进出,也不得不让人担忧妙可蓝不稳定的经销商们,能否保证其销售收入的稳定增长。

以新零售逻辑来看,对于奶酪行业来说,线上销售也是一个重要渠道。的线上渠道也在不断完善。通过天猫、京东、苏宁易购、拼多多等电商平台持续保持电商行业领军优势。

不过,线上渠道逻辑与线下渠道逻辑是不同的。线下渠道在于终端覆盖率与把控力铸造起的护城河,线上渠道在于投放、营销与价格战吸引消费者。前者的增长来源于护城河的深浅,后者的增长来源于营销投入与让利力度有多大。

线上渠道或许可以为带来营收的增长,但其净利润现如今已经在亏损边缘游走,线上价格战继续拉低净利润的话,难免让人担忧是否会陷入由盈转亏的局面。

,被资本裹挟的两面?

有人会说,出现问题就去发现问题、思考问题以及解决问题。身为奶酪行业龙头,似乎也已经认识到这些问题。

1.妙可蓝多,背靠大树好乘凉?

今年上半年CEO柴琇表示下一个五年里将推动的“三大战役”:第一战役,是以奶酪棒为代表的儿童休闲食品系列进行乘胜追击,希望在赛道里能够实现百亿目标;第二大战役,是推出更适合中国家庭餐桌的产品,推动奶酪发展,让奶酪成为刚需;第三大战役,将To B业务升级转型为To B与To C 双轮驱动。

“三大战役”几乎每一点都直击妙可蓝多的痛点,但概念规划与市场实战往往是两回事。如若概念规划都能如期完成,也不会面临近一年的业绩持续走弱。但好在,妙可蓝多于奶酪市场份额仍具有大比分优势性,且背后还有蒙牛与其并肩作战。

根据天眼查App显示,从2020年1月7日,蒙牛首次入股获取5%的股份;到2020年12月14日,蒙牛认购总投资额30亿的定增;再到2022年11月28日,蒙牛要约收购5%的股份完成,成为其最大股东。总的来看,蒙牛耗时三年时间,耗资63.47亿元增持35.01%股份。

可见,成长的道路上,蒙牛都是其重要的支持者之一。蒙牛还并非一般的投资者,作为国内乳企断层级的老二,关于乳制品的渠道、营销与布局经验上都有着极大的优势,能够作为对的助力。

2.妙可蓝多,从“资本宠儿”变成“资本弃儿”?

从妙可蓝多当前业绩走向与股价走势来看,其似乎为蒙牛这位“战友”埋下了一个大雷。

一是,2022年12月开始并表于蒙牛,这就导致的业绩好坏会影响到蒙牛的业绩走向。如若其2023年营收与净利润大幅度下滑,甚至亏损,直接对蒙牛的营收与净利润起到负作用贡献。

二是,蒙牛收购应该是计入金融资产的。短期来看,股价跌跌不休,有概率会造成蒙牛金融资产的减值,对其净利润造成影响。长期来看,妙可蓝多业绩未来一直不能改善、股价依旧不见起色,蒙牛曾经高溢价收购就会产生商誉计提和资产计提。

蒙牛因收购雅士利与贝拉米已经吃过这方面的亏,尤其是雅士利2016年高达22.54亿元的商誉计提,直接让蒙牛当年有亏转盈。

要知道,蒙牛2020年持股5%的平均成本33.36元/股,2021年持股23.46%的平均成本为35.25元/股,2022年持股6.55%的平均成本为33.36元/股,均高于现如今20元/股左右的股价。

按7月18日收盘104.3亿的市值来算,蒙牛获取35.01%股份花费的63.47亿元,现如今只剩下约36.5亿,近30亿的差值一旦被计提,对蒙牛的影响不言而喻。

在商言商,蒙牛看重或许更多看重的是奶酪赛道的潜力值,以及的成长性与行业地位,这些对于蒙牛营收、利润与故事性的增长都有着不小的增益。一旦这些前提都不复存在,很有可能从“资本宠儿”变成“资本弃儿”,成为被“战友”蒙牛率先抛弃的那个。

不过好在,就目前来看还是稳坐奶酪市场份额第一,与第二伊利仍旧有不小的差距。哪怕未来在奶酪零售上仍面对伊利的狙击,这部分市场份额也会给足以喘息的时间。并且,奶酪作为蒙牛新业务布局上的重要棋子之一,也不会坐视不管新战友和老对手伊利之间的奶酪竞争。

对妙可蓝多与蒙牛来说,危机即是机遇。就像丘吉尔所言:“每逢遇到危机,盯着风险的多,看到机会的少;一场危机会让我们真实地感受到一个时代的结束,和另一个时代的开启,不要浪费每一场危机。”

如若两者联手,未来真的能够开启一个属于奶酪行业家庭餐桌上的“刚需时代”,谁又会在意当下业绩与股价的低迷。所以说,对于当下更为重要的是,把“代价”变得更具价值。

投稿邮箱:lukejiwang@163.com 详情访问鹿财经网:http://www.lucaijing.com.cn