盈利涨超 150% 分众苦尽甘来的节奏?

扫一扫

分享文章到微信

扫一扫

关注鹿财经网微信公众号

原标题:盈利涨超 150% 分众苦尽甘来的节奏?

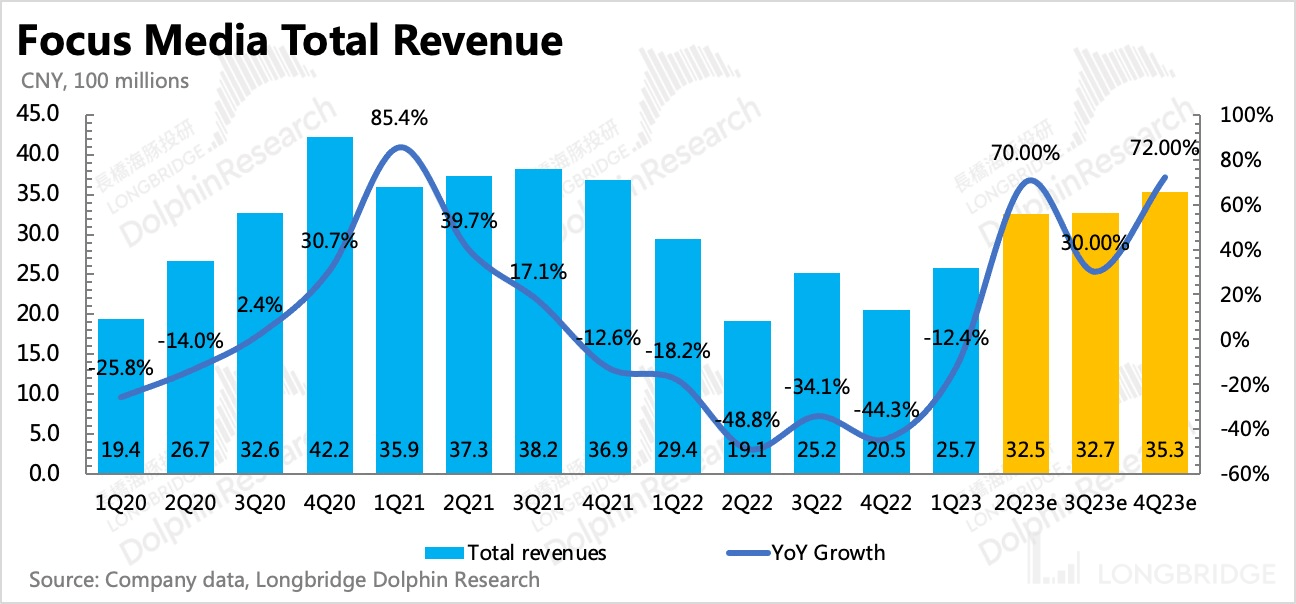

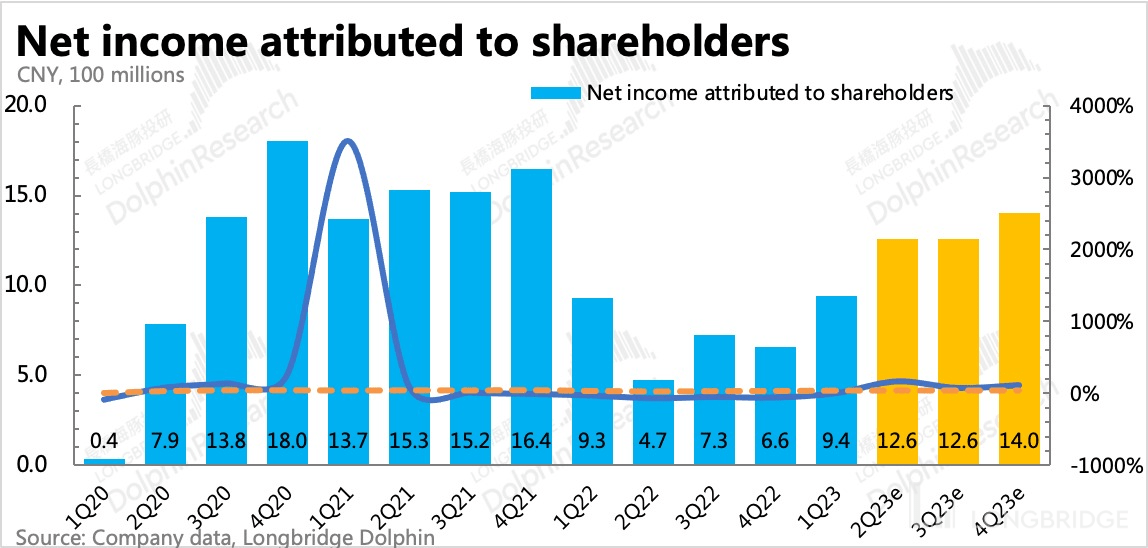

昨晚分众出了今年上半年的业绩预告:归母净利润预计在 21.5——22.8 亿区间,同比增长 53.2% 至 62.5%。单看二季度,净利润同比增长 155%——170%。

业绩同比飙涨其实并不稀奇,毕竟去年分众广告收入的重镇华东地区基本上封在家里,写字楼客流量大幅度减少,去年一、二季度分众业季滑坡得厉害。因此基数低了,今年的增长自然比较轻松。

因此同比是迷惑,边际变化更重要:业绩预告隐含二季度利润 12.5 亿上下,对应的收入应该是 30 亿 +,也就是恢复到了 2019 年同期的水平,明显不及 2021 年同期水平,属于预期内的 “弱修复”。

全年是否有 50 亿的利润,决定着分众能否站稳 1000 亿。从二季度边际修复的情况来看,有希望但要求消费品销售不能变得更差。另外,上周分众刚官宣 7 月开始新一轮涨价 10%,如果下半年能有 5% 的整体涨幅,那预计 50 亿的利润还是有希望够着的。

除此之外,海豚君对下半年电商广告(平台竞争加剧)、新能源汽车广告(多款新品推出)以及影院广告(暑期档&国庆档)的增长有所期待,希望能够弥补传统消费品需求放缓的缺口。

目前 Wind 一致预期 47-48 亿并没有将最新的提价利好打入预期,从上半年的表现推算全年情况来看,市场预期也并不算高。

截至昨天,分众市值 1000 亿出头,刚好落在中性预期上,虽然不能说有很厚的安全垫,但至少肉眼可见的范围内没有啥利空消息了。

当然,我们还是要谨防一手最差的情况,也就是宏观环境上持续加速通缩,分众肯定也要跟着消费股杀估值,只是目前看随着稳增长政策大发力,消费进一步变差的几率较小。

不过,海豚君认为,这次时隔一年半的涨价,还是会给市场带来一些积极的信号,至少说明公司对下半年的判断也并不悲观。

一、业绩修复平稳,梯媒如期回暖反弹

分众二季度预计实现归母净利润 12.1——13.4 亿,同比增长 154%——156%,扣非后的净利润同比增长 314%——362%。在去年的超低基数下,涨幅 “惊人”。

不过这并不算一个明显超预期的成绩单,背后体现的是消费复苏的趋势没有想象中的快,或者用江南春在年报及一季报电话会上说法——“渐进式复苏”,并且预计 7 月之后的复苏迹象才会比较明显。

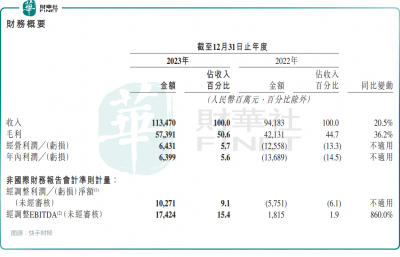

海豚君试着用利润预告来还原一下收入端的情况:

1)由于分众的成本大头是租金,每季度相对固定,除非点位数量有较大变化。但去年以及今年一季度整体上多少有一些租金减免情况,因此我们将二季度的成本对齐 2021 年下半年水平。

2)经营费用除了销售费用,其他费用一般也趋于稳定。因此主要调整的就是销售费用,二季度正值春节后办公楼宇的人流返还,以及疫情后第一个 618 电商节大促,因此销售费用需要相比一季度增加一些。

3)最终零零总总算下来,差不多对应收入在 32 亿多,同比增长超 70%。但相比 2021 年每季度收入都在 35 亿以上的水平,显然目前还没完全恢复。

当然这并不是分众自身的问题,而在于整体行业都处于修复中:

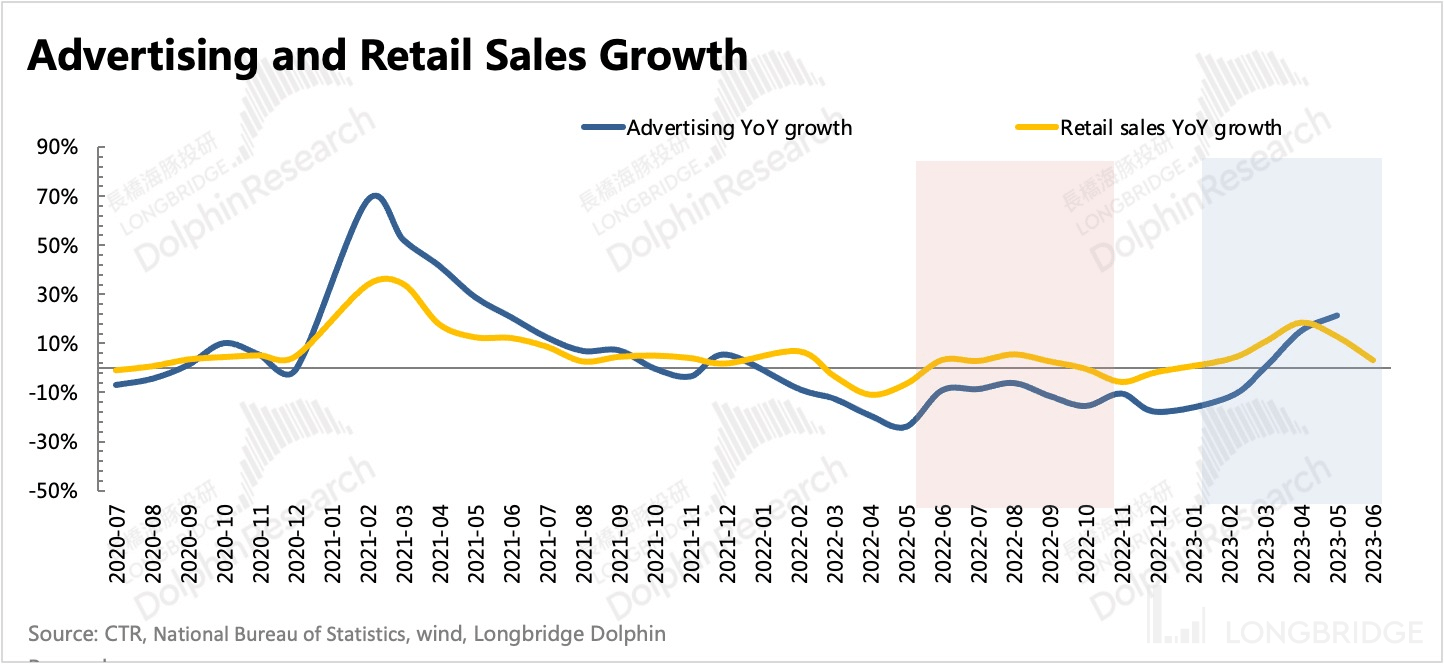

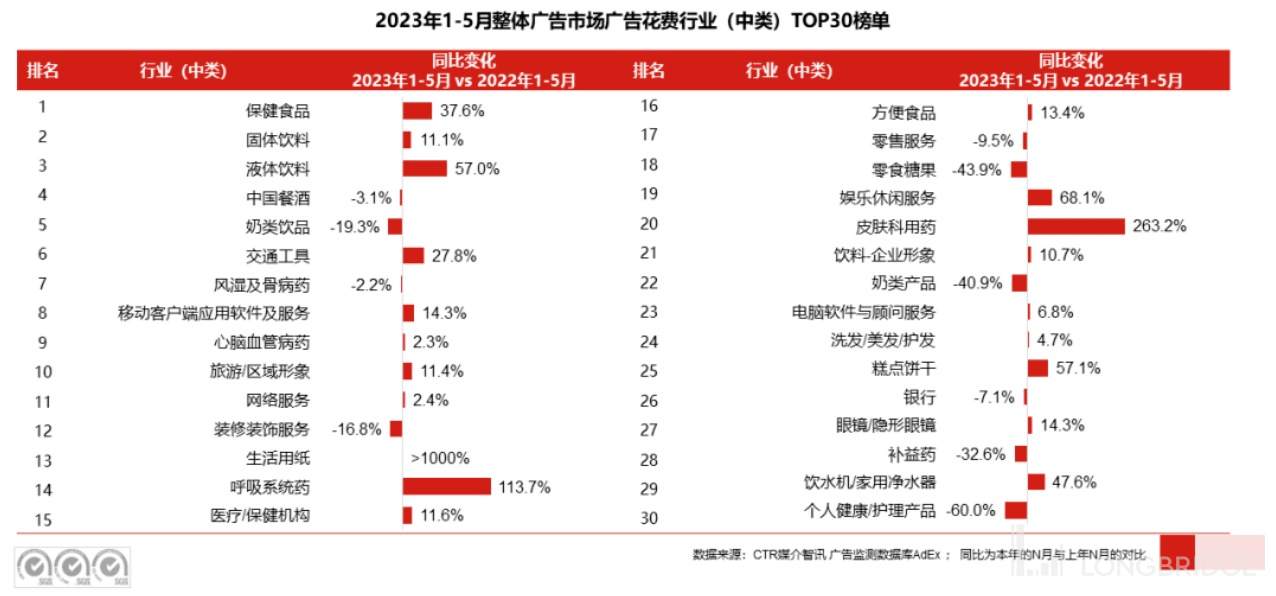

1、整体广告行业:三季度可能比较难熬

今年的 618 电商节消费确实没超预期,而 618 一过,消费品的需求又开始转淡,市场对 6 月社零增速也已经预期会大幅放缓了。再加上 3——5 月的低基数红利期刚好结束,因此这种情况下又属于广告淡季的 7——9 月注定难挨,从 CTR 数据来看,部分消费品(如酒类、奶类饮品)投放下滑的趋势还未看到有效缓解。

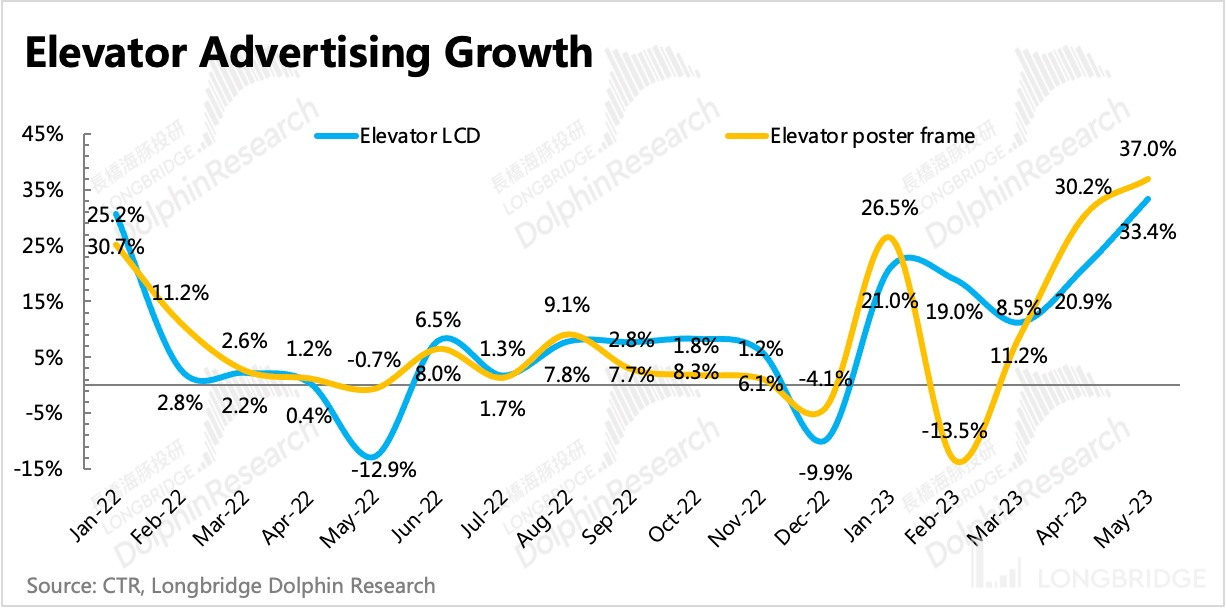

2、梯媒加速回暖

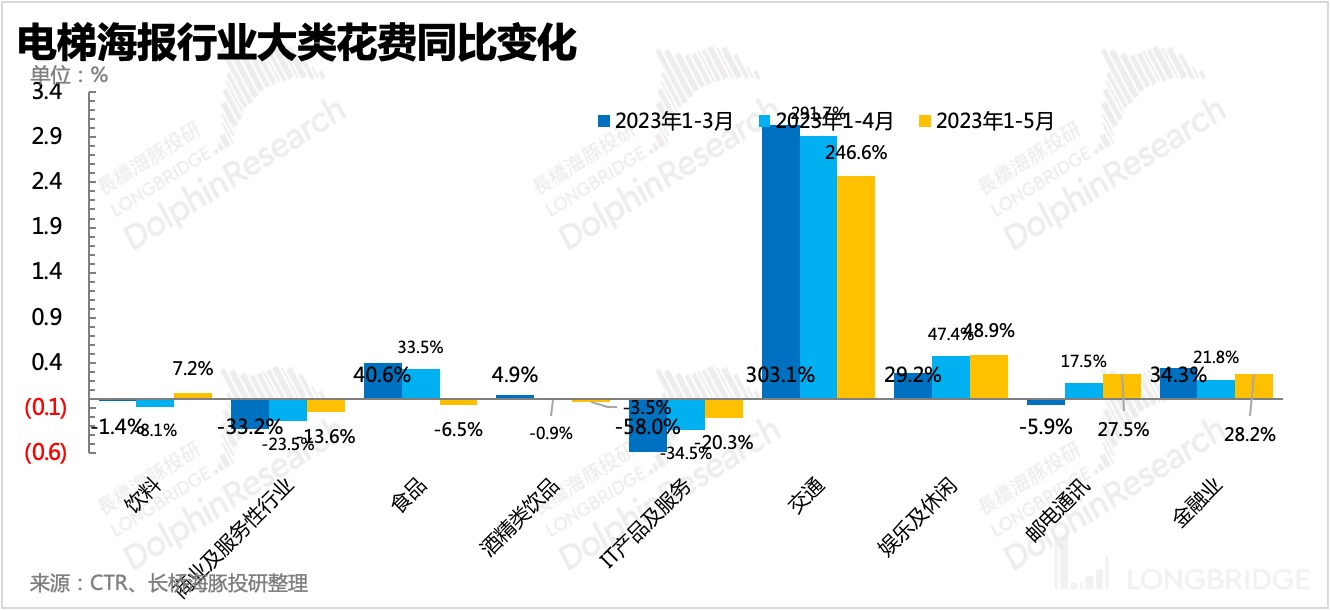

因为去年同期有封控,梯媒在 4、5 两个月吃尽了低基数的红利,增长超 30%。

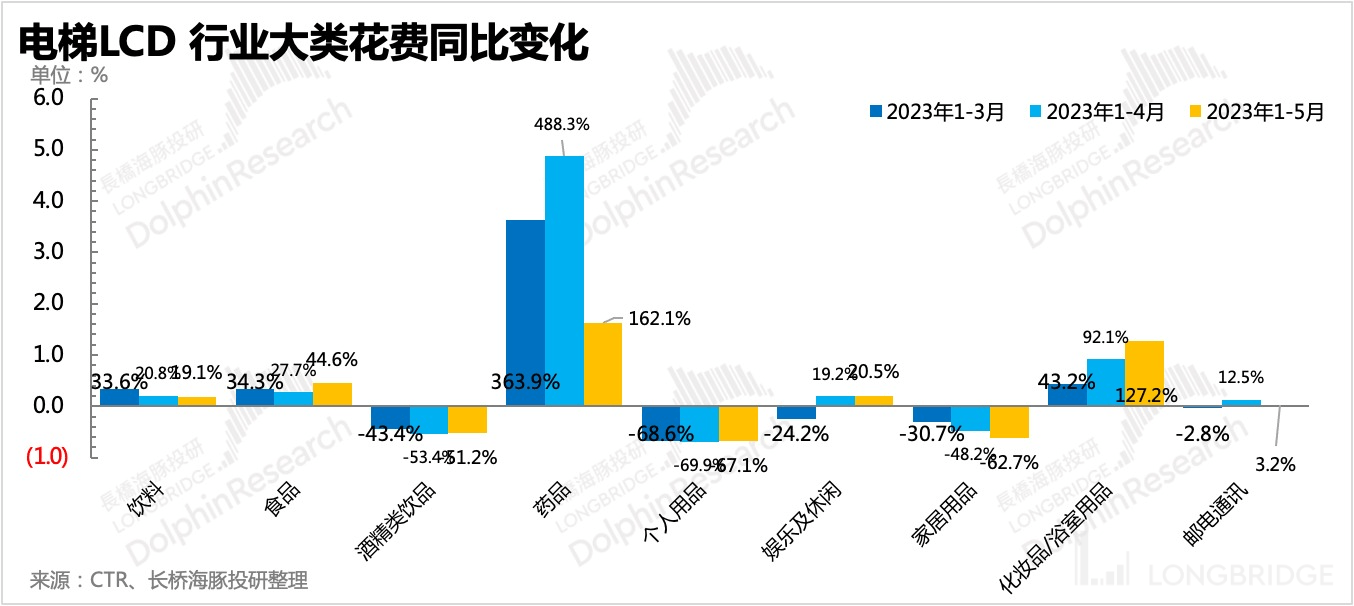

不同行业大类中,酒精类饮品的投放表现还在逐月变差,此外个人用品、家居用品的广告也还在同比下滑。其他品类要么下滑速度逐月有明显放缓,要么就是已经恢复同比增长。

尤其是日用消费品投放下降值得警惕,如果继续保持这样的需求通缩趋势,那么可能意味着消费品的中长期增长要下降一个纬度,预示着以往的高估值也会撑不住。

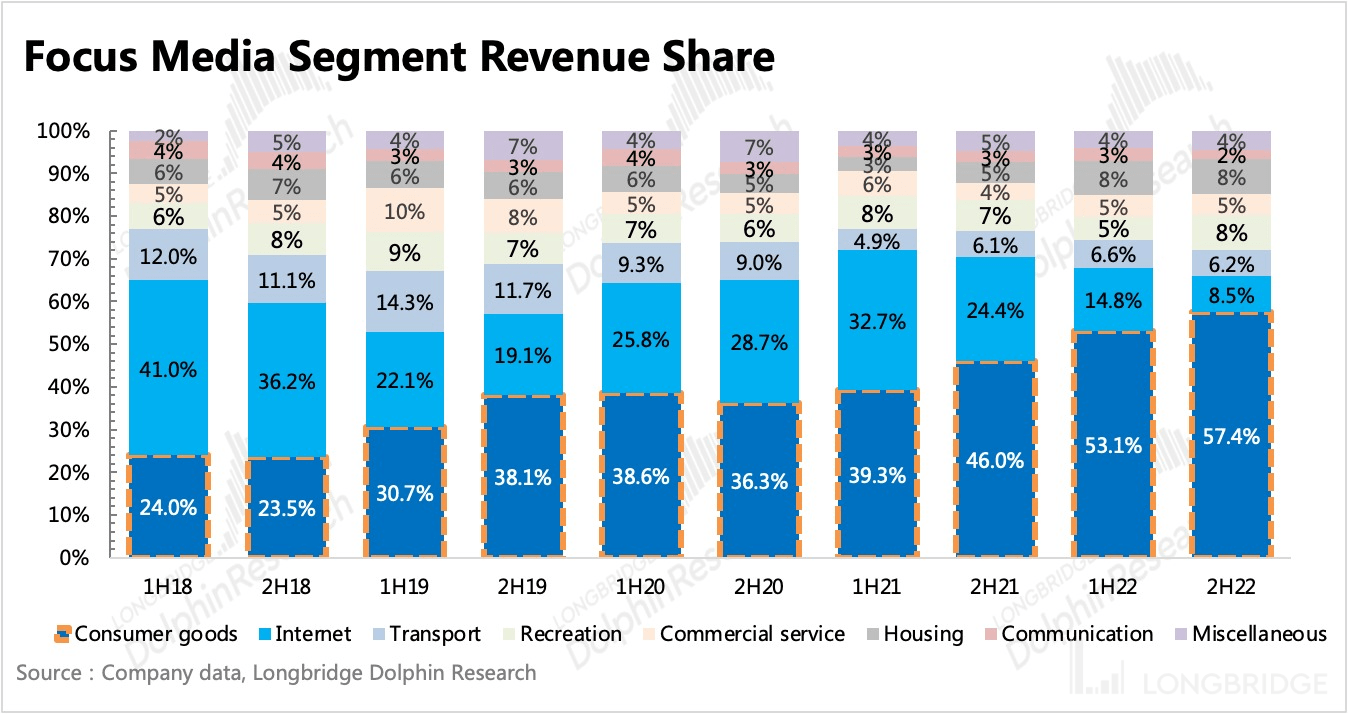

这同样也会影响分众的短期业绩和中长期的估值中枢。去年下半年,分众的收入中日消品广告收入占比 57.4%,这个行业对分众业绩有着举足轻重的影响力。往年的台柱子——互联网行业广告,则只占了 8.5% 的份额。但海豚君也说了,这个结构比例肯定不是常态下的水平。

互联网行业是明显存在修复的趋势和动力的,只是今年上半年降本增效的风气还未完全散,但另一面电商平台之间的竞争已经兵刃相见,因此他们有从外部渠道买量的需求。

同样的,新能源汽车今年也是多番新品比拼的时期,必要的品牌投放也会增加。这也是年报电话会上公司重点提及的,分众增速最快的行业。

此外,就是旅游、本地商服等疫情期间受损严重的行业,需求猛烈反弹下它们也有回暖的趋势。

3、影院 “扬眉吐气”

行业中影院媒体广告同样吃了低基数的红利,4 月同比增长 250%,增长 5 月同比增长更是超过了 1000%。

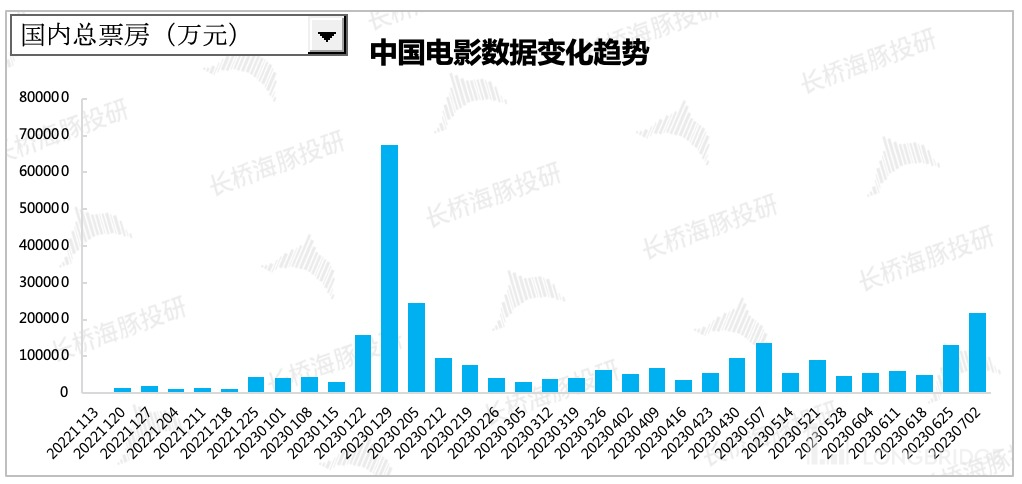

影院广告与当期排片的观影表现直接相关。5 月初因为《长空之王》,以及几部进口影片《银河护卫队》、《速 10》、《蜘蛛侠:纵横宇宙》等扎堆上映,票房有一定的增幅。而进入 6 月下半旬后,因为《消失的她》爆了,以及暑期档多部影片《八角笼中》、《我爱你!》开始上映并且票房表现不俗,整体票房有明显的抬升。

后面即将上映的影片中,不乏一些有爆款潜质的影片《超能一家人》(沈腾)、《热爱》(黄渤)等,再加上《消失的她》热度延续,暑期档预计仍可以给分众贡献不错的影视广告收入。不过总体上,影院媒体收入仍然占比不大,不同预期下大约对分众单季度影响 1 亿左右的收入。

二、全年预期谨慎中带点乐观

对于全年的收入增长预期,海豚君认为在政策宽松超预期的可能性不高的情况下,需要对分众全年的收入保持谨慎,不宜太过乐观。

尤其是白酒、乳品、个人用品等消费品行业受到需求疲软的影响,进而也会降低营销预算。因为消费品广告对分众收入贡献最高,因此需要跟踪社零和 CPI 趋势。海豚君会在每周的策略周报中,详细解读最近一周的中美宏观数据,可重点关注。

但与此同时,公司选择时隔一年半重启涨价的操作,可见管理层对下半年的经济环境并不悲观。

因此,海豚君预计(中性预期):

1、虽然 7 月已经开始提价,但消费未明显修复情况下,预计提价可能因广告折扣受到影响,保持一个基本的修复趋势,预计三季度收入 值稍低于二季度电商季水平。

2、四季度有双 11,但因为 618 表现一般,预计商家仍然不会盲目扩大投放。但因为提价和低基数影响,因此增速仍然较高。

3、成本费用上,按照正常年份(2021 年)的支出水平预期,最终推算三季度净利润在 12.6 亿左右,同比增长 70%,四季度净利润 14 亿。

4、上述预期下,全年收入 126 亿,归母净利润 49 亿,年底利润率恢复到 40%。若有超预期的消费刺激政策下,可以更乐观一些。

总体来说,分众的二季度业绩因为预期较足,观感上相对平淡,后续期望有更亮眼的修复可能更依赖于政策刺激下消费品需求的回暖。在等待最终财报出炉之前,建议可持续关注经济数据、广告刊例价以及管理层业绩电话会上,公司对下半年的展望变化。

投稿邮箱:lukejiwang@163.com 详情访问鹿财经网:http://www.lucaijing.com.cn