20%股民支持在A股做价值投资!真正的价值在哪里?

扫一扫

分享文章到微信

扫一扫

关注鹿财经网微信公众号

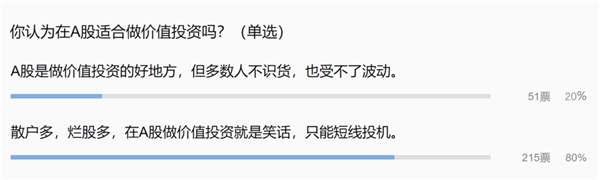

近日,问卷调查数据显示,80%投资者认为“散户多、烂股多,在

A股做价值投资就是笑话”;20%的投资者认为“A股是做价值投资的好地方,不过是你不识货,也受不了波动。”

长期从事价值投资研究的阿牛智投创始人毛羽表示,在十九年前,提价值投资遭网络唾骂,到现在有20%的人认可价值投资,说明市场在成长。实际上,不是A股不适合价值投资,而是找到价值的人寥寥无几。

不要盲目学习“股神”

说到价值投资代表人物,人们往往会想到“股神”巴菲特。巴菲特管理的伯克希尔·哈撒韦公司总市值达7536亿美元,“巴菲特股东大会”甚至被誉为“投资界春晚”。把巴菲特当作“取经”对象的股民,对他的投资箴言耳熟能详,然而却很难使用跟他一样的方式取得跟他类似的收益率。

毛羽表示,无论从中国市场,还是从全球来看,巴菲特的成功都很难复制。第一、巴菲特旗下公司有非常充足稳定的现金流,能在股票下跌50%的时候买入;普通投资者只有工资,一旦被套,很难有更多钱再买股票。第二、监管环境不一样,巴菲特做投资往往要跟董事长见面,在中国这是一个争议很大的灰色区域,很可能踩中内幕交易的红线。第三、巴菲特每年的股东大会备受瞩目,它更成为美国资本市场、伯克希尔·哈撒韦公司的传播阵地;因而巴菲特的股票和项目不愁拥趸,普通人根本学不来。巴菲特、费雪、格莱厄姆等知名投资人的投资理念、方法,对我们有启发意义,但巴菲特的投资方法也有历史和现实局限性。

你看到的并不是价值

投资者反映:“07年中签太保,拿了15年,还亏了20%,有什么价值?”、“前两年电动车是热点,附带充电桩。我就买了上海普天,算是当时充电桩的龙头股了,想着长期持有,就没再管股市。后来再去看的时候,已经退市了”……

毛羽表示,价值投资并不神秘,低价买入、高价卖出就是价值投资。关键是如何找到可以低买高卖的品种,价值的方法很管用,但是很多人会误解。股民常用的大盘股、长期持有、原始股等,显然都不能代表价值投资。

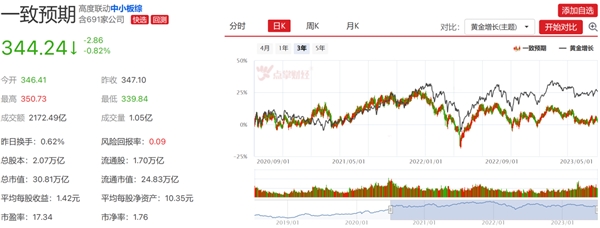

一致预期和黄金增长的对比

来源:阿牛智投

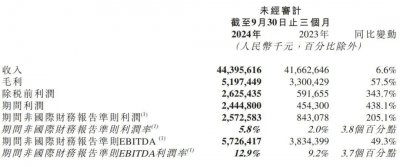

不少投资者喜欢看机构研报,机构调研多是价值所在吗?毛羽表示,阿牛智投把至少有10家以上机构调研、业绩预测较好的690多家公司做成“一致预期”指数。数据显示,这个指数的风险回报率仅有0.09,相当于冒一块钱风险,收益是九分钱,仅略高于上证指数的风险回报。也就是说,虽然很多人去调研,但并不产生显著的超额收益。

成长越高越好,总没错吧?毛羽表示,根据长期的数据实测发现,长期持续成长在20%-40%区间的公司收益最高,这是“黄金增长”;代表公司业务模式长期可持续,在资本市场会有越来越多人关注。而成长很高的公司,往往难有持续性,上升空间不大。目前“黄金增长”板块风险回报率0.4,远大于“一致预期”。所以,看机构的研报,不如认真分析公司披露的增长数据,尤其有“黄金增长”潜力的公司,它的价值显现度会更好。

估值是衡量价值的重要因素

价值投资看什么比较有效?毛羽表示,估值是衡量价值的重要因素,但它具有一定隐蔽性,需要数据挖掘,比如跟谁比、比什么合适;这些大数据工作,普通投资者没有数据、没有方法、不借助合适技术工具,很难做到。现在人工智能在金融领域的应用越来越深入,阿牛智投已经把对标、估值体系都建设好了。股票、板块,该和谁比较、估值多少等,借助人工智能工具,投资者只要看图,就一目了然。

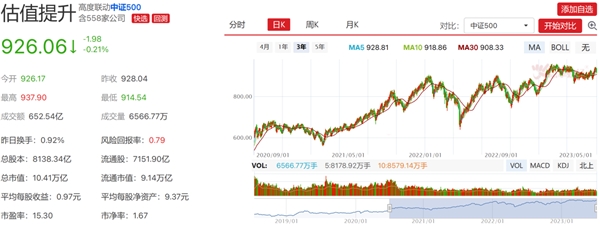

毛羽提醒投资者,千万不要静态地看估值,要看估值空间是否动态提升。估值提升是价值提升最重要的基础,阿牛智投投资顾问的很多优秀策略都用了“估值提升”。

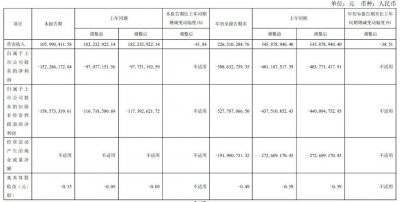

估值提升的三年表现

来源:阿牛智投

估值提升板块中有公司近560家,风险回报率0.79,已经接近全球优秀基金经理平均水平。毛羽表示,这个表现在近三年横盘震荡的市场中尤其难能可贵,有相对稳定的成长预期,三年来整体不断创新高,过一段时间就可以解套,对投资者比较友好。相比之下,A股风险回报率在不到0.3,太大的波动投资者很难扛过去。

价值投资,从看公司估值开始,你get到了吗?

投稿邮箱:lukejiwang@163.com 详情访问鹿财经网:http://www.lucaijing.com.cn