后左晖时代 贝壳的转型之路走到哪一步了?

扫一扫

分享文章到微信

扫一扫

关注鹿财经网微信公众号

原标题:后左晖时代 贝壳的转型之路走到哪一步了?

北京时间3月16日,发布了2022财年四季度及全年财报。由于市场早已调整好心理预期,这份成绩单并不叫人意外:营收、净利润同比下滑、GTV缩水全都在意料之中。财报公布后,股价一度大涨逾10%,也表明投资者的乐观态度。随着楼市逐步回暖,业绩大有希望实现反弹。

在创始人左晖因病逝世后,许多人担心会陷入动荡。事实证明外界过虑了,在艰难的大环境中实现了“软着陆”。

不过缠绕在身上的麻烦事确实不少:互联网大厂争相入局,市场竞争不断加剧;转型尚未成功,新兴业务还无法挑起营收重担。

左晖离世那天,的收盘市值定格在595亿美元,超过了同期的碧桂园、万科、恒大等头部房企。截止今天发稿时,的市值约为227亿美元,和两年前相比接近腰斩。

后左晖时代,加速转型节奏,也度过了最难熬的日子。可惜寒冬仍未过去,春天尚在远方。

营收、利润跌幅收窄,贝壳黑夜中守望曙光

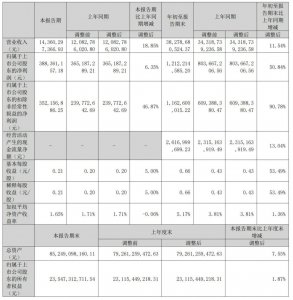

从核心指标来看,四季度业绩明显下滑,好在跌幅并没有超出市场预期。

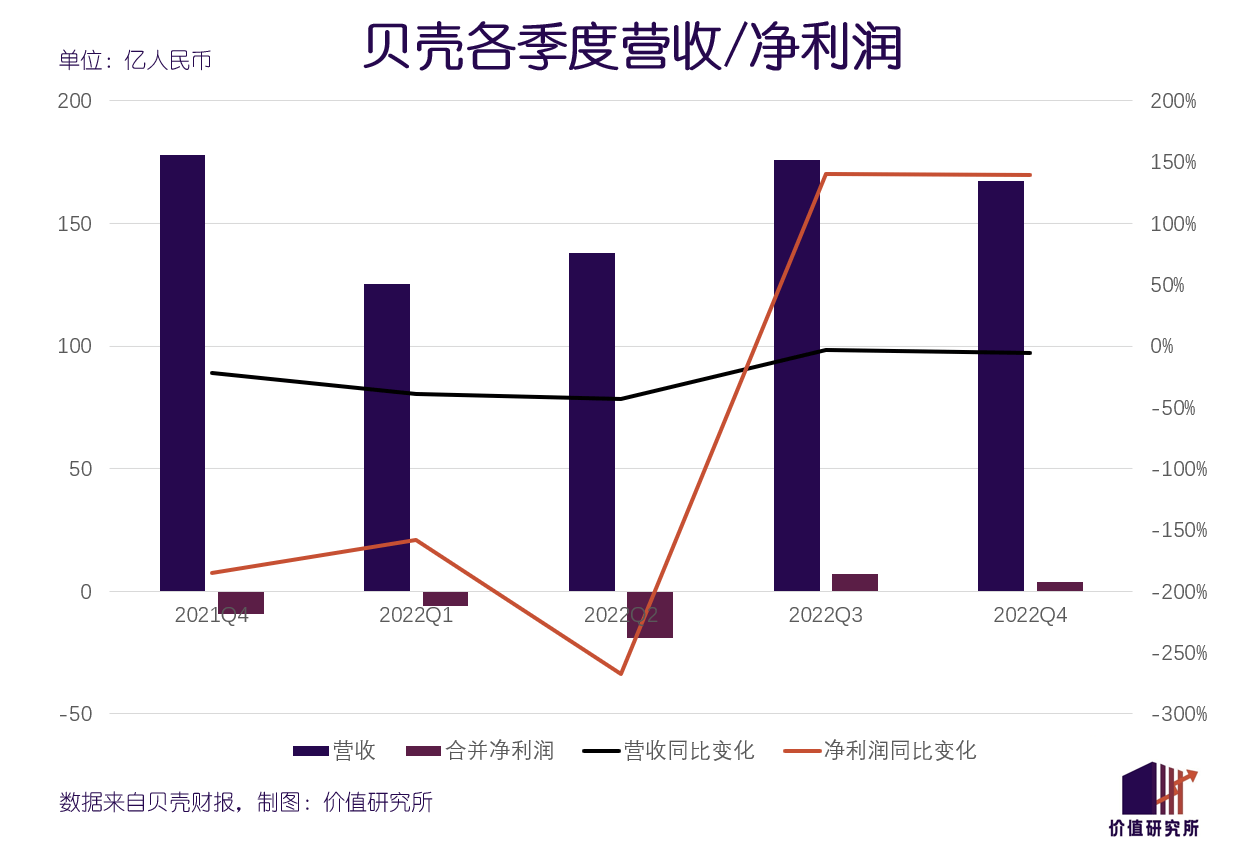

先看营收的情况。数据显示,贝壳四季度净收入为167.47亿元,同比下滑5.8%;2022财年全年营收606.69亿元,同比下跌24.9%。从增长曲线看,下半年已经稍稍止住颓势:去年前两个季度的营收同比跌幅可是分别高达39.37%和43.01%,三、四季度已收窄至个位数。

不过将时间轴拉长可以发现,的营收负增长已经延续整整六个季度。2021年一季度高达近190%的同比增长,仿佛成为了最后的辉煌,营收长时间下滑对投资者信心造成了冲击,也不是一时半会儿可以修复。

其次看利润端数据。2022财年, 贝壳净亏损录得13.97亿元,受大环境影响,亏损已在意料之内。好在和营收一样,下半年利润也在逐渐改善。四季度,合并净利润3.72亿元,同比大涨139.85%,净利率也从2021年同期的-5.2%上升至2.2%。

此外,毛利率、毛利润、经营利润等数据也较2021年同期明显好转,各项指标变得更加健康。财报显示,四季度毛利润和毛利率分别录得40.93亿元和24.4%,高于2021年同期的19.15亿和16.4%;四季度经营利润则录得3.87亿元,同样较2021年同期的11.84亿经营亏损取得大幅进步。

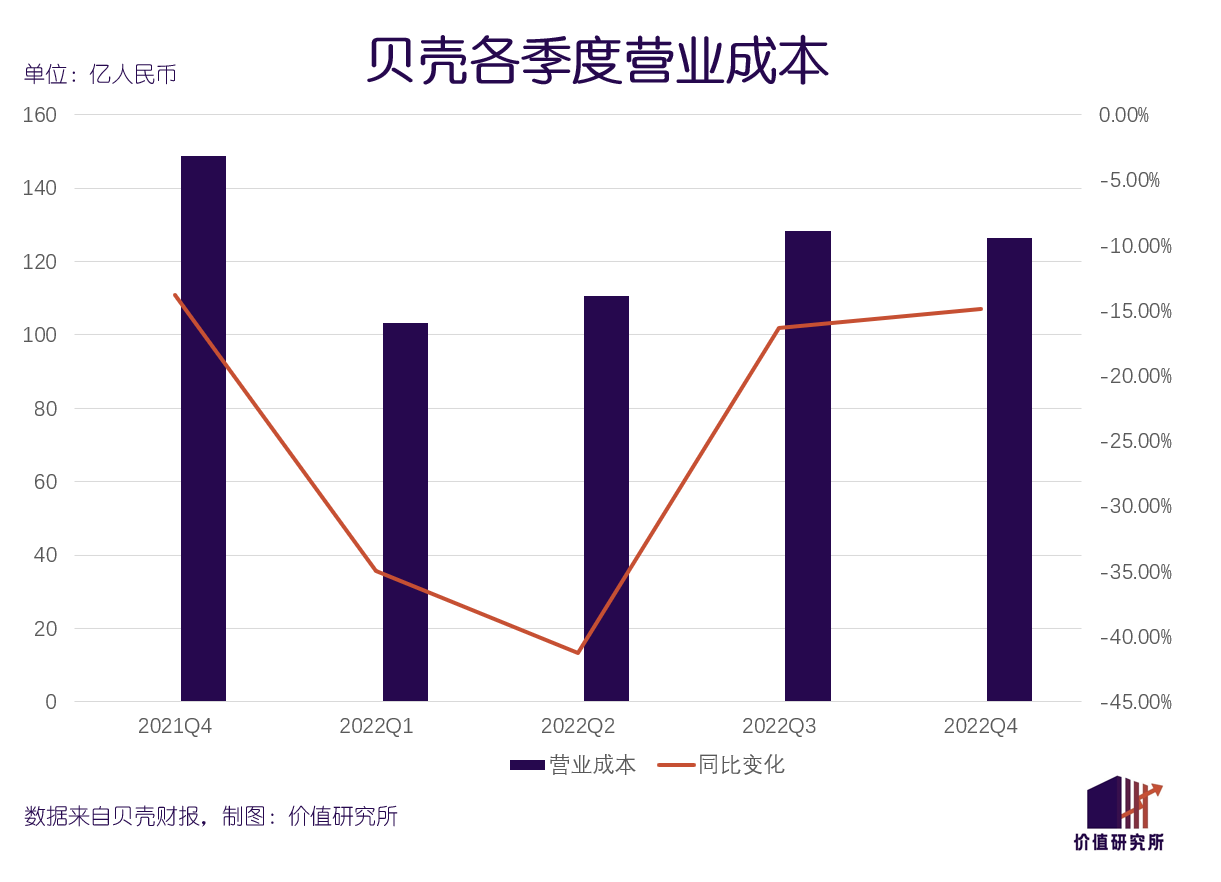

在营收下滑的背景下,利润能大幅提升,主要得益于成本控制。

数据显示,贝壳四季度包含折旧和摊销的总营业成本为126.54亿元,同比减少了14.9%。从分项数据看,销售管理费用、研发费用和行政费用都较2021年同期有所减少。不过和三季度相比,营销费用环比增长近8000万,这也是四季度毛利率、净利润率环比下滑的主要原因。

最后,当然要看一下贝壳的现金牛:房产交易GTV的变化。

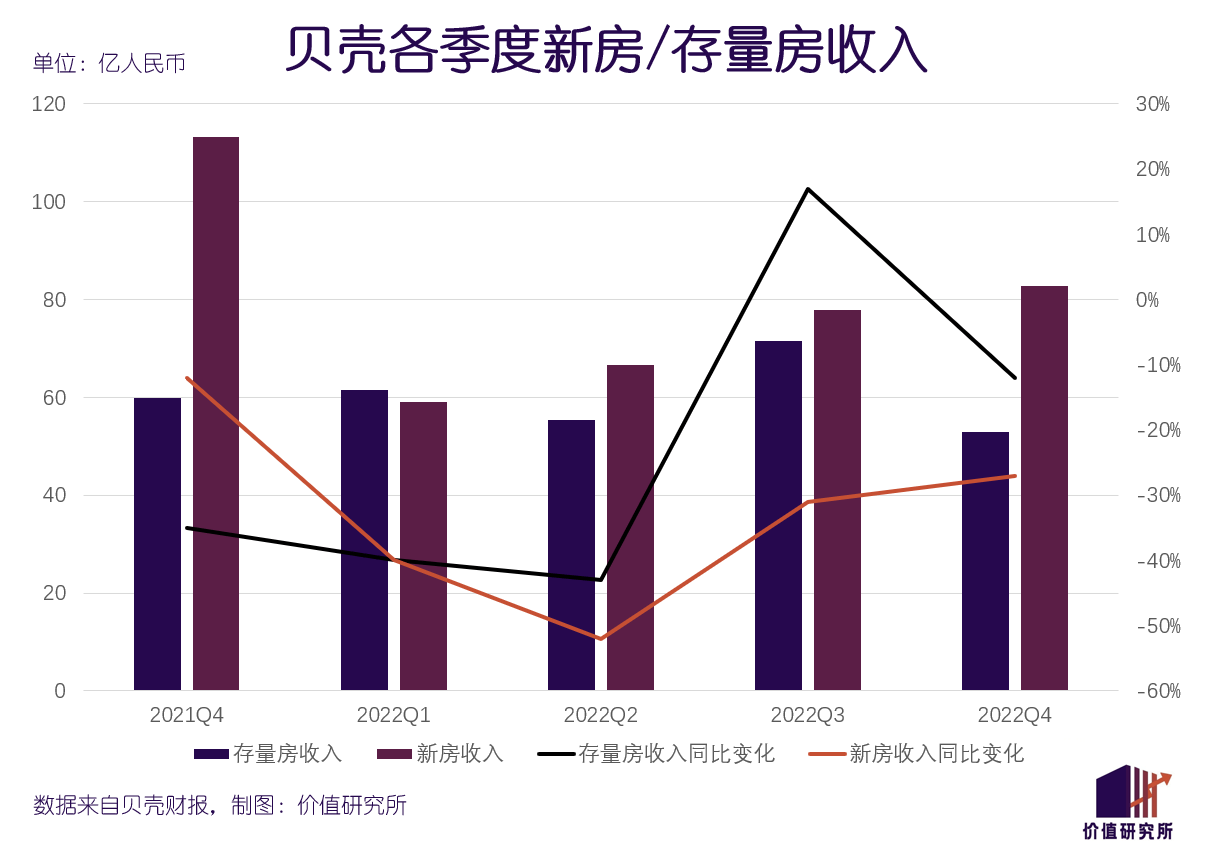

同样受大环境影响,贝壳四季度存量房、新房GTV和营收都不算理想,但前者更具韧性。数据显示,四季度存量房GTV为3599亿元,环比大跌近900亿,但同比增长1%,略优于市场预期。不过由于存量房佣金率同比下降1.9个百分点至1.5%,存量房业务的佣金收入也同比下跌17%至43.8亿元。

在的存量房业务中,佣金和平台服务费(含手续费)为主要收入来源,前者占绝对大头。由于第三方门店业务占比提升并拉低了佣金率,的利润被侵蚀也在所难免。

至于新房业务,由于外界早已主动调低预期,2635亿的GTV和26%的同比跌幅也在可控范围。好消息是,新房交易服务的佣金率录得3.1%,环比提升0.1%、同比基本持平,这帮助将该业务收入拉升至近四个季度最高的82.8亿元,同比跌幅则收窄至27%,同样是近四个季度最佳水平。

总的来说,现在还没有熬过寒冬,但最艰难的日子已经过去了。随着营收跌幅收窄、利润持续改善,公司的资金状况也在好转。但想彻底走出寒冬,还要看主营业务什么时候重返增长曲线。

大环境回暖,贝壳的对手也更多了

行业的特殊性,意味着的业绩比其他互联网企业更容易受大环境影响。大环境的回暖,对其重要意义不言自明。

好消息是,市场确实出现了好转迹象。

最近几个交易日,港股内房股明显走强,佳兆业集团、龙光集团、融信中国等领涨大盘。国家统计局日前也公布了一系列利好数据,刺激消费回暖:今年1-2月房地产销售面积下降3.6%,降幅较去年大幅收窄,销售额跌幅也缩小至0.1%。

然而,随着大环境好转,更多猎食者也涌入了互联网房产赛道,并加剧市场竞争。

挑战贝壳的种子选手,是字节跳动。

今年2月,字节跳动旗下的北京好房有幸信息技术有限公司申请注册的“秋禾房产”商标进入初审公告阶段。有消息称,字节在小麦房产后又推出秋禾房产,是想效仿的链家、德佑模式,打造房产品牌矩阵。

除此之外,字节跳动旗下还有住好家、住小帮等业务,仿佛在互联网房产市场布下了“天罗地网”,就要死死框住。数据显示,字节旗下的幸福里DAU在2021年就突破百万,小麦房产的门店数也在过去一年翻了接近三倍,业务发展非常迅速。

野心不像字节跳动那么大的京东、阿里,也对互联网房产市场虎视眈眈。

京东早在2017年便成立了房产部门,并挖来前搜狐副总裁曾伏虎等业界大咖,一直以新房销售为主营业务。尽管京东房产这些年发展不算太顺利,但去年年底京东将房地产业务线从生活服务事业群进行分拆、独立发展,可能会重整旗鼓再出发。

相比之下,阿里要低调和克制许多,亲自参与的项目少,以外部投资为主。2020年7月,阿里增持易居成为后者第二大股东,随后双方投资50亿成立合资公司,并宣布共建线上房产营销平台。不久后,天猫好房上线,阿里在电商版图中为房地产开辟了一块阵地。不过最近两年该业务投入并不大,注重降本增效的阿里还是将焦点转移到主营业务中。

在价值研究所看来,字节跳动等新贵短时间内还不可能挑战的霸主地位。但在目之所及处,的王座下的确被撕开了一条条细微的裂缝。

人才流失和门店缩水,直观体现了贝壳的被动状态。

数据显示,截止2022四季度末,平台经纪人总数(包含链家、德佑等所有平台)为39.4万,同比下降13.3%;活跃经纪人数则约为35万人,同比下滑14%。线下门店在四季度受疫情影响严重,跌幅就更大了。截止四季度末,平台门店总数为40515家,远低于2021年同期的51038家和三季度的41398家。

更糟糕的是,连线上流量都在枯竭。财报显示,四季度的MAU为3660万,是近五个季度的最低水平,较三季度的4240万大幅下滑。

虽然没有证据表明流失的经纪人都流向了竞争对手,但市场选择多了,要招揽人才、留住人才肯定更难。在主营业务竞争激化的背景下,需要做好两手准备:一是发挥长处、找回原有优势,二是加快多元化转型。

中国的互联网行业向来缺少边界感,巨头们任意踏入对方腹地。为自己谋一条后路,什么时候都不会错。

后左晖时代,谁来撑起贝壳第二曲线?

自从创始人左晖在2021年4月辞世后,外界有关未来的猜测、担忧就从未断绝。但实际上,的转型在左晖离世前便开始酝酿。

2020年赴美上市后,以CEO彭永东、CFO徐涛和COO徐万刚为核心的管理层开始推动多元化改革,思考新的业务方向。当时左晖身体抱恙,已经逐渐退出管理一线,也在彭永东等人的掌管下完成过渡。

早在2020年,贝壳就推出了家装品牌被窝家装和Home家装SaaS系统,转型路线逐渐明晰。截止左晖离世前的2021年一季度,营收、经调整净利润连续四个季度正增长,为日后转型奠定了经济基础。

2021年11月,彭永东在内部信中提到“贝壳要思考自己能为这个社会和国家创造什么价值”,为不久后提出的“一体两翼”战略并进军家居家装、租赁市场预热。与此同时,也在上海等地开始“瘦身”行动,裁撤冗余人员,涉及的主要是研发、金融相关团队。

这边忙着裁人,那边也大方给新业务投钱。2021年,以39.2亿现金和4332万股普通股的总对价收购圣都家装100%股权,将其并入自身家居家装业务。为了支持家装、租赁等新业务的发展,还在2021年底分别组建了整装大家居事业群和普惠居住事业群。

对于这两个项目,有截然不同的规划。家居家装业务要进行“大而全”的平台化运营:设计、采购、售后等各个环节皆有布局,希望为用户提供一条龙服务。租赁业务则和原有房产业务有不少交集,专攻普通房产租赁经纪、轻托管和集中式公寓租赁三种模式。

的野心其实很大。在彭永东的规划里,“一体两翼”三条业务线如果能顺利融合,贝壳的服务范围将囊括上中下游各个环节,连接房企、消费者、经纪人和家居家装从业者,组成一个庞大的互联网房产生态闭环。

那么这个转型计划的效果如何?

价值研究所认为,数据能说明很多问题。

数据显示,四季度新型及其他服务收入为31.85亿元,装修服务和其他服务收入分别为20.94亿和10.91亿元。好消息是,新兴服务收入、GTV都走上上升轨道中,且涨幅颇为惊人。但在贝壳的营收、利润版图中,这部分业务占比还是太小了,贡献毛利率更有下滑趋势。

数据显示,去年四季度其他服务贡献毛利率为28%,环比基本持平,但远低于2021年同期的74%,且过去四个季度都在减少。这当中当然有并表后基数改变带来的统计学假象,但新业务营销、管理支出增加也是不争的事实。

总的来说,贝壳转型已经取得了一定效果,但还不够。家装、租赁等行业尚有潜力有待挖掘,可能需要更多耐心和时间,才能实现“一体两翼”的最终愿景。

写在最后

今年2月,和腾讯云签署了战略合作框架协议,双方将在公有云服务方面展开长期合作。根据腾讯云副总裁何海洋的介绍,双方合作涉及IaaS、PaaS等各个方面,具体落地场景则包括房产交易、租赁、家装和家居等。

不难看出,在转型路上下了很大决心。和腾讯云等第三方伙伴合作,能加速其数字化改革,为开拓更多业务场景做准备。的规划,则是打造一个以用户体验为核心,涵盖各个服务场景的数字化产业链,继而推动整个家居家装产业数字化升级。

要实现这个目标不容易,的转型之路也远远没到终点。现在只能说开了个好头,未来的路还得一步一步慢慢走。

投稿邮箱:lukejiwang@163.com 详情访问鹿财经网:http://www.lucaijing.com.cn