“水果第一股”来了 水果自由离我们更远了?

扫一扫

分享文章到微信

扫一扫

关注鹿财经网微信公众号

南百果,北鲜丰,西洪九。“水果销售第一股”来了!水果自由还有多远?

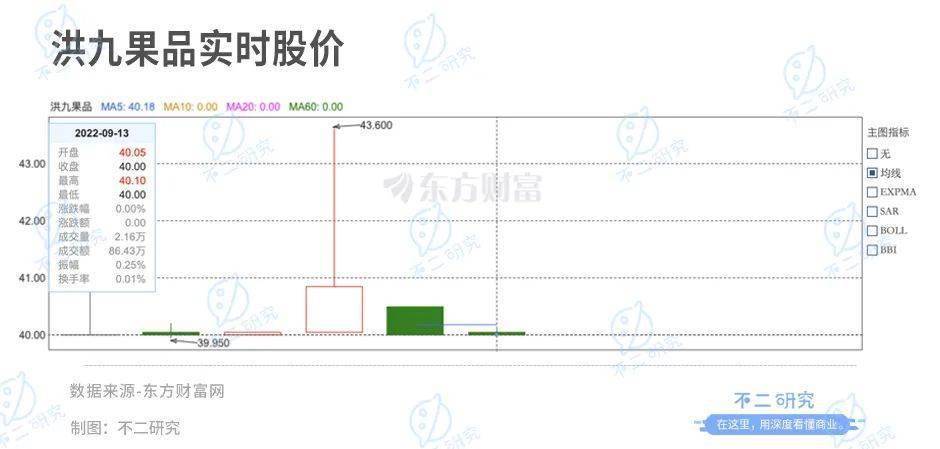

9月5日,重庆洪九果品股份有限公司(下称“洪九果品”,06689.HK)挂牌港交所,“水果销售第一股”由此诞生。

此次IPO洪九果品发行价为40港元/股,盘中涨幅3%。IPO首日报收40港元/股,与开盘价持平。

上市仅仅6个交易日,截至9月13日港股收盘,洪九果品报收40.00港元/股,对应市值186亿港元。

洪九果品是一家中国自有品牌鲜果分销商,专注于高端进口水果和高品质国产水果的全产业链运营,提供核心共49种品类的水果产品组合。

其创始人邓洪九白手起家,十几岁在重庆朝天门码头闯荡,成为当时几万名“山城棒棒”中的一员,挑着扁担卖水果开始,用三十多年时间,从一个小小的经销商,到在重庆市水果批发市场拥有自己的第一个档口,再到去全国各大原产地采购水果,一路打拼成西南“水果大王”。

洪九果品在通过聆听后更新招股书,其援引灼识咨询资料称,按2021年的销售收入计算,洪九果品为中国领先的榴莲分销商,市场份额占比8.3%;以及火龙果、山竹及龙眼的前五大分销商,2021年市场份额分别为2.2%、6.1%及2.8%。

万亿级别的赛道自然不会缺少资本的身影,国内水果市场三大巨头“南百果,北鲜丰,西洪九”都存在着资本的背景。

百果园是最早受到资本关注的水果销售企业。2015年9月,百果园就获得天图资本、广发信德、前海互兴合计4亿元的A轮融资。随后在同年12月,获得前海母基金等A+轮融资。2017年1月,获得中金前海发展基金及招商资本的战略融资,2018年1月,获得深创投、越秀产业基金、中金公司等15亿元的B轮融资,当年度共完成融资4次。

洪九果品则从2018年开始融资之路,截至IPO交表前也进行了6轮融资,丝毫不逊色于百果园。2018年4月,洪九果品获得中信建投资本等1.8亿元A轮融资,2019年获B轮和C轮融资共记9.9亿元,投资方包括CMC资本、深创投、招商资本等。2020年9月,阿里巴巴以股权融资形式进入洪九果品,据招股书显示,阿里巴巴占洪九果品股权的8%,为目前洪九果品最大外部股东。

鲜丰水果的融资进程略逊于百果园和洪九果品。据天严查数据显示,鲜丰水果2015-2018年共完成天使轮、A轮、B轮三轮融资,背后的资本包括红杉中国、九鼎投资等明星资本。

百果园早在2020年6月便筹划港交所上市,但却在5个月后放弃港股,转战A股市场,却再次折戟,如今再回港交所,两年三闯IPO。洪九果品亦苦IPO久矣,2019年其与东兴证券签署上市辅导协议,拟赴A股市场IPO,但在2021年9月,公司终止了A股上市辅导,转战港股,近期再次更新招股书。鲜丰水果则在2019年底鲜丰水果与中信证券签署上市副主协议后不了了之,2021年转而选择中信建投证券成为辅导团队。

但是,目前三家鲜果销售商却都还挣扎在IPO之路上,到底还差了点什么呢?成功上市后,他们能实现估值飞跃,让资本获得超预期收益吗?

「不二研究」认为并不尽然,以每日优鲜和叮咚买菜为例,两家生鲜电商第一股和第二股在上市前夕,资本市场分别给到了30亿美元和50亿美元的高估值。但是上市不足一年,每日优鲜市值仅剩不足1亿美元,叮咚买菜被列入“预摘牌”之列。

在资本的加持之下,无序扩张的鲜果销售商,在抢占市场的路上营收向上,但是隐患却不断出现。以线下为主的鲜果销售商们,在二级市场投资者的审视下,高估值的可能性存疑。

三巨头无序扩张,盈利与品控待解

在资本的加持下,“南百果、北鲜丰、西洪九”均加速了他们的扩张之路。

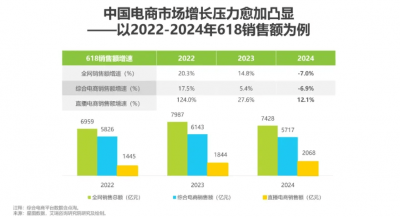

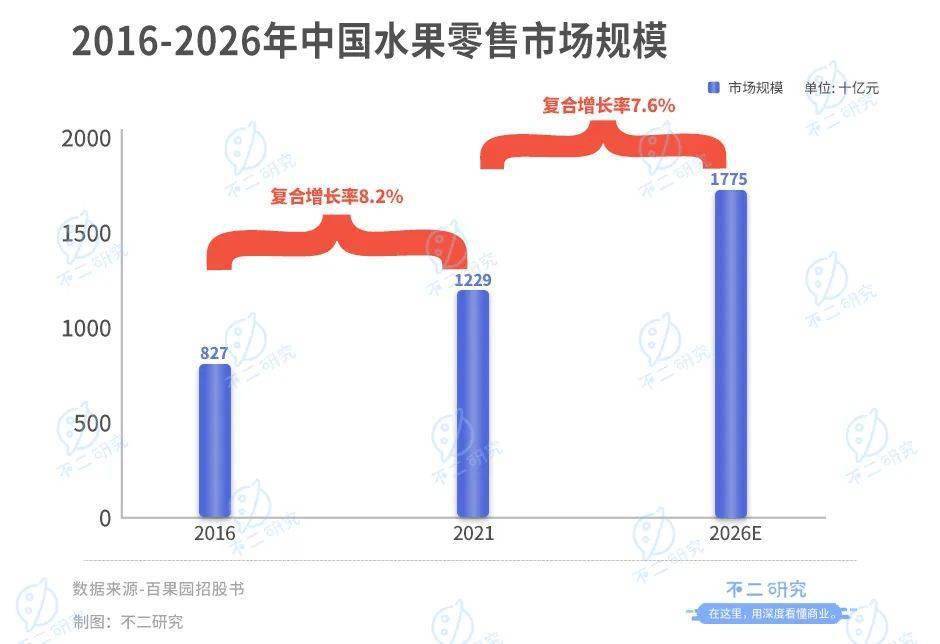

尽管7.6%的年复合增长率对于资本而言并没有太大的想象力。但据弗若斯特沙利文数据显示,2021年水果销售行业CR5仅3.6%,其中百果园占1%;同时,据灼识咨询数据显示,2021年水果分销行业CR5为3.2%。

存量市场有足够大的空间给行业领头者们施展。为次,以水果销售为主的百果园在2016年喊出“2020年开1万家店、年销售额达到400亿元”的目标,鲜丰水果在2018年B轮融资时提出“百城万店”战略。但是在疫情的影响下,线下水果销售商的日子并没有那么好过,截至2021年,百果园仅实现开店5000家,年销售额100亿元的目标,鲜丰水果更逊一筹,门店数为2400家左右。虽然没有实现计划,但是百果园和鲜丰水果的扩张亦可谓是非常迅速。

以水果分销为主的洪九果品则暂无类似计划,但是洪九果品的营收增长可以明显看出其近年来的扩张。据其招股书显示,洪九果品2019年-2021年及2022年前5个月分别实现营收20.78亿,57.71亿,102.80亿和57.25亿元分别同比增长69.48%,177.78%,78.12%和25.14%。

洪九果品营收三年间从20亿元突破至百亿。同时,据百果园招股书显示,百果园2021年营收达102.89亿元,同比增长16.22%,百果园也成功突破营收百亿大关。

洪九果品急速增长的营收背后,牺牲的是其盈利能力和现金流。

据洪九果品招股书显示,2019年-2021年及2022年前5个月洪九果品营业成本分别为16.85亿,48.14亿,86.67亿和46.02亿元。同期对应毛利为3.93亿,9.57亿,16.13亿和11.23亿元,毛利率为18.9%,16.6%,15.7%和19.6%。

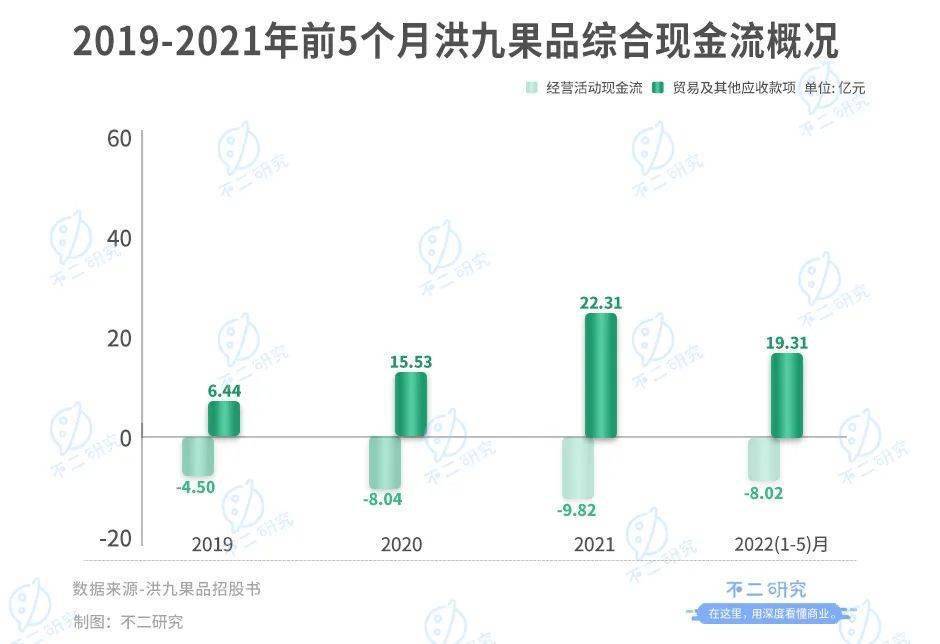

同时,洪九果品的现金流和应收账款也不尽人意。据其招股书显示,2019年-2021年及2022年前5个月洪九果品经营活动产生的现金流净额分别为-4.50亿,-8.04亿,-9.82亿和-8.02亿元,洪九果品称,经营活动现金流出主要由于贸易及其他应收款项大幅增加,为优质水果产品做出预付款项。而贸易及其他应收款项呈跨越式增长,2019-2021年分别 为6.44亿,15.53亿,22.31亿和19.31亿元,应收款项占其营收近一半的比例。

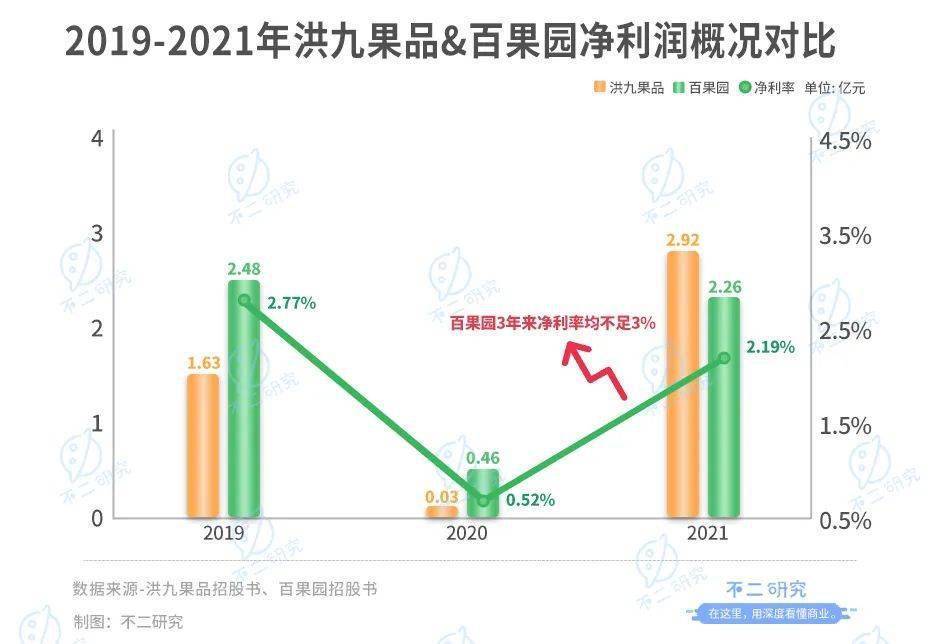

除了洪九果品财务出现问题外,百果园的财务问题也逐渐显露。最大的问题在于百果园的盈利能力,据其招股书显示,2019-2021年百果园净利润为2.48亿元,0.46亿元,2.26亿元,对应净利率为2.77%,0.52%,2.19%。百果园3年来净利率均不足3%,盈利能力困境明显。

另一层隐患在于高速无序扩张带来的品控问题。百果园曾在2009年推出只要消费者不满意,可以“无小票、无实物、无理由”退换货的服务,以此打响百果园品牌。

但近期百果园个别门店被爆出的销售变质、霉变水果的事件,引发了全网对其品控的质疑。百果园品控不当最根本的原因在于高速扩张带来的管理不当,为了快速扩张,百果园大部分门店为加盟门店形式。

据其招股书显示,截至2021年,百果园拥有5249家门店,其中5234家为加盟门店,占比为99.71%。在庞大的加盟体系下,百果园的品控难度直线攀升。

无独有偶,鲜丰水果和洪九果品在快速扩张之下,品控问题也被人诟病。在黑猫投诉中关于鲜丰水果售卖变质水果、虚假宣传相关投诉多达136条。而洪九果品在天眼查上显示有一条“食品安全”警示,2018年被查出散装洪九不知火果品丙溴磷含量超标。

在「不二研究」看来,水果销售商们在资本加持下加速抢占市场本无可厚非,但无序扩张之下出现的财务和品控问题若难以解决,投资者自然不会买单。

囿于供应链困局,能否借势IPO突围?

据杜牧的《过华清宫三首·其一》中的“一骑红尘妃子笑,无人知是荔枝来。”这一句诗便可知道水果在采摘之后再运输到全国的家家户户中,对于供应链的要求非常高。

在无序扩张导致的问题之外,水果销售行业本身存在的供应链难题也困扰着投资者和“百果园们”。

我国地理形态多元化,气候复杂,生鲜水果产区多分布于山东、河南地区,供应呈“东密西疏”之势。

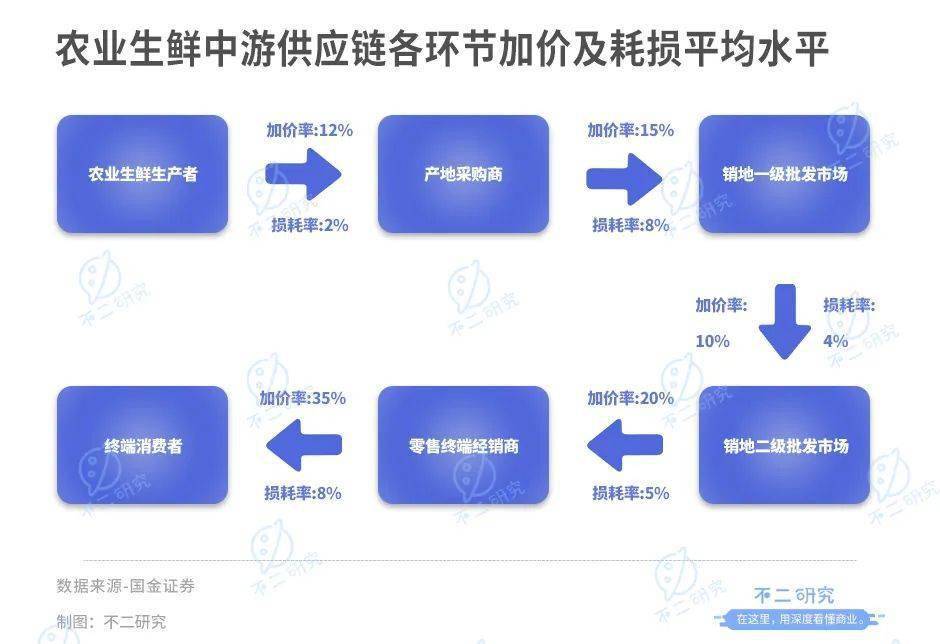

据国金证券研报显示,从产品属性角度看,水果为非标准产品,种植端和零售端均较为分散,从果园到零售商可分为采摘、分选、包装、保鲜、储存、运输等多道程序,且大部分分销商仅能覆盖一部分程序。因此形成了冗长、高度分散且涉及众多中间商的行业痛点,漫长的分销过程不可避免地导致了高损耗率和受限的运输半径。

从种植端看,天气和种植技术都可能影响到水果产品质量,产品无法做到以量定产,水果的产量和质量无法得到保证。

从运输端看,冷链物流是鲜果运输的解药,但是我国冷链物流布局仍处于发展期,据中物联冷链委数据显示,2021年中国国内在果蔬产品上的冷链流通率仅为22%,而欧美以达到95%以上,在冷链物流上国内还有很长的路要走。

从分销零售端看,各环节可能涉及多个分销商,各家品控标准不一,难以形成标准化的标准,不同批次产品都有可能质量不同。

并且,我国水果销售端竞争激烈,渠道极为分散。据百果园招股书显示,我国水果销售主要渠道包括农贸市场、以商超为代表的现代零售、电商渠道及水果专营连锁及夫妻店,其中占据主要地位的还是农贸市场和现代零售。

投稿邮箱:lukejiwang@163.com 详情访问鹿财经网:http://www.lucaijing.com.cn