原标题:品牌老化、品牌战略失败……FILA失速不是没有先兆

1911年,意大利人都在关注他们对奥斯曼帝国发动的一场战争,在这场战争中,人类第一次在空中进行战斗,包括用飞机向地面军队投掷炸弹。

这一年,很少人知道在意大利北部的小镇贝尔勒,Fila兄弟创办了一家名为FILA的家族纺织企业。经过几十年的发展,这家企业在国际上声名显赫。

巅峰时期,FILA曾挤进世界运动品牌前三名,经典的红蓝logo曾与网坛传奇比约·博格、瑞典滑雪名将英格马-史坦马克、NBA球星格兰特·希尔等国际运动巨星一起,数次登上冠军的领奖台。

然而千禧年后,FILA因品牌老化、品牌战略失败等诸多原因,被东家数次交易转卖。

2009年,安踏约以6亿港元的价格,从百丽国际手中拿下了FILA在中国的商标使用权、专营权等所有权益。此时的FILA,中国市场已经日薄西山。

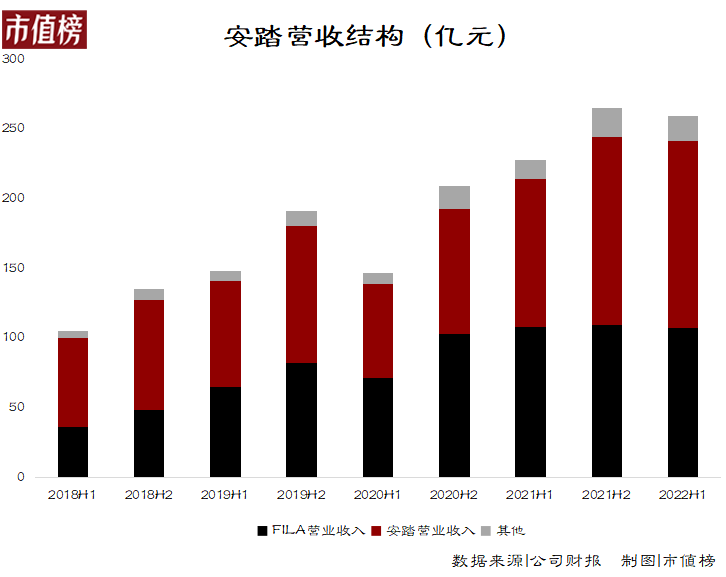

凭借“安踏+FILA”的打法,安踏逐渐完善了自身在高中低市场的产品布局,陆续实现了对李宁、阿迪达斯和耐克的反超。今年上半年,安踏以259.65亿元的营收规模,登顶中国运动服饰市场。

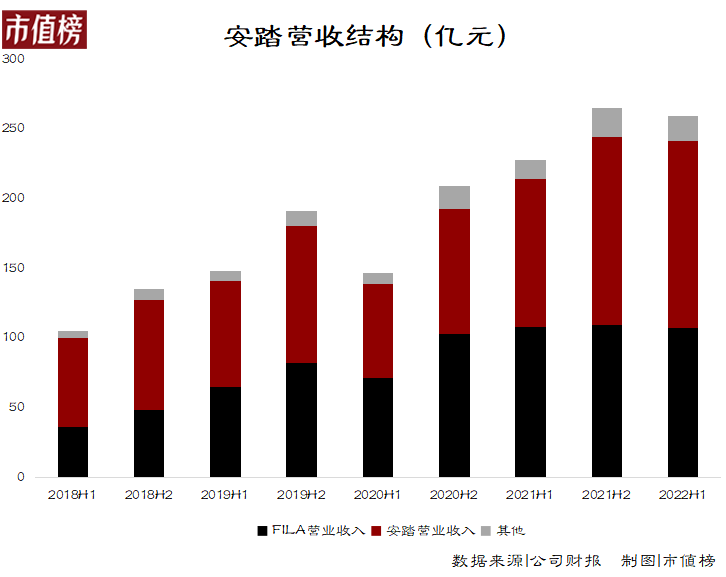

但不容忽视的一个信号是,FILA这一重要的增长引擎正在失速:营收同比下滑0.5%,经营利润下滑了22.8%。FILA业绩的下滑,甚至拉低了安踏集团的经营利润率。

疫情是FILA失速的主要原因吗?FILA失速是短暂的触底还是会持续下去?安踏的并购式扩张战略是不是触礁了?本文将回答这些问题。

01 如何成为安踏的赚钱机器?

FILA对安踏意味着什么?

先看一组数据。2021年时,FILA已经成为国内继耐克、阿迪达斯、安踏本品牌以及李宁之后第五个营收超两百亿元的品牌,收入占比44.24%,撑起安踏的半边天。

收购国际品牌和国际先进技术,再与中国大市场结合,本土化获得品牌新生,这条路并不新鲜。如吉利收购沃尔沃、中国化工收购瑞士先正达公司,都给集团带来了巨大的效益。

纵览安踏对FILA的运营方针,独立运营、互补且精准的市场定位以及直营渠道,成为FILA能走到今天这个位置的秘诀。

先来看独立运营。

跨国并购以及国产品牌“蛇吞象”式并购中,消费者往往容易对两个品牌产生认知冲突,进而造成品牌资产流逝。

据中国地质大学经济管理学院副教授郭锐的研究,为了避免这种认知差异,保留原产地且维持原价,“以不变应万变”,是提高并后品牌接受度的最好选择。

安踏给予FILA独立运营的自由,就是运用了这种策略。

无论是在服装设计还是门店陈列等方面,FILA都独有自己的一套风格,其设计团队大部分来自海外,风格则沿袭了之前的红蓝经典配色,与安踏原品牌完全区别开来。

这也导致在FILA被并购初期,鲜少有消费者知道FILA是安踏旗下品牌,避免部分消费者因刻板印象而放弃FILA。

再来看市场定位。

在收购FILA之前,安踏本品牌面向的主要是二三线城市的消费群体。但薄利多销是大众市场一贯的特点,企业想要做大,开拓毛利高的高端市场是必经之路。

相较于安踏本品牌“草根”的品牌定位,FILA以本身的高端定位,切入中国高端市场,比安踏单品牌扩张决策更优。

但当时一线城市已经是耐克、阿迪达斯等国际大牌的天下,刚入场的FILA并没有竞争优势。

因此,安踏摆出了“农村包围城市”的战术,凭借自身在下沉市场多年的运营经验,将FILA对准二线城市有高端消费能力人群的消费空白,推广运动时尚、运动商务风格的服饰。并以此为基础,慢慢向一线城市渗透。

这种求稳的打法,踩中市场痛点,以时间换成长,为FILA后期的爆发式增长奠定基础。

最后,对于FILA的渠道运营,安踏则采取了与本品牌批发模式完全不同的直营模式。

这种模式一方面可以缩短FILA品牌与消费者的距离,直接接受用户反馈,加快FILA的本土化进程,另一方面对于门店的规范管理,能让消费者获得更优质的服务体验,提高FILA的市场接受度。

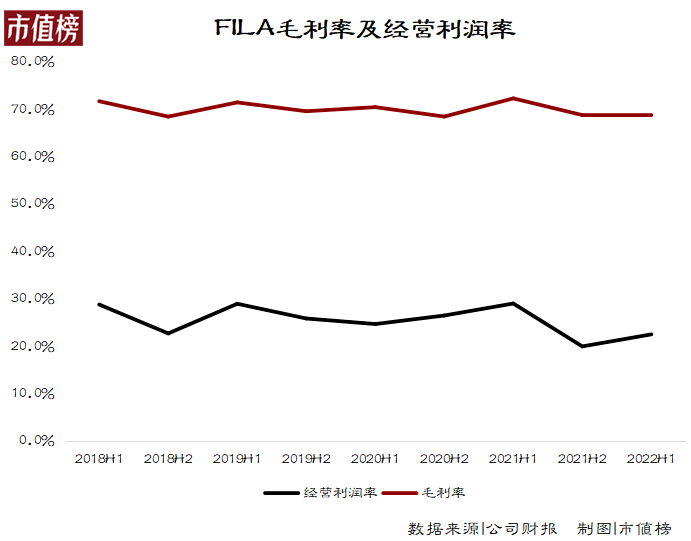

同时最重要的一点,像FILA这种高端品牌,本身定价就高于市场平均水平,而且直营模式下产品毛利率一般也更高,能为企业创造更多利润。

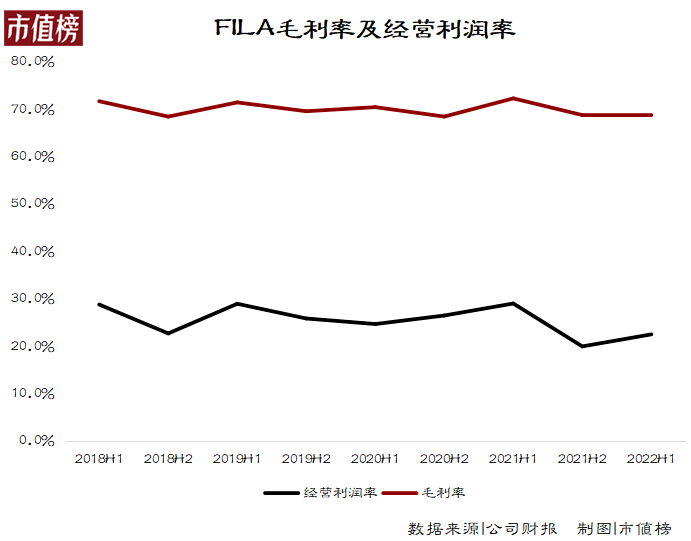

据历年公司财报数据,FILA的毛利率普遍在70%左右,2018年-2021四年间,FILA分别为安踏贡献了21.5亿元、40.23亿元、44.94亿元、53.39亿元经营利润。

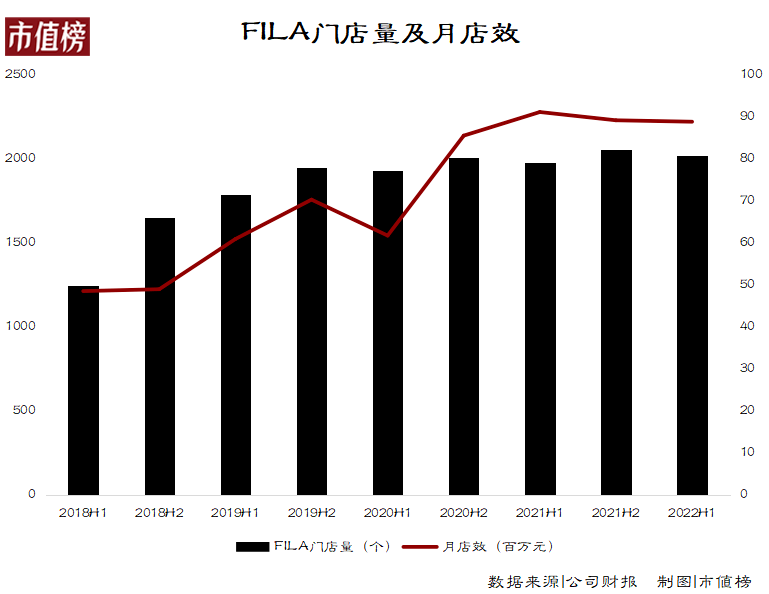

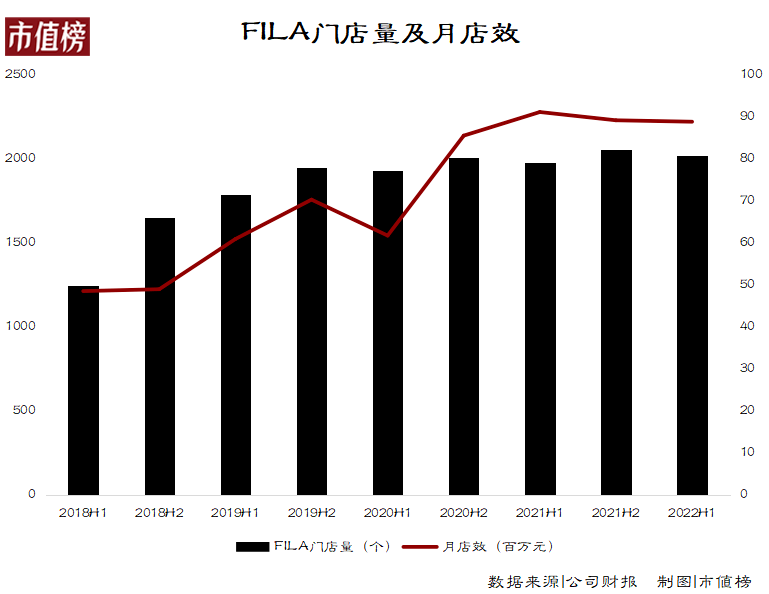

虽然门店量比不上本品牌,但2021年时FILA的平均单店店效几乎是安踏本品牌的4倍,成为安踏当之无愧的赚钱机器。

02 FILA失速,不是没有先兆

在高速增长阶段,往往容易忽视隐患。

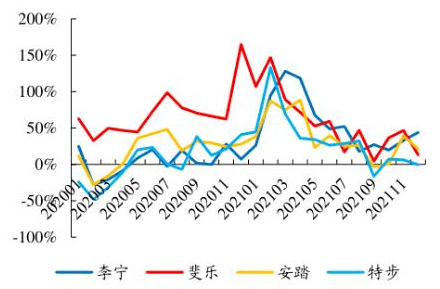

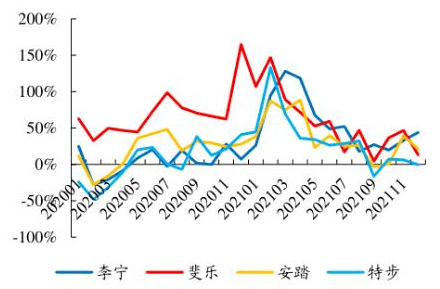

上半年,虽然安踏在整体规模上已经成为第一名,但同比增速仅有13.8%,相较李宁21.69%和特步37.45%的营收增速,逊色不少。

拉低安踏增速的,不是安踏本品牌,正是近几年安踏的“动力引擎”FILA。

上半年,FILA实现营收107.77亿元,同比首次下滑,经营利润24.26亿元,同比降幅达到22.8%,经营利润率则下降6.5个百分点,降至22.5%。

以FILA营收占比40%以上的体量,业绩下滑直接将集团整体的经营利润率拉低了3.6个百分点,净利润率降低2.9个百分点。

官方的说辞是,FILA业绩下降主要是因为第二季度一线城市的疫情风控措施,影响了线下门店的销售。

作为安踏旗下的中高端品牌,FILA的门店主要集中在一线城市,截至2022年7月,FILA在上海有103家门店,北京90家门店,是全国门店最多的两个城市,也是上半年管控相对严格的两个城市。

叠加冬奥结束后运动服饰消费的暂时性疲软,第二季度FILA销售额同比录得个位数的负增长,影响了上半年整体收入。

但这两点影响并不是造成FILA增长失速的内在原因,因为更早的疲软迹象在2021下半年就已经出现。

这一时期,FILA实现营业收入110亿元,同比增长6.8%,较2020下半年25%的增长已经大幅放缓。

从业务层面解释,收入增长放缓主要由于线下门店量和店效增长都遇到了瓶颈,线上渠道销量也出现大幅下滑。

2019年以前,FILA通过不断开新店,加强规模效应,就可以将月店效从2018年上半年的48.5万元/店,提升至2019年下半年的70.3万元/店。

但2020年以后,由于扩张门店的风险成倍增加,FILA放缓了门店扩张速度,门店量从过去持续增长变成现在的有增有减,总量基本持平。

这种策略一定程度上优化了门店结构,以关闭绩效差的门店另开新店的方式,提高门店效率。但2021上半年,斐乐的单店每月店效提升至91.17万元/店后,就开始下滑了。

线下渠道疲软,线上渠道也并不给力。据开源证券研报,2021年下半年,FILA在阿里渠道的运动鞋服GMV同比增长明显放缓。

为此,2021下半年,FILA增加了经营开支比例,将经营利润率从去年同期的26.5%拉低至20%,是2018年以来的新低。

03再造FILA有多难?

无论是在体育行业还是其他行业,像FILA这样成功的跨国并购案例并不常见。近几年来,安踏试图复制FILA成功经验,但显然已力不从心。

2015年,当FILA已经逐渐实现收支平衡,走上“现金牛”的康庄大道,安踏就开启了在国际上买买买的模式。

2015年-2019年五年间,安踏共发生了五次品牌并购,收购了包括英国户外休闲、登山运动品牌斯潘迪,日本功能性运动品牌迪桑特、韩国户外运动品牌可隆和童装品牌小笑牛等。

最后一次更是直接联合腾讯、方源资本等财团,以371亿元收购了国际顶级体育鞋服及装备品牌管理集团亚玛芬,将始祖鸟、萨洛蒙、威尔胜等高端品牌收归旗下。

安踏的规划是,到2025年时,将这三大品牌都打造成为“十亿欧元”的品牌,亚玛芬中国市场和直营模式也需要分别实现十亿欧元的收入。

上半年,亚玛芬的合营公司收入同比增长21.1%达96.7亿元,增速好于斐乐,盈利能力上却远不及斐乐,安踏集团在该合资公司所占的亏损从去年同期的3.46亿元减少至期内的1.78亿元,尚未实现年度盈利。

如果想通过经营收回投资,安踏还需要经历漫长的等待期。

此前为了保持双方“灵活性”,亚玛芬没有被并表。在合并报表内的品牌,除了主品牌和FILA外,2022上半年,所有其他品牌录得营收18.28亿元,同比增长30%,虽然是集团增长最快的业务,但占总收入比重只有7%。其他品牌中,目前只有迪桑特实现了盈亏平衡。

相较走运动时尚风格的FILA,安踏后续收购的品牌定位主要集中在户外专业运动市场。产品更高端,价格也就水涨船高,比如迪桑特普遍价格在千元以上,始祖鸟等品牌均价则更高,上万元的单品也不在少数。

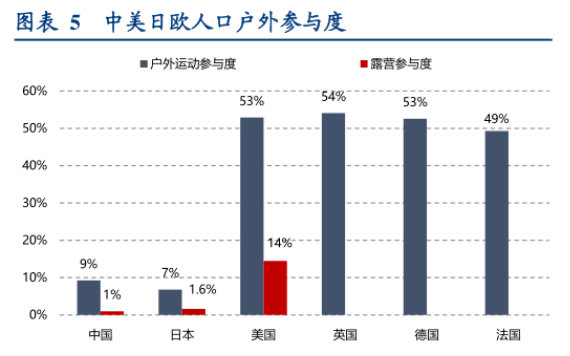

从市场需求看,目前中国的户外市场远没有欧美国家发达。

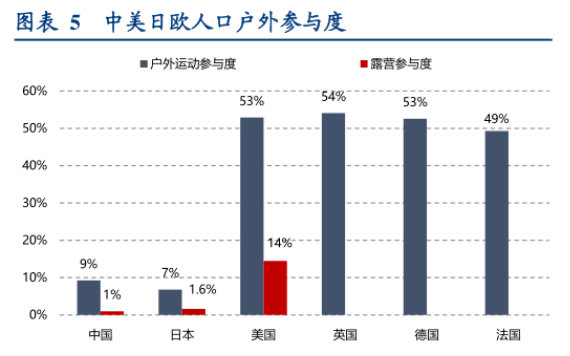

据华创证券研报,2019年,中国参与户外运动人口约为 1.3 亿,在城镇人口中渗透率为 15%,在总人口中渗透率约为 9%。而欧美由于对户外生存教育比较重视,户外参与度普遍较高,比如美国户外运动人口参与度就达到了53%。

我国户外运动人口中,对徒步、健身登山、露营等兼具专业与休闲需求的项目偏好比例超过了50%,而高山探险、攀岩等需要专业设备的项目偏好层度则相对较低,在30%以下。

其次,专业的服装定位和较高的价格门槛,意味着始祖鸟等品牌主要是靠技术保持产品竞争力来提高用户复购率,如果安踏的研发投入跟不上,用户流失将给品牌造成更大的伤害。

2022年安踏创新大会上,于世忠表示每年将投入超10亿元的研发创新基金,用于鼓励商品设计、科技研发、品牌营销及管理变革等领域的创新实践,强化对创新人才及团队的激励。

这对存在科技短板的安踏来说,是走出模仿舒适圈的重要一步。

但相较于耐克等国际大牌7%以上的研发投入,以2021年安踏研发投入为标准,加上这十亿,安踏的研发占比也只有4.3%。要全方位超越耐克等品牌,还存在一定距离。

04 结语

并购式扩张,本质上是收购企业希望通过资源整合,进行帕累托改进,使公司整体的资源利用率达到更高的平衡点。

选择一个价格合适且符合企业战略方向的标的,是成功的一地步,也是企业决策时最容易忽略的一步。

被忽略的原因可能是企业基于经验主义做了错误决策,也可能是企业没有认清行业或自己导致的盲目扩张。

FILA与安踏的整合,对整个安踏集团来说是市场定位的互补,也是技术资源和渠道资源的相互补充,这种高契合度的合作,才能最终发挥出1+1>2的协同效应。

但找到高契合度的标的并不容易,FILA的经验也有其独特性,安踏想再造一个“FILA”,从目前来看并不是一件容易的事。