原标题:亏损逐年扩大 名创优品不够“优”

美股“差生”名创优品即将空降港股。

早在2020年10月,名创优品就已登陆纽交所。2022年6月29日,名创优品发布公告称,拟在香港联交所主板作双重主要上市。公布IPO定价,意味着名创优品距离港股双重上市更近了一步。7月6日,名创优品将其港股IPO的价格拟定在13.80港元/股,较最高发行价折让37%。

至于为何选择赴港上市,名创优品解释称,是为了避免“在美国的潜在退市风险”。这话有一定道理,过去一年中概股持续承压,多家上市企业股价创新低。

眼下赴港上市不失为一个好的选择,但是打铁还需自身硬,结合名创优品的财务数据来看,其陷入“开店困境”,让美股投资者失望,急需找个新的阵地,吸引投资者,或许才是港股双重上市的主要目的。

亏损逐年扩大

作为新消费领域的翘楚,上市之初,名创优品可谓风光无量。

北京时间2020年10月15日,名创优品登陆纽交所,上市当日,名创优品美股开盘上涨20%,最高股价为24.90美元/股,盘中市值一度超过75亿美元。而后名创优品的股价节节攀升,于2021年2月站上34.8美元/股的高点。

图源:Google

不过随后,名创优品的股价开始“跌跌不休”,截至美东时间7月7日收盘,其股价仅剩7.5 美元/股,较高点下跌超78%。

面对这种萎靡的股价表现,部分投资机构也选择“出逃”。据投资机构向SEC披露的13F报告显示,淡水泉、Jane Street、EXODUSPOINT CAPITAL等大型机构都已清仓名创优品。

名创优品股价不景气,固然与中概股集体受挫有一定联系,但更重要的,还是因为其核心的财务数据持续恶化,很难让投资者看到未来。

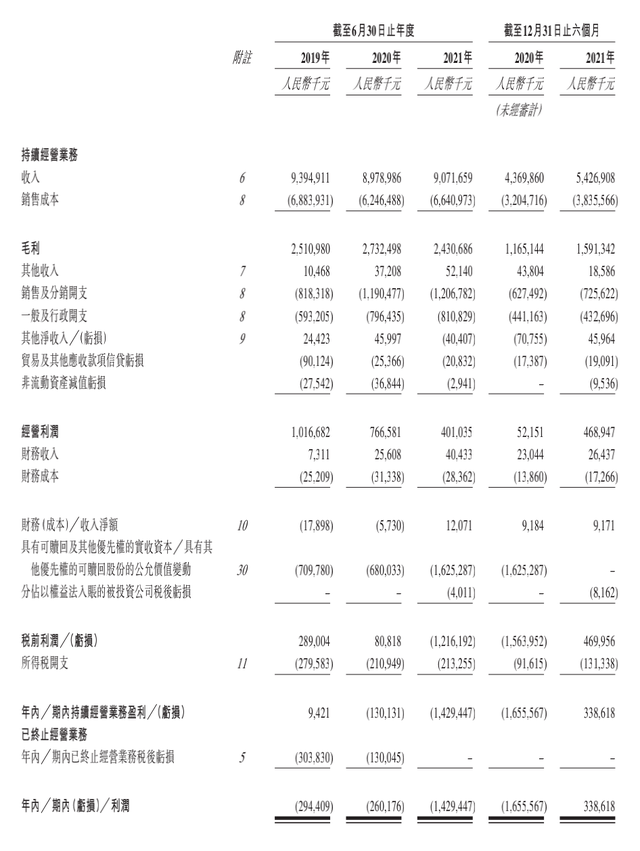

图源:招股书

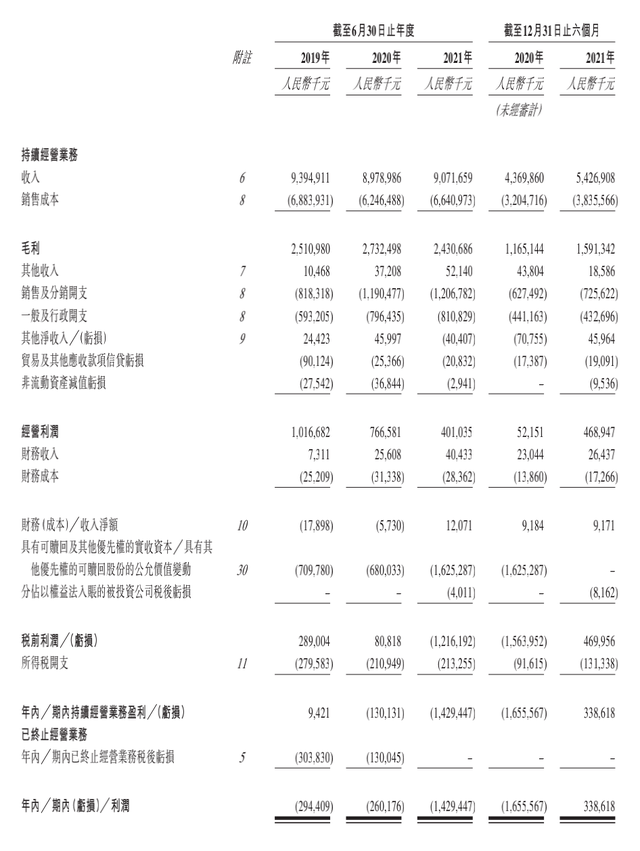

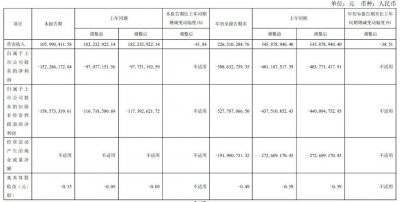

财报显示,2019财年-2021财年,名创优品的营收分别为93.95亿元、89.79亿元以及90.72亿元,净利润分别为-2.94亿元、-2.6亿元以及-14.29亿元。横向对比可以发现,名创优品不光营收增速乏力,并且亏损还日益扩大。

名创优品方面解释称亏损扩大主要是疫情所致,招股书显示,疫情使名创优品4%的海外门店暂时关闭,并且使中国市场的物流及运输运营中断。

财报显示,过去三年名创优品的单店收入连续负增长。2019财年-2021财年,名创优品单店收入分别为270万元、220万元以及190万元,同比跌幅分别为19.8%和11.3%。

以2021财年Q4为例,名创优品的单店平均季度收入仅为37万元,相较于此前76万元的高点,下跌51.32%。

业内人士表示,名创优品业绩下滑除了消费者消费热情降低的因素外,更大程度上是因为名创优品的店面开得太多,导致门店间“互搏”。

2022年初,中国商业联合会专家委员会委员赖阳谈及名创优品的商业模式时表示,“实体门店的运营成本较高,过密的门店,使得每个门店的商圈半径缩小,最佳门店选址地也越来越少,导致新开门店的选址都不是特别理想,很难有好的收益。”

身陷“开店怪圈”

令人惊奇的是,线下门店变现效率在下降,但似乎并没有影响名创优品的开店热情。

招股书显示,截至2022年3月末,名创优品全球共有5113家门店,其中国市场门店数量为3197家,同比增长13.69%;海外门店1916家数量为,同比增长7.94%。

事实上,早在2017年名创优品创始人叶国富就曾提出“百国千亿万店”计划,2019年进入 100个国家和地区,开设超万家门店,年营收破千亿元。不过2019年,名创优品并没有完成这一任务,叶国富随将该目标延后至2022年。

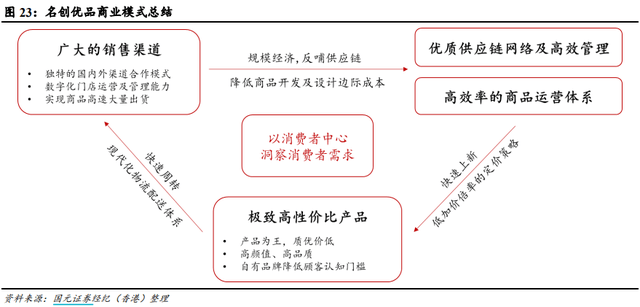

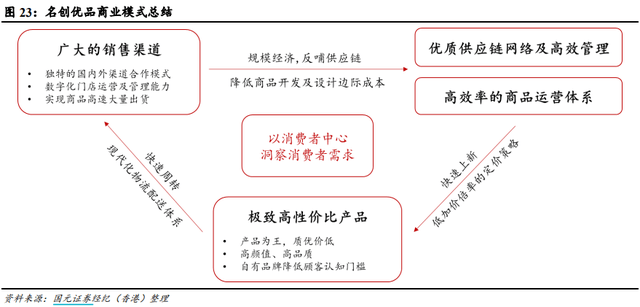

名创优品的开店执念很大程度上都是被“双循环”的业务模式逼出来的。

在消费品行业,出货量一直都是最大的话语权,如果想要拿到低成本的供应链资源,那么企业必须要保证足够的规模经济。

店多了、出货量上去了,名创优品的话语权自然也多了,这一点从从周转周期可见一斑。财报显示,截止2021年末,名创优品的库存周转周期为68天,对上游的付款周期是30天-60天。换而言之,名创优品已经拿到货一段时间,甚至卖掉的前一周,才会给供应链付款。

足够长的账期,让名创优品账面上总保持着一定量的现金储备,有了这些钱又可以新开店面,进一步推动销量。

图源:国元证券

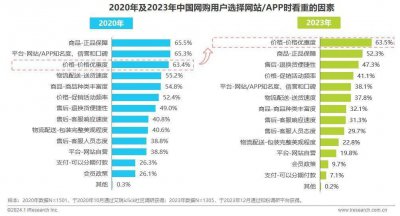

但问题是,消费者市场的容量是有限的,这就给名创优品的扩张带来一定的挑战。国家统计局的数据显示,2021年12月,中国社会消费品零售总额近同比增长1.7%,增速持续收窄。

此外,随着线上流量触顶,阿里、京东也纷纷看到了下沉市场“十元店”的机会,以OEM/ODM的方式,推出自有品牌。

比如,2021年10月,京东成立京东京造事业群,该事业群与京东零售的级别一致,同为独立业务单元。一个月后的双十一,京东京造销售额同比增长156%。2022年618购物节期间,京东京造的总成交额同比增长80%。

除了线上平台持续发力,名创优品还不得不面对同行业玩家的竞争。以已向港交所递交招股书的KK集团为例,其拥有KKV、X11、KK馆等品牌,经营美妆、潮玩、食品等产品,与名创优品的业务模式十分相似。

招股书显示,2018年-2021年上半年,KK集团的销售额分别为1.55亿元、4.64亿元、16.46亿元以及16.83亿元,增速惊人。

考虑到消费者的选购渠道正变得日益多远,并且还有来自线上和线下的“追兵”,现阶段名创优品最核心的任务,是要在“双循环”的业务模式之外,找到一条切实的增长曲线,以给投资人信心。

“第二曲线”仍未显现

其实登陆美股之初,名创优品就抛出了名为“X-战略”的第二条曲线。

这一战略简言之就是希望通过内部孵化的方式,打造新的品牌,以获得业务上的增长。

2020年1月和12月名创优品先后推出了美妆集合店WOW COLOUR和潮玩集合店TOP TOY。对此,叶国富曾表示:“现在有性价比还不行,产品要有独特性,有设计。我们过去主要以生活家居为主,现在逐渐增加一些潮的东西”。

结合市场趋势来看,名创优品选择的这两个赛道确实具备一定的想象力。

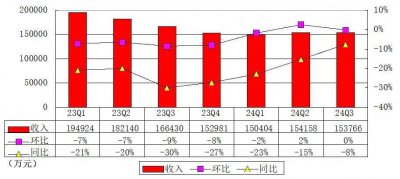

图源:智研咨询

智研咨询数据显示,2021年,中国化妆品零售总额为4026亿元,同比增长18.4%。社科院发布的《2021中国潮流玩具市场发展报告》显示,2015年-2020年,中国潮玩产业规模复合年增长率为36%,预计2022年相关市场规模将达到478亿元人民币。

但是在实际的运营中,名创优品的这两个新业务,均没有展现出新增长点应具备的潜质。

2020年的战略发布会上,WOW COLOUR曾放出豪言,未来三年,会以一天一店的速度,在全国布局超1000家线下门店。

但是2020年中,WOW COLOUR的创始人兼首席执行官杨阳却突然辞职。随后,杨阳向媒体表示,离职纯属个人原因,“不会影响公司发展”。不过《界面》却援引内部人士消息称,杨阳离职,部分原因是因为与叶国富的经营理念不合,还有一部分原因是因为受疫情影响,WOW COLOUR的业绩不理想。

伴随着杨阳的离职,WOW COLOUR也偃旗息鼓。2022年初,其门店仅有135家左右,距离巅期的300家折损过半。

WOW COLOUR迟迟没有打开局面,很大程度上,都是因为名创优品高估了国货彩妆的市场前景。据了解,上线之初,WOW COLOUR的彩妆类目中,近七成产品都是国产网红品牌。2020年底,WOW COLOUR就开始转型,增加欧莱雅、资生堂、联合利华等国际品牌。

但问题是这种抉择将WOW COLOUR 置于两难的境地 ,对比以HARMAY話梅、HAYDON黑洞仓为代表的美妆集合店,WOW COLOUR 没有成本优势;对比以丝芙兰、屈臣氏为代表的老牌直营选手,WOW COLOUR 没有渠道优势。

至于潮玩集合店TOP TOY,与WOW COLOUR一样命途多舛。2022财年Q3财报显示,截至2022年3月末,TOP TOY营收为1.11亿元,同比增长377.3%,但仅占公司总营收的1.1%,聊胜于无。

这很可能是因为名创优品对供应链产生了路径依赖,依然按传统标品的模式打造潮玩产品。据了解,目前TOP TOY 的IP中,仅有三成原创,其余七成为联名,并且联名的IP没有定价权。

按照行业经验来看,潮玩的产业链中,IP和设计的重要性明显高于渠道。以泡泡玛特为例,财报显示2021年泡泡玛特自有IP营收为25.87亿元,同比增长164%,占总营收的比重为57.6%。

总结而言,现阶段名创优品最大的问题,不光在于其传统零售业务陷入“开店怪圈”,更在于其没有找到切实的“第二条曲线”。

再加上作为消费品,名创优品很多产品都被曝出过质量问题。2020年11月,美股上市后的第12天,名创优品专门办了一场品质战略发布会,叶国富宣布个人出资一亿元来加强品质管控。

但结果似乎并不令人满意,在黑猫投诉平台上,名创优品相关投诉有1480条,其中质量相关问题是投诉“主力军”。

百国千店、两地上市,这些标签足以帮名创优品赚足“面子”,但是精细化管理、品质化建设才是一家企业得以长青的“里子”,在这点上名创优品还有很长的路要走。