债务压力巨大!“亏损王”正邦科技5亿商票逾期 下一个暴雷的猪企是哪家?

扫一扫

分享文章到微信

扫一扫

关注鹿财经网微信公众号

6月8日晚间,公告旗下11家主体发生商票逾期,合计未兑付金额超5亿元。此前,该公司已通过延期归还35亿闲置募资、终止部分募投项目结余36亿等方式,补充公司流动资金。

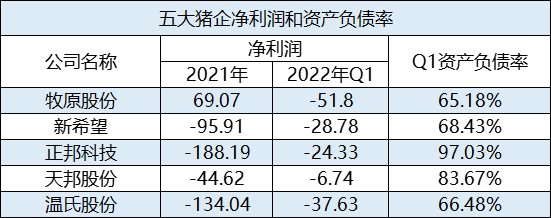

受猪价下行影响,头部上市猪企均陷入深度亏损中。其中,以188亿元的亏损金额,成为去年头部猪企中的“亏损王”。

深度亏损与举债扩张,令猪企偿债能力和流动性备受质疑。包括在内,头部猪企正面临一场现金流大考。

流动性风险早有征兆

根据公告,因收到猪周期影响,及子公司江西正邦养殖有限公司等,近期因流动资金紧张出现部分商票逾期未兑付的情形。其中,逾期5.1亿元。

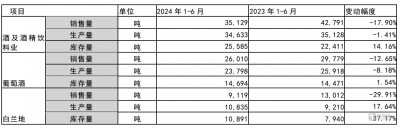

公告显示,截至6月8日,共有11家主体发生逾期,逾期未兑付余额合计达5.42亿元。

商票逾期情况,来源:公告

表示,公司将持续与债权人积极协商,妥善处理相关商票逾期未兑付事项。公司可能因上述逾期面临诉讼、仲裁等风险。

一季报显示,应付票据为10.78亿元,粗略估算,公司近一半应付票据出现问题。

事实上,早在4月30日,上海票据交易所披露票据承兑逾期余额已达1.02亿元。对此,公司财务总监王永红解释:“公司受当地疫情防控政策影响,已提前与持票人就兑付时间进行沟通,并在疫情管控解除后第一时间全部兑付完毕。”

此次自曝商票逾期,虽事发突然,但其流动性危机早已显现。

今年4月2日,公告称,公司拟延期归还两笔闲置募集资金,继续用于暂时补充流动资金。这两笔闲置资金分别为2019年公开发行可转换公司债券募集资金人民币11.02亿元、2020年非公开发行股票募集资金人民币24.40亿元,合计35.42亿元。

为何延期归还闲置资金?表示,这有利于降低公司的财务费用及资金成本,满足公司业务增长对流动资金的需求,提高公司资金使用效率。

不过评级机构大公国际认为,拟延期归还闲置资金继续用于补充流动资金,表明其目前流动资金紧张,对经营活动和信用水平可能产生一定影响。此前,该机构已将主体信用等级由AA下调为AA-。

此外,5月20又通过了《关于部分募集资金投资项目终止并将结余募集资金永久补充流动资金的议案》。

公告称,鉴于所属行业目前正处于寒冬,为做好资金储备,根据当前行业以及公司生产经营实际情况,拟终止部分区域新建产能,以保证经营现金流安全。鉴于2019年公开发行可转换公司债券8个募集资金投资项目、2020年非公开发行股票14个募集资金投资项目建设已处于停滞状态,拟终止上述项目,并将该募投项目结余资金36.18亿元永久补充流动资金,用于日常生产经营及业务发展,缓解公司资金流动性紧张的局面。

据悉,2019年拟通过发行可转债募集资金16亿元,其中14.15亿元拟用于8个生猪养殖项目建设,募集资金于2020年6月到账;2020年拟定增募集资金75亿元,其中28.19亿元拟用于14个生猪养殖项目建设,募集资金于2020年12月到账。

接连两份公告,都聚焦于补充流动资金,外界似乎已嗅到危险信号。

受商票逾期消息影响,6月9日开盘,低开5%。截至收盘,跌7.32%,报5.7元/股,股价距离年初高点已接近腰斩。

资产负债率高达97%,股权质押超87%

同日发布的还有5月份的生猪销售数据。与头部猪企不同的是,5月份“量价齐跌”:销售生猪74.97万头,环比下降18.39%,同比下降54.52%;销售收入7亿元,环比下降8.99%,同比下降80.83%。

对此,解释称:“主要是由于公司调减产能所致。”

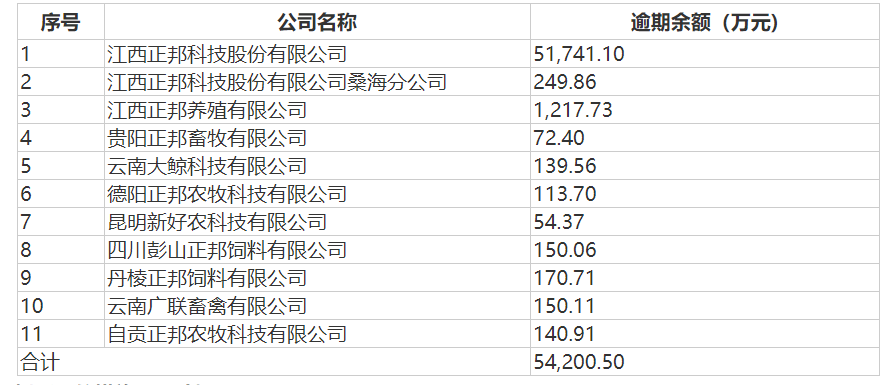

年报显示,去年实现营业收入476.7亿元,同比下降3.04%;归母净利润亏损188.19亿元,成头部猪企中的“亏损之王”。

除了受行业周期下行、猪价深度下跌影响外,的巨亏还与公司高杠杆扩张有关。

据2021年年报披露,2019-2020年公司通过自建、改造及租赁等方式大幅快速增加生猪产能,但受到国内市场生猪价格持续下降及疫情的影响,公司整体产能利用率较低,造成空置栏舍折旧等损失。

上文提到,2020年拟定增募集资金75亿元,其中28.19亿元拟用于14个生猪养殖项目建设。该定增项目于2021年1月28日完成,或为在猪价跳水前夕加的最大杠杆。

持续亏损和举债扩张,正考验着的现金流。

年报显示,正邦科技去年归属于上市公司股东的净资产为20.38亿元,同比减少91.23%,持有的货币资金余额为51.33亿元,同比减少60.65%,其中受限资金余额32.98亿元,同比增加147.61%,包括被冻结的银行存款2.06亿元;持有的有息负债(短期借款、一年内到期的非流动负债、长期借款、应付债券)余额为232.48亿元,同比增加23.80%。

净利润情况,来源:choice

今年一季度,情况并未有所好转。继去年巨亏188亿元后,今年一季度再亏24亿元;资产负债率由去年末的92.6%飙升至一季度末的97.03%。2021年和今年一季度,公司经营活动现金净流量分别净流出22亿元、13.6亿元。货币现金由2021年末的51亿元,下降至一季度末的31亿元。

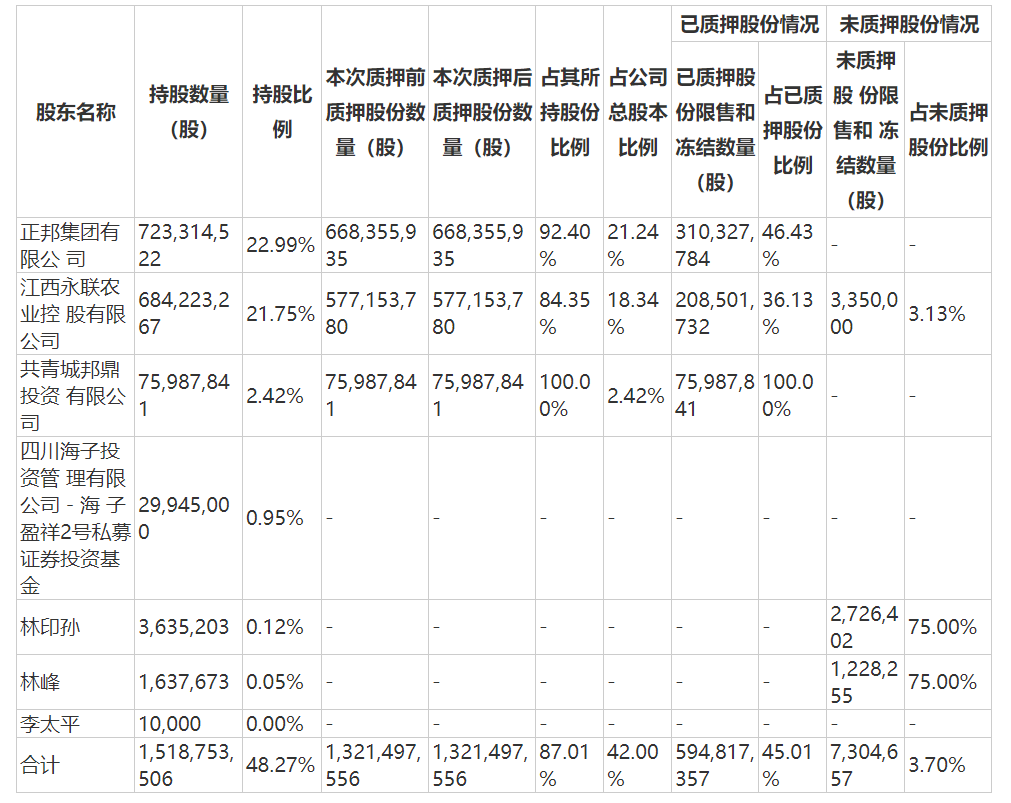

此外,钛媒体App注意到,的大股东存在股权质押比例过高问题。

公告显示,截至5月30日,公司控股股东正邦集团及江西永联、邦鼎投资等一致行动人合计持股数量15.19亿股,占公司总股本的48.27%,其中质押出去13.21亿股,占其所持股份比例高达87%。

大股东质押情况,来源:公告

其中,正邦集团未来一年内到期的质押股份累计数量为226,120,000股,占其所持公司股份的31.26%,占公司总股本的7.19%,对应融资余额为119,370.00万元。江西永联未来一年内到期的质押股份累计数量为239,318,097股,占其所持公司股份的34.98%,占公司总股本的7.61%,对应融资余额为170,997.50万元。邦鼎投资未来一年内到期的质押股份累计数量为75,987,841股,占其所持公司股份的100.00%,占公司总股本的2.42%,对应融资余额为76,490.00万元。

深交所曾在今年5月24日向发出年报问询函,要求其说明被冻结银行存款的原因、公司偿债能力、是否存在流动性风险等问题。截至目前,仍未对上述问题进行回复。

头部猪企面临现金流大考

值得注意的是,并非首个暴雷的猪企 。

去年12月,“猪茅”也曾曝出旗下9家公司商票逾期未兑付。当时解释原因为:部分供应商未及时发起付款申请、少数出票银行无法进行线上清算或线上清算不及时等,导致公司存在少量商票实际兑付日晚于到期日兑付的情况发生。

此外,还特别强调,公司生产经营与现金流情况一切正常。

然而,周期拐点迟迟未到,头部猪企全部陷入深度亏损。连去年净利润“一枝独秀”的也不能幸免。

投稿邮箱:lukejiwang@163.com 详情访问鹿财经网:http://www.lucaijing.com.cn