三年巨亏20亿 “AI四小龙”云从科技的上市之路又有新进展

扫一扫

分享文章到微信

扫一扫

关注鹿财经网微信公众号

“AI四小龙”云从科技的上市之路又有新进展。

4月6日晚间,证监会已同意云从科技集团股份有限公司(下称“云从科技”)科创板注册申请,距离登陆科创板仅一步之遥。 这意味着在经历上交所质疑、申请被中止审核和漫长等待后,云从科技将成为首位登陆A股的“AI四小龙”成员。

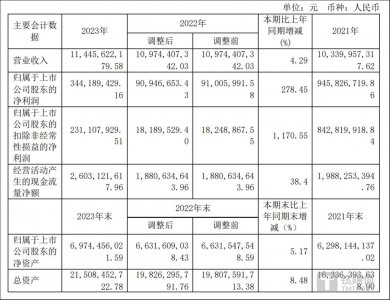

但是,AI行业的野蛮生长期已过。在营收高速增长的背面,是巨额的亏损泥潭。招股书显示,2019年~2021年,云从科技营收分别为8.07亿、7.55亿和10.76亿元,其中2021年同比增长高达42.6%;归母净利润分别为-6.40亿、-8.13亿和-6.32亿元,三年来亏损总额高达20.84亿元。

成立不到7年,云从科技已显疲态。巨额亏损下,扭亏为盈阻力重重;硬件业务越做越窄,拖累整体毛利率下行;过于依赖大客户,经营持续能力待考;研发愈加内卷,业绩不堪重负;业务高度重叠,护城河难言巩固。云从科技何以顺利走完IPO之路?

01 营收难比巨头,盈利能力待考

云从科技是“AI四小龙”中最后一只独角兽。

2015年,云从科技成立,时年34岁的周曦正式从科学家转变为创业者。6年时间内,云从科技累计融资超过30亿元;中国国新、广州产业投资基金、渤海产业投资基金等多家国有及政府基金均为其股东,是名副其实的“AI国家队”。

发展初期,云从科技便布局智慧金融领域,与四大行成立联合实验室,摸索银行智能化场景。目前,其已向400多个金融机构提供产品和技术服务,其中包括中国商业银行、中国建设银行等。

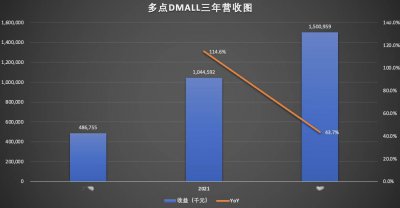

招股书显示,2019年~2021年,云从科技营收分别为8.07亿、7.55亿和10.76亿元。由于2020年营收基数较小,2021年同比增长高达42.6%。

根据公司管理层初步测算,2022年一季度营收约为1.77亿~2.02亿元,同比预计上升38.72%~58.31%,主要归因于新基建项目持续执行及人工智能解决方案项目增加。

与巨头相比,云从科技差距仍大。2019年~2021年,商汤科技总营收分别是30.27亿元、34.46亿元和47.00亿元,同期云从科技的体量不到其三分之一。2020年同受疫情影响,商汤科技取得13.84%的增长,而云从科技却同比下跌6.44%。此消彼长下,短时间内云从科技赶超无望。

更大的困境在于,云从科技至今未踏出亏损泥潭。招股书显示,2019年~2021年,云从科技归母净利润分别为-6.40亿、-8.13亿和-6.32亿元,三年来亏损总额高达20.84亿元。2022年一季度,公司预测亏损幅度将有所收窄。

「不二研究」发现,亏损严重已然成为“AI四小龙”的共性。2018年~2020年,旷视科技合计亏损127.3亿元;商汤科技合计亏损205.48亿元;2018年~2020年上半年,依图科技合计亏损61.02亿元。云从科技在其中亏损幅度最轻。

招股书中,云从科技表示计划将于2025年扭亏为盈。根据预测结果,2022年~2025年云从科技总营收将分别达到16.82亿元、25.01亿元、32.27亿元和40.11亿元,复合增长率为33.60%。

「不二研究」认为,以目前云从科技的盈利能力分析,扭转亏损局面说易行难。

从毛利率来看,云从科技在“AI四小龙”中排名倒数第一。招股书显示,2019年~2021年,云从科技毛利率分别为38.89%、43.21%和36.76%;2020年~2021年,可比上市公司综合平均毛利率分别为59.99%和55.94%,均大幅高于云从科技同期水平。

应收账款居高不下,同样会对盈利能力产生负面影响。近三年,云从科技应收账款居高不下,对应余额分别为3.08亿、5.23亿和4.20亿元。尤其2020年受疫情影响,应收账款占当年营收的近7成;其他年份应收账款也已接近当年营收的4成。

如果毛利率持续下滑、应收账款持续高企,云从科技的扭亏为盈计划很大概率将成水月镜花。AI赛道研发周期长、投入高,如何打破亏损魔咒,实现持续盈利,已经成为云从科技当前最大的挑战。

02 硬件毛利率低,业务越做越窄

作为“AI四小龙”之一,云从科技软硬件业务兼修。

招股书显示,云从科技主要产品包括人机协同操作系统和人工智能解决方案,其中人工智能解决方案居于主导地位。从行业属性上来看,人机协同操作系统属于平台领域,可理解为软件业务;人工智能解决方案则属于应用层,也即硬件业务。

招股书显示,2019年~2020年,人机协同操作系统收入分别为1.83亿、2.37亿和1.36亿元,占总营收比重分别为23.48%、31.50%和12.72%;人工智能解决方案收入分别为5.97亿、5.15亿和9.34亿元,占总营收比重分别为76.52%、68.50%和87.28%。

AI供应链特性使然,云从科技两项业务毛利率天差地别。根据招股书,2019年~2021年,人机协同操作系统毛利率分别为为 89.30% 、75.86%和 73.99%;人工智能解决方案毛利率为23.43%、28.19%和31.34%。

虽然硬件业务毛利率普遍偏低,但与同行竞对相比,云从科技的人工智能解决方案毛利率也处于低位。2021年财报数据显示,依图科技、寒武纪、旷视科技人工智能解决方案毛利率普遍在50%以上。硬件业务毛利率的低下,已成为云从科技主营业务毛利率排名倒一的“罪魁”。

「不二研究」认为,除此之外,云从科技的硬件业务还面临越做越窄的窘境。

由于云从科技所采用的 JDM模式(联合开发)受制于硬件厂商的合作,人工智能解决方案毛利率被拉低,从而拖累整体毛利率水平;同时,第三方软硬件产品并不属于核心技术,过多使用还将造成核心技术不稳定的风险。招股书显示,第三方软硬件产品收入占比分别为57.71%、42.32%、36.17%,依赖程度高企。

此种情形下,持续获取新的客户成为提高利润的破局之道。2018年~2020年,购买人工智能解决方案的客户数量分别为859、965和741个,总体有所下滑。

或许云从科技也意识到硬件业务对于整体经营状况提升有限,于是转而扶持毛利率较高的软件业务。不过软件业务多是一次消费,软件业务的增长也将相应地带动硬件业务,困境的摆脱绝非易事。

时至今日,云从科技已在智慧金融、智慧治理、智慧出行、智慧商业四大领域已逐步实现成熟落地应用,其中智慧金融和智慧治理是云从业务落地的主要构成。由于智能闸机、AI摄像头、金融柜员机等设备并未有太多差异化要求,方案的普及较为容易,因而云从科技在业务落地上颇具优势。

不过,云从科技正面临客户集中度升高的局面。招股书显示,2019年~2021年,前五大客户集中度分别为51.83%、27.92%和69.58%。过于依赖少量大客户,云从科技的未来可持续经营性恐面临考验。

以G端客户为主也存在着诸多问题。一方面,可能会导致云从科技议价能力相对较弱、回款周期长、应用场景较为有限;另一方面,庞大的商业消费市场可能会归入竞争对手麾下。

商业大环境挑战诸多、资本市场风云变幻,孰能在应用领域找到突破口,就能够穿越谷底。正如云从科技副总裁杨桦在2021年12月接受采访时表示,从“云端”落地才是AI的归宿。更好地寻求研发和商业化、硬件和软件之间的平衡,成为云从科技未来的必修课。

03 AI行业降温,云从何处去?

AI行业的投资热潮,已渐由狂热趋于理智。

随着技术普及、竞争加剧,AI行业的泡沫早已蔓延到技术层。然而由于短期回报率不佳和“实体清单”的打压,硬科技的资金正加速流向自动驾驶、机器人等高速发展的领域,AI经历断崖、走下神坛。这对于依赖融资的独角兽来说并不好过。

内忧外困下,行业内卷愈发激烈。互联网巨头及传统软硬件厂商早已入局,在人才、研发、资金和客户方面俱碾压独角兽;“AI四小龙”所能仰仗的或许只有落地经验和应用积累。

然而,目前AI企业之间的同质化竞争严重,尤其是“AI四小龙”之间业务交织重叠。从本质上来说,AI是一种底层技术,机会在于如何与各领域深度结合。「不二研究」认为,对于云从科技而言,找到差异化领域并深耕其中,将是其实现扭亏为盈以及构筑护城河的根本。

事实上,商汤科技、旷视科技、依图科技在错位竞争上走的更远。商汤科技向并购投资方向倾斜,努力扩大朋友圈;旷视科技侧重供应链物联网,寄望在细分赛道发力;依图科技定位技术要求更高、挑战更大的AI芯片,走软硬件结合的生态闭环路线;而云从科技仍然在安防与金融方向发力,此两者早已是AI应用落地的必争之地,独特性不足。

此外,研发费用的增长趋势已让云从科技不堪重负。招股书显示,2019年~2021年,云从科技的研发费用分别为4.54亿、5.78亿和5.34亿元,占总营收比重分别为56.25%、76.59%和49.67%。在竞争加剧、研发内卷的行业大势下,研发费用或还将持续增长。

通过增加研发投入,尽可能拓宽护城河仍是AI行业的普遍共识。而在商业化尚未完全落地的前提下,不断增加研发投入,云从科技注定短期内难以改变亏损现状。

高额的股权激励也给业绩带来不小的压力。2019年~2021年,云从科技分别确认股份支付费用2.31亿、1.90亿和1.77亿元。

此外,销售费用率也在摊薄净利润。2019年~2021年,云从科技的销售费用率分别为28.29%、36.28%和26.05%,高于可比上市公司的平均水平。

投稿邮箱:lukejiwang@163.com 详情访问鹿财经网:http://www.lucaijing.com.cn