32亿元中票兑付方案或生变 资金紧张的泛海控股靠什么解困?

2020-09-15 20:21:25来源:GPLP犀牛财经编辑:居小桃

扫一扫

分享文章到微信

扫一扫

关注鹿财经网微信公众号

原标题:32亿元中票兑付方案或生变 资金紧张的泛海控股靠什么解困?

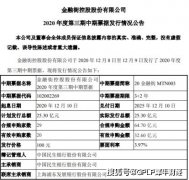

9月10日,据彭博社消息,泛海控股(000046.SZ)与投资人沟通,希望对将于10月到期的中票“15泛海MTN001”仅兑付10%,将其余未兑付部分置换成新券,置换新券期限为2年期或“1+1年期”(附回售权),票息调高至7.5%。

公开资料显示,10月到期中票的票面利率为6.9%,发行规模为32亿元,期限5年。自2015年10月14日起息,将于2020年10月14日付息。

据2019年报,2019年泛海控股融资约83.39亿元,平均融资成本为8.64%。

来源:2019年报

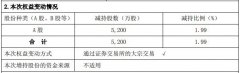

值得注意的是,8月31日,泛海控股发布公告称,将以42.29亿元的总价格,向张江集团、张江高科等22家投资者转让民生证券共31.07亿股股份,约占民生证券目前总股本的27.12%。本次股份转让完成后,泛海控股对民生证券持股比例将由71.64%降至44.52%,仍为控股股东。

转让民生证券27%股权似乎坐实了泛海控股的资金紧张,仅偿付10%将于10月到期的中期票据的消息或许预示着泛海控股资金流更加短缺的现状。

此外,2020年内,泛海控股还需兑付包括4亿美元债、40亿元私募债、32亿元中票等在内的公开市场债务。

投稿邮箱:lukejiwang@163.com 详情访问鹿财经网:http://www.lucaijing.com.cn

相关推荐