华润置地中期毛利率创新低!有息负债大增22% 分拆物业上市能带来多大的发展

2020-09-04 17:57:27来源:搜狐财经编辑:居小桃

扫一扫

分享文章到微信

扫一扫

关注鹿财经网微信公众号

原标题:华润置地中期毛利率创新低!有息负债大增22% 分拆物业上市能带来多大的发展空间

疫情这半年,房企活的怎么样?

这或许是最困难的半年。售楼处关闭、工地停工……不少房企2-3月录得“最惨”销售额;

这或许也是分化加剧的半年。面对困难,一些房企推出了五花八门的促销策略,试图“以价换量”;

他们能否现金回笼;他们能否降低负债;他们能否完成年初制定的目标……

我们深入“阅卷”房企中报:谁在美颜?谁在裸泳?

相较于较其他国字头房企而言,华润置地在2020年上半年的业绩表现欠韧劲、显焦虑。

据8月26日华润置地披露的2020年半年度报告,上半年其录得营业收入448.69亿元,同比下降2.14%;利润总额193.29亿元,同比下降14.15%;净利润132.35亿元,同比下降9.5%;归属于母公司所有者净利润115.42亿元,同比下降9.3%。

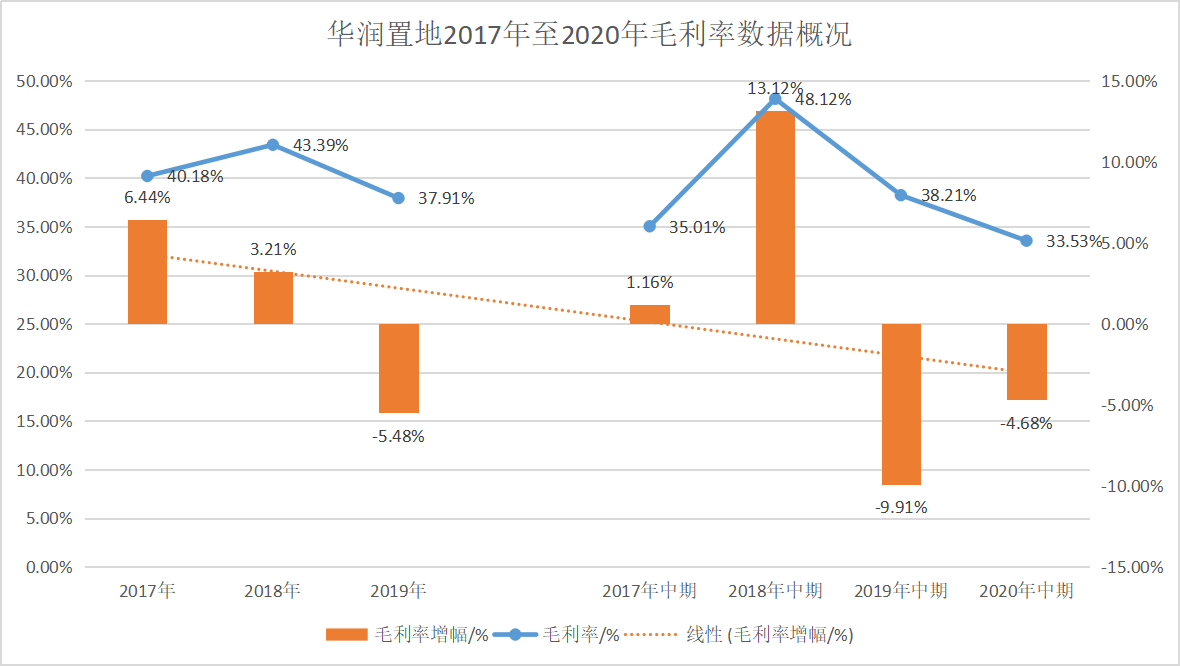

同期,华润置地毛利仅为150.46亿元,同比下降14.12%;毛利率33.53%,同比下降4.68%,为近三年来新低。

上半年,华润置地录得合约销售额1108亿元,同比减少6.7%,仅完成年初定下的全年目标2620亿元的42%。而去年同期,这一目标完成率为48%。

地产业务增长缓慢之际,华润置地开始探索新的可能性。中期业绩发布的几分钟后,华润置地再发一则公告称,拟分拆物业管理及商业运营服务业务在港交所独立上市的公告。

拟分拆物管业务独立上市,能让华润置地恢复增长活力吗?

归母净利润同比下降9.3%

与大多数房企命运相同,华润置地的2020年上半年业绩或多或少的受到了疫情的影响。投资物业及管理板块便是受损最为严重的部分,上半年租金收入仅为49.9亿元,同比下降12.5%。

其中,上半年话华润置地购物中心租金收入39.1亿元,同比下降8.9%。出租率93.9%同比下降0.9个百分点;写字楼收入按年增长5.8%至7.3亿元,出租率73.7%同比上升1.8个百分点;酒店营业收入同比下降51%至3.5亿元,平均入住率仅为32%,同比下降37个百分点。

同期,华润置地投资物业公允价值增值金额仅为45亿元,较去年同期的63亿元下降28.57%。受此影响,华润置地上半年的归母净利润115.4亿元,同比下降9.3%。

在8月26日举行的中期业绩会上,华润置地首席财务官郭世清曾对此解释称,随着疫情好转,投资物业评估增值回归正常之后,2020年全年华润置地的利润额将有望上涨。

半年报披露的数据也显示,扣除投资物业评估增值后,上半年华润置地的核心股东应占溢利为83.7亿元,同比增长3.2%。

“截至2020年6月底,集团对旗下61个购物中心、超过5000家品牌,合计减免租金7亿元。”华润置地还在半年报中称,若加上期内免租的7亿元,则上半年华润置地购物中心租金收入同比增长7.4%。

虽然上半年投资物业板块表现不佳,但华润置地高级副总裁喻霖康预计2020年投资物业的收入在120亿元左右,从2021年开始可恢复15%以上的年复合增速。

销售额同比下降6.7%

纵使预期乐观,华润置地也还需直面上半年“毛利率为近三年来最低”的事实。

半年报披露的数据显示,上半年华润置地综合毛利率为33.5%,较2019年同期的38.2%下降4.68个百分点。其中,开发物业毛利率由2019年同期的36%下降为31.1%。

历年数据则显示,2017年至2019年华润置地综合毛利率分别为40.18%、43.39%、37.91%,期间增幅分别为6.44%、3.21% 、-5.48%。

图片来源:搜狐财经

归母净利润和综合毛利率下降之外,受推货占全年比重较低的影响,华润置地上半年销售额同比下降6.7%至1108亿元。

作为最早一批赴港上市的房企,华润置地成立于1994年,仅两年之后就成功登陆港交所。

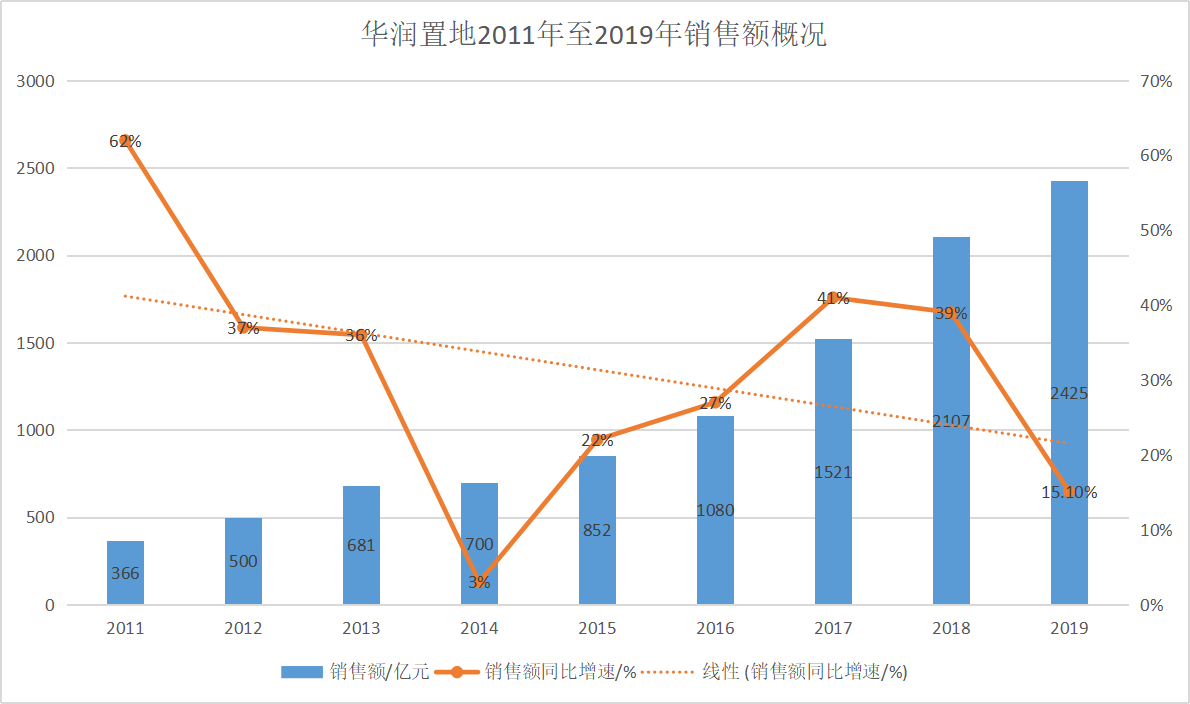

2006年至2009年,华润置地进入快速增长阶段,销售额复合年增长率达64.51%,2019年以249亿元销售额一举冲进房地产销售前十名,位列第七。

2010年,受到一二线城市楼市调控的影响,华润置地销售额较2009年下降9%至226亿,行业排名也由第7位降至第15位,是华润置地自2009年至今最低的排名。

2011年,调整战略转向三四线城市的华润置地销售额大幅回升62%至366亿元,行业排名重回前十,位列第九。

但遗憾的是,华润置地没能赶上时代发展的列车。2013年以碧桂园和恒大为代表的全区域布局房企,借助市场更新的红利,销售额首破千亿。而此时,华润置地的销售额仅为618亿元。

图片来源:搜狐财经

2014年之后,华润置地虽销售额持续增长但增幅放缓,到2016年才跻身千亿大军,排名也一直在行业第八第九名之间徘徊,至今也再未进入过行业前七。

2019年全年,华润置地实现销售额2425亿元,在克而瑞研究中心发布的《2019年中国房地产企业销售排行榜》中排名第十位。

有息负债总额增长22.27%

业务增长颓势明显之外,虽然贵为“TOP3”央企,但还是能从扩大的有息负债规模中感受到华润置地或多或少的“资金压力”。

半年报显示,截至6月30日,华润置地有息负债合计达到1645亿元的新高,较2019年末的1345.4亿元一口气增长了22.27%。

同期,华润置地的净负债率较2019年年末的30.3%提高15.6个百分点,达到了45.9%。

值得注意的是,有息负债的增长,并没有为华润置地的上半年带来规模扩张。上半年华润置地拿地步伐放缓,土地投资明显下滑。

半年报显示,上半年华润置地新获取项目30个,新增土储计容面积495.1万平方米,总地价588.8亿元,截至2020年6月30日,总土地储备达7109万平方米。

而2019年同期,华润置地以总地价820.6亿元增持了39宗土地;2019年全年,华润置地获取82 个项目,土地合同总地价1424亿元。

再往前回溯,2018年其拿地103宗,总地价1513.5亿元;2017年,其全年拿地金额更是同比增长66%至1044.7亿元,增持了64宗土地。

同时,华润置地增加的有息负债也没有体现在现金流的增长上。截止6月30日,华润置地现金及银行结存约为609亿元,较2019年末下降了4.4%。

此外,半年报还显示,自下半年开始,华润约有25%的有息负债将于一年內到期,对应金额约414亿元。

2019年物业对母公司业绩贡献3.9%

如何摆脱困境?华润置业作出的决定是分拆物业上市。

“公司认为应搭建一个完整的、具有华润置地特色的物业管理和商业管理的轻资产管理平台,并依托华润置地现有的业务优势,做大做强轻资产管理平台,一方面提高重资产的价值创造,另一方面也能成为华润置地新的利润增亮点。” 华润置地执行董事兼总裁李欣,在8月26日的业绩会上如此说道。

公开报道显示,最早在2018年3月,时任华润置地董事局副主席的唐勇就曾表示,物业公司分拆上市的机会确实存在,从2017年开始华润置地就对物业公司的管理架构进行了调整,并重新确定物业公司的战略目标。

2020年2月,华润置地便启动1-2年内分拆物业管理业务赴港上市的相关工作,上市主体为华润物业科技,将以2020年净利润达到7亿元来完成利润筹划及拆分上市方式方案。

华润物业科技官网发布的信息显示,其成立于2017年8月,定位为“平台型泛社区经济服务商”,重点布局品质物业业务、资产托管业务、智慧物联业务、平台创新业务四大板块,业态涵盖住宅、商业、写字楼、大型公建等。

截至2018年底,华润物业科技在全国范围内的管理物业项目达700余个,总在管物业面积超过1.35亿平方米,分布在北京、上海、深圳、成都、沈阳等70余个城市,下设11家中心城市公司。

那么,分拆物业上市,真能成为华润置地新的利润增长点吗?

根据半年报披露的数据,截至6月30日,华润置地管理面积规模达1.12亿平米,较2019年底增长5.4%。其中,住宅物业管理面积0.98亿平米,商业物业管理面0.14亿平米。

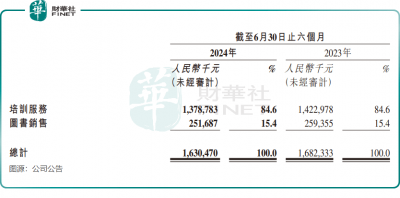

上半年,华润置地物业管理板块收入27.2亿元,同比增长9.1%。其中,住宅物业管理16.8亿元,同比增长9.3%;商业物业管理收入10.4亿元,同比增长8.9%。

历年财报则显示,2018年华润置地物业在管面积超过1亿㎡,实现营收41亿元, 同比增长18%。2019年该板块营收57.8亿元,同比增长31.5%。

2018年、2019年华润置地营收分别是1211.9亿元和1477.36亿元,华润物业部分的营收占比分别为3.38%和3.91。虽然占比在上升,但华润物业对华润置地的业绩贡献力有限。

“这是一个基于战略引领下的、水到渠成的考虑,而不是一个一定要赶什么风口,蹭什么热度去做的工作。”不过,李欣并未在业绩会上透露拆分物业上市的具体时间表。

拆分物业能否带来新增长还需观察,悬念或许仍将留到最后一刻。对于26岁的华润置地来说,当前要面对的难题是,还能否在2020年甚至以后的每一年中守住TOP10地位。

投稿邮箱:lukejiwang@163.com 详情访问鹿财经网:http://www.lucaijing.com.cn

相关推荐