原标题:左晖坚持此时赴美上市 没有盈利的贝壳能讲好故事吗?

将链家装进来,左晖带着贝壳赴美上市了!

7月24日晚间,贝壳正式向美国证券交易委员会(SEC)提交招股书,拟在纽交所挂牌上市,股票代码为“BEKE”。

据招股书,贝壳此次赴美IPO,计划募资不超过30亿美元,承销商包括高盛、摩根士丹利、华兴资本等,若上市进程顺利,有望成年度最大的中国企业赴美IPO项目。

从一次次的传言、猜想到这次终于坐实。

GPLP犀牛财经翻阅贝壳的招股书,在招股书中,附加了一封左晖致股东的一封信。在信中,左晖解释:“为什么还是按原计划启动IPO进程而不是推迟一段时间,某种程度上也反映了我们这个团队的特质:我们寻求对内归因,尽量降低环境的干扰因子。我们更认为一个成功的IPO取决于公司的价值而非其他。”

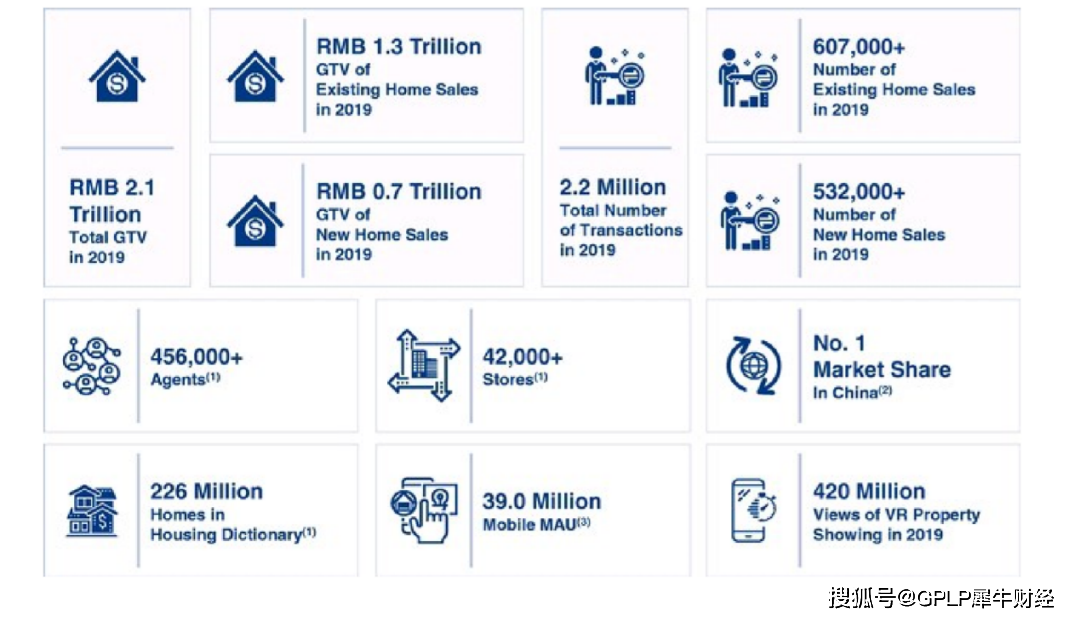

来源:贝壳招股书

显然,左晖对贝壳很自信。不过美国投资者是否认可呢?

早有上市准备

贝壳的上市,装载着的是链家转型和上市的梦!

根据招股书,贝壳旗下主要包括两大平台:链家和贝壳找房。链家是2002年成立的,距今发展了18年,贝壳找房是在链家18年基础之上发展而来的,距今也就2年之久。

左晖曾经说过,按照链家现有模式发展下去,迅速占领市场只是时间问题。但不管是在基础设施建设方面,还是在对C端服务上,链家一定会碰到增长瓶颈,甚至可能在行业混乱的恶性竞争中受伤。

因此,2018年4月,贝壳找房从链家网脱胎而出,主体公司为天津小屋信息科技有限公司,实际控制人为左晖。贝壳找房着力于连接B端第三方经纪中介和C端用户的平台业务,以实现数字化和线上化转型。

市场上有传言,贝壳的赴美上市或许跟链家在2016融资时的对赌协议有关。

据相关报道,2016年4月链家进行B轮融资时,左晖曾与投资人签订对赌协议,链家需要在5年内完成IPO。否则投资人有权在任何时间按8%的单利率进行回购。

因此,2019年时,贝壳找房就在为链家系的上市做准备。

据天眼查显示,2019年3月,链家发生股权变动,腾讯、百度、高瓴、万科等22家投资人从链家撤出投资,公司注册资本由2054.02万元缩减33.99%至1355.82万元,企业管理层也发生相应变化。

部分股东变动 来源:天眼查

当时贝壳找房回应,本次减资目的在于企业发展所需,原投资方在链家的股份将通过协议镜像平移到贝壳找房。

而市场得解读称,贝壳找房将替代链家,承担登陆资本市场的重任。

而后,根据投中网得数据,2019年7月18日,贝壳找房完成D轮融资12.00亿美元,腾讯领投,高瓴、华兴等跟投;2019年11月1日,贝壳找房完成D+轮融资15.00亿美元,软银领投,高瓴、腾讯、红杉等跟投。投后估值达140亿美元。

既是运动员又是裁判

在招股书左晖致股东的信中,左晖认为,中国的房屋交易和服务行业仍处于“前工业化”阶段,拥有足够的空间和机会通过互联网和大数据进行转型。

所谓的“前工业化”就是行业缺乏基本的规范和标准,支持行业发展的基础设施完全不具备,从业人员行为不规范且大量流失,消费者怨声载道。

而根据左晖的设想,贝壳找房就是为了解决这些问题而诞生的。与链家的重资产化不同,贝壳找房的属性是轻资产,更容易讲出故事。

贝壳的主要业务是存量房交易、新房交易、其他新兴业务,主要的收入来源是住房交易和服务的费用和佣金。

从贝壳的招股书来看,其业务模型,即“数据与技术驱动的线上运营网络”和“以社区为中心的线下门店网络”两张网。

根据左晖的野心和梦想,贝壳找房有望建成中国最大的互联网房产平台,链家则成为贝壳找房平台中最大的自营品牌,通吃线上线下。

这种“即当运动员,又干裁判”的想法,意味着让中小品牌房产经纪交出房产信息、客户信息,还要上交服务费,必然引起行业内竞争对手的强烈抵制。

相关业内人士曾表示,这种即是运动员又是裁判的方式,在操作运行中,免不了贝壳会把最好的资源优先给自己的新儿子——链家和德佑来做。而如果让其他的入驻中介来做,贝壳自身只能赚一点平台费而已。

于是,2018年6月,贝壳找房上线的3个月后,58同城(WUBA.NYSE)就联合中原地产、我爱我家(000560.SZ)、21世纪不动产等多个房地产经济商,召开了“真房源”誓师大会,与“百分百真房源”的贝壳较量,共同抗击贝壳。

贝壳的“痛点”——“亏损”

虽然有“反壳联盟”的对抗,但是贝壳依旧在做。从做的结果来看,取得了一些成绩。

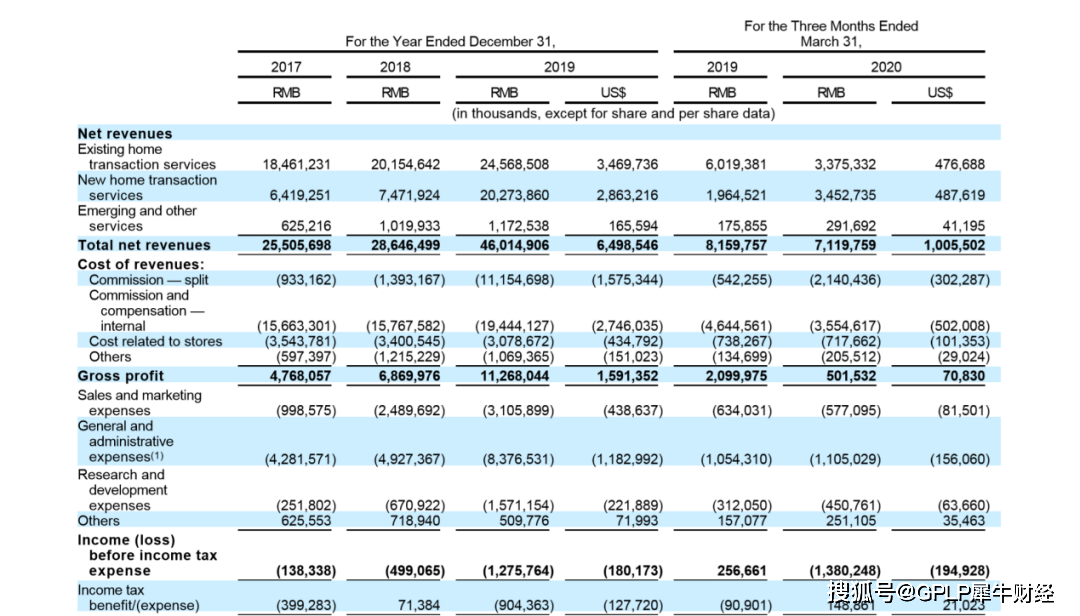

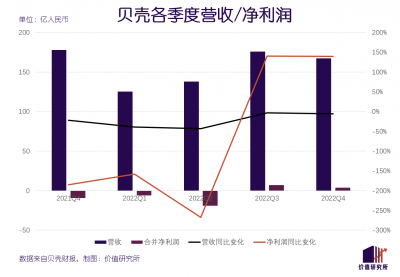

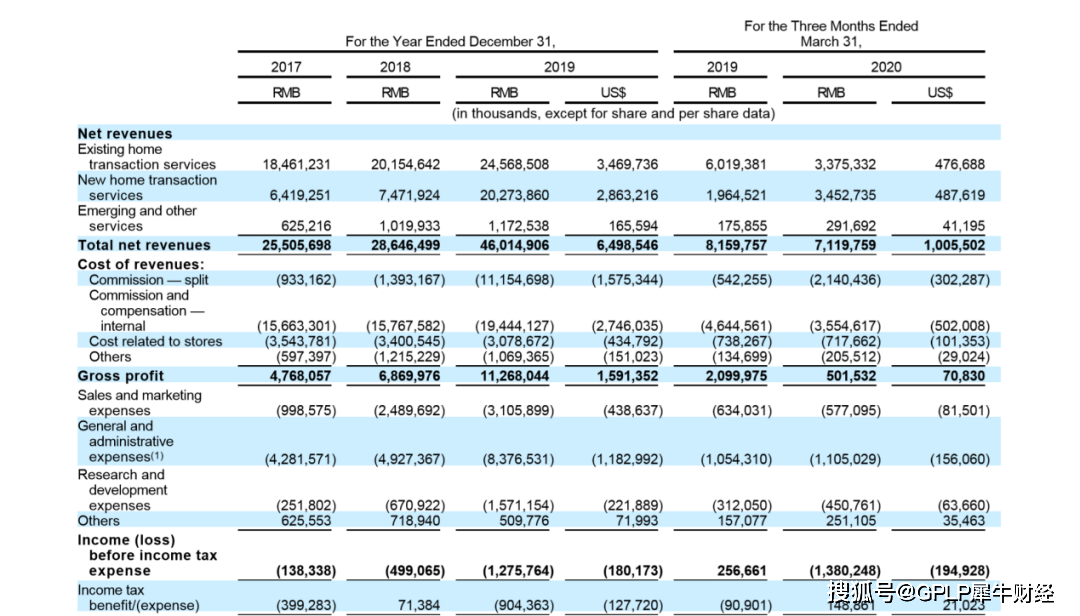

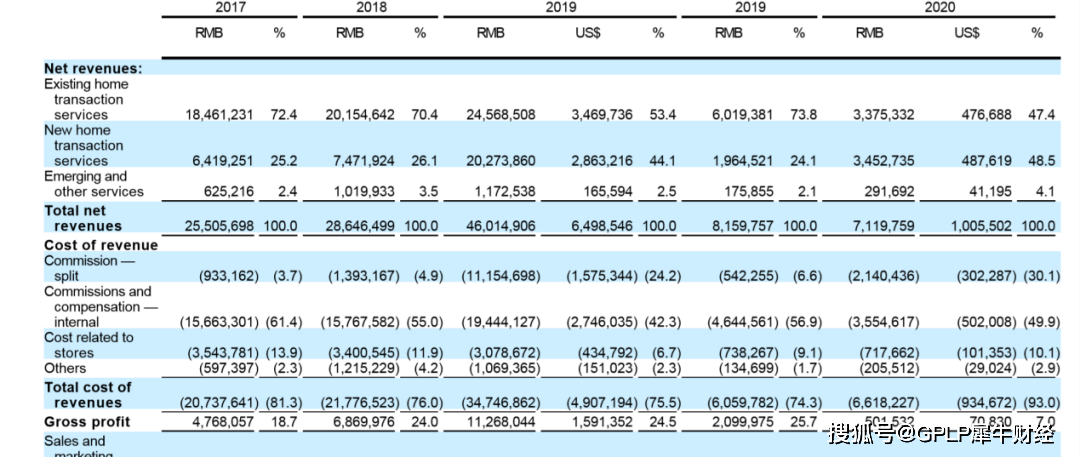

据贝壳招股书,2017-2019年,贝壳的总收入分别为255.06亿元、286.47亿元、460.15亿元,2020年一季度总收入为81.60亿元。

来源:贝壳招股书

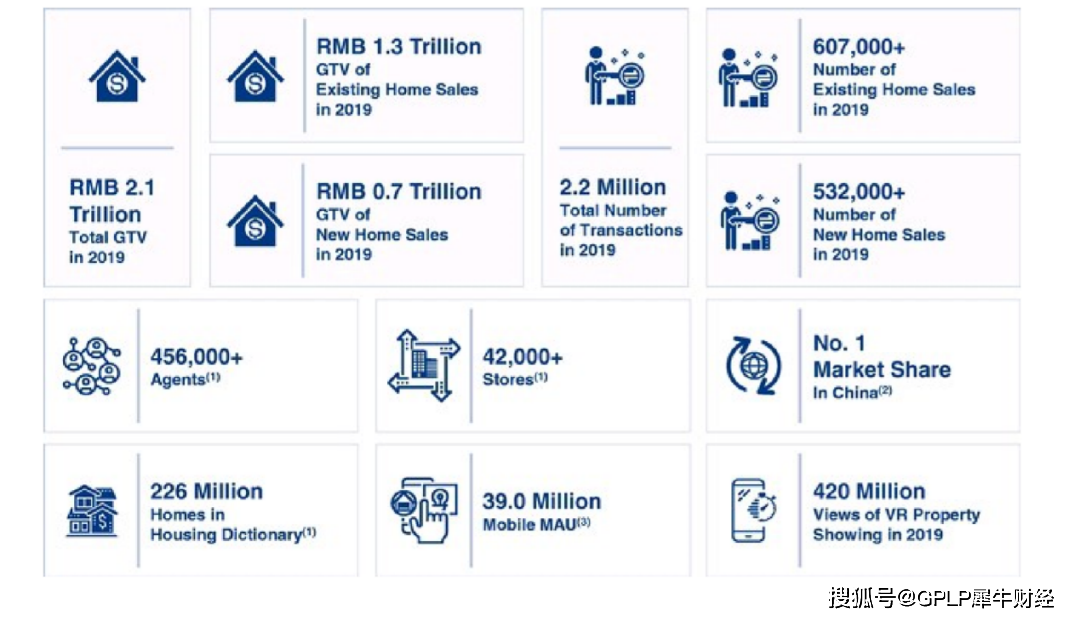

另一组数据显示,2019年全年贝壳的平台房产及租赁交易总额(GTV)高达约2.13万亿元,同比增幅84.5%,其中存量房交易部分12974亿元,新房交易部分7476亿元。截至2020年6月30日,贝壳找房平台上已有超过4.2万家商店和45.6万名代理商。

来源:贝壳招股书

虽然,贝壳2年的发展取得一定的成绩,但是,它的痛点依旧很明显——“亏损”。

由于贝壳找房和链家在招股书中是绑在一起,没有进行详分,但是把二者合在一起来看,整体也是很不理想。

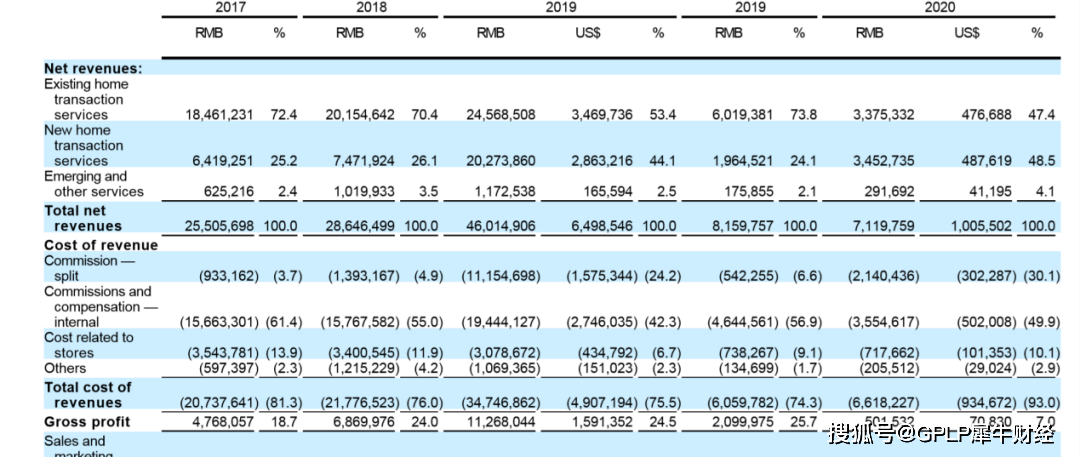

据招股书,2017-2019年,贝壳实现的毛利润分别为47.68亿元、68.70亿元、112.68亿元,对应的毛利率分别为18.7%、24.0%、24.5%;2020年一季度的毛利润为5.02亿元,与2019年同期20.99亿元相比下降76.08%,毛利率更是从25.7%降至7.0%。

来源:贝壳招股书

此外2017-2019年,贝壳连续三年亏损。2017-2019年的净亏损额分别为5.376亿元、4.277亿元、21.801亿元,对应的净亏损率分别为2.1%、1.5%、4.7%。2020年一季度净亏损额为12.31亿元,净亏损率达到17.3%。三年多的时间里亏损累计亏损了43.76亿元。

针对,2020年一季度亏损率大幅上涨,贝壳在招股书中解释,主要是受疫情影响,企业办公室及线下门店都无法投入使用,贝壳找房平台上的中介机构经营也遇到巨大阻碍。

此外,招股书还表明,预计未来会继续产生大量成本和支出以进一步拓展业务。这意味着,短期内,贝壳大概率还将持续亏损。

而贝壳亏损的原因很大程度上更其成本构成有关。

据招股书,贝壳的成本主要分为三部分,其中占比最大的为佣金及内部报酬费, 具体就是向协助完成交易的其他机构及渠道支付的佣金,以及向中介及销售人员支付的交易提成。

第二大块为佣金分割,具体就是对协助完成交易的机构和销售渠道,贝壳将会向它们支付收入的总佣金中的一部分。

据招股书,2017-2019年,贝壳所支付的佣金及内部报酬费分别为156.63亿元、157.68亿元、194.44亿元,在不断地增长。

而这也就意味着,随着贝壳的业务不断扩大增长,而相应地佣金及内部报酬费也会增长,成本也会不断增长。很大程度上越扩张发展越亏损,除非找的新的平衡点。

所以综合来看,贝壳虽然总交易额巨大,营收也较好,但是赚的也只是一部分佣金,面对庞大的成本支出时,盈利就要大打折扣。

从抢先贝壳赴美上市的房多多(DUO.NASDAQ)来看,股价整体一直是波澜不惊,除了美东时间2020年6月9日的那次偶然。而后来者贝壳,能否讲好故事打动美国投资者呢?