领地集团“背水一战”赴港IPO:净利率低于行业均值 偿债压力大

扫一扫

分享文章到微信

扫一扫

关注鹿财经网微信公众号

净利率低于行业均值,2018年业绩下滑

当前“房住不炒”的政策基调下,很多房企迅猛扩张的势头不再,万科也喊出了“活下去”的口号。

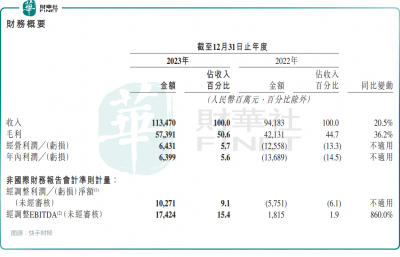

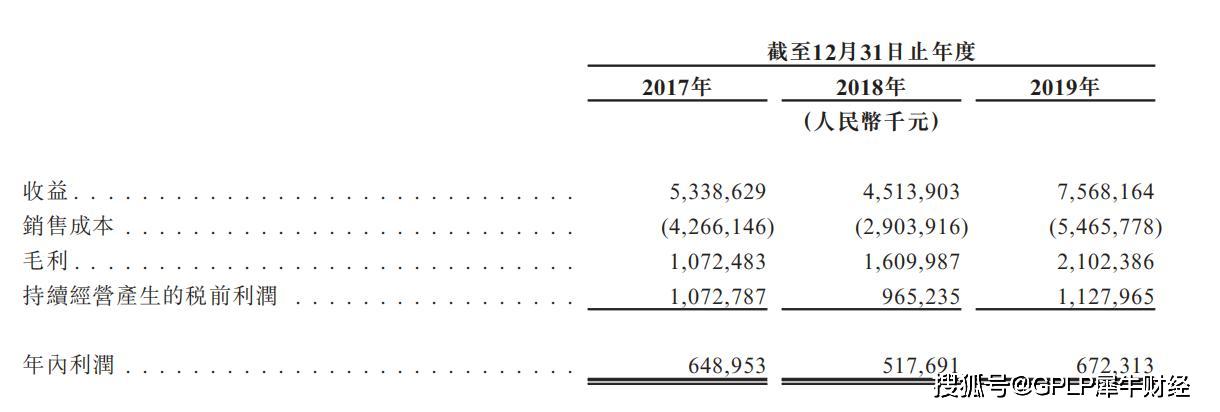

而领地集团的业绩表现不甚良好,甚至有下滑的趋势。据招股书,2017-2019年,领地集团的收益分别为53.39亿元、45.14亿元、75.68亿元,年内利润分别为6.49亿元、5.18亿元、6.72亿元,无论是营收还是净利都在2018年明显下滑。

同时,领地集团的毛利率也处于震荡之中,2017-2019年,毛利率分别为20.1%、35.7%、27.8%;净利率逐年下降,分别为12.2%、11.5%、8.9%;总资产回报率分别为4.0%、1.8%、1.6%。

根据亿翰智库数据,2019年我国房企平均净利润率由2018年的16.73%下滑至16.39%,领地集团8.9%净利率与行业均值相比,简直是“少得可怜”。

领地集团称,毛利率波动主要是由于个别不同的项目毛利不同,且项目销售尾声阶段所剩物业位置吸引力不足而价格较低,而净利率的下降是因为正在开发过程中的项目增多,而并未交付收回资金。

短期负债高企,面临流动性风险

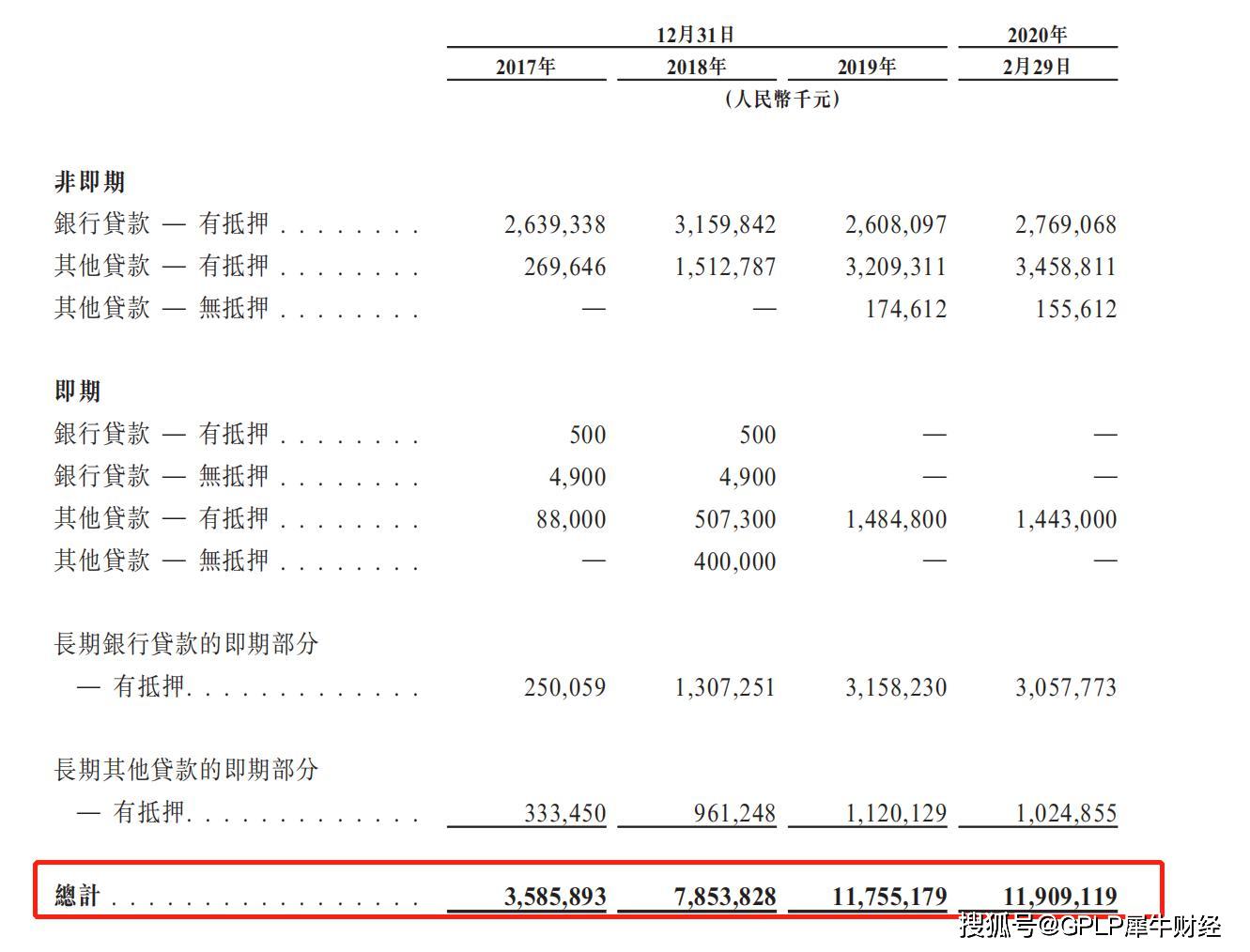

据招股书,业绩下滑远不是领地集团最严峻的问题,如何偿债才是燃眉之急。

截至2020年2月底,领地集团账上有高达119.09亿元负债,净负债率从2017的60%蹿升至2019年的140%,债务总额从2017年的35.86亿元升至2019年的117.55亿元,增长了3倍之多。

领地集团高额的负债中,大多数都是短期负债。为缓解流动性紧缺,领地集团进行了大量借贷。

2017-2019年连续3年,领地集团的经营性现金流和投资性现金流净额皆为负值,2019年末现金及现金等价物只有13.82亿元,而应偿的一年期到期借款为57.63亿元,现金等价物甚至不不能覆盖当年到期的短期负债。

同时,领地集团的流动比率长期维持低位且逐步下降,2017-2019年分别为1.3倍、1.3倍和1.2倍,净资产负债比却从2017年的0.6倍攀升至2019年的1.4倍。

招股书中,领地集团也提到了面临的流动性风险。迫在眉睫的偿债压力或许是领地集团在房地产市场并不火热的形势下仍选择赴港上市的重要原因。

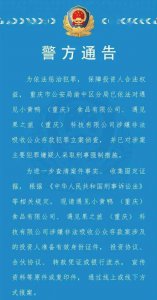

旗下多家公司违规行为频发被处罚

领地集团旗下多家公司因不合规而遭处罚,能否达到上市的合规性要求还是未知数。

据招股书,2017-2019年,领地集团的不合规事件主要有三类:未取得建设工程许可证而率先动工、广告投放不当和未能做出足够的社会保险和住房公积金公款。其中18家公司因建设工程许可证相关问题被罚款580万元;3家公司因广告投放不当被罚款30万元;另有若干附属公司因社保和公积金违规而被罚款4110万。

但更为严重的涉嫌违规售房等问题,领地集团却未在招股书中说明。根据成都市成华区住房建设与交通运输局2019年7月发布的文件,领地集团旗下公司成都领地泛太房地产开发有限公司、成都睿恒房地产营销策划有限公司在项目销售过程中,对售楼处现场管理不善,且未按照成都市有关规定公示披露相关信息,在相关部门检查指出问题后仍然不整改落实。

如此之多的不合规事件势必会影响资本市场对于领地集团的信任,也会让其IPO之路充满变数。

投稿邮箱:lukejiwang@163.com 详情访问鹿财经网:http://www.lucaijing.com.cn