东鹏饮料携东鹏特饮冲击IPO的背后:产品结构单一 偿债能力低于同行

扫一扫

分享文章到微信

扫一扫

关注鹿财经网微信公众号

4月24日,东鹏饮料(集团)股份有限公司(下称“东鹏饮料”)在证监会官网披露了首次公开发行股票招股说明书。东鹏饮料本次拟发行股票数量不超过4001万股,占发行后总股本的比例不低于10%,拟募集资金投资额14.93亿元,主要投向“生产基地建设”“营销网路升级及品牌推广”“信息化升级建设”“研发中心建设”及“总部大楼建设”。

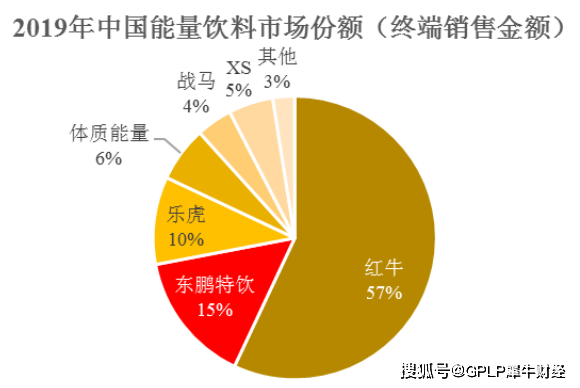

东鹏饮料主要产品包括东鹏特饮、由柑柠檬茶、陈皮特饮、包装饮用水等,其中东鹏特饮是主导产品,目前,东鹏特饮在中国能量饮料市场占有率排名第二。东鹏饮料已形成广东、安徽、广西等辐射全国主要地区的生产基地,共有1000余家经销商,销售网络覆盖全国近100万家终端门店。

据欧睿国际于2019年12月发布的《Energy Drinks in China》,按照非现场消费渠道终端销售金额口径计算,东鹏特饮在国内能量饮料占据的市场份额为15%,仅为红牛的约四分之一(57%)。

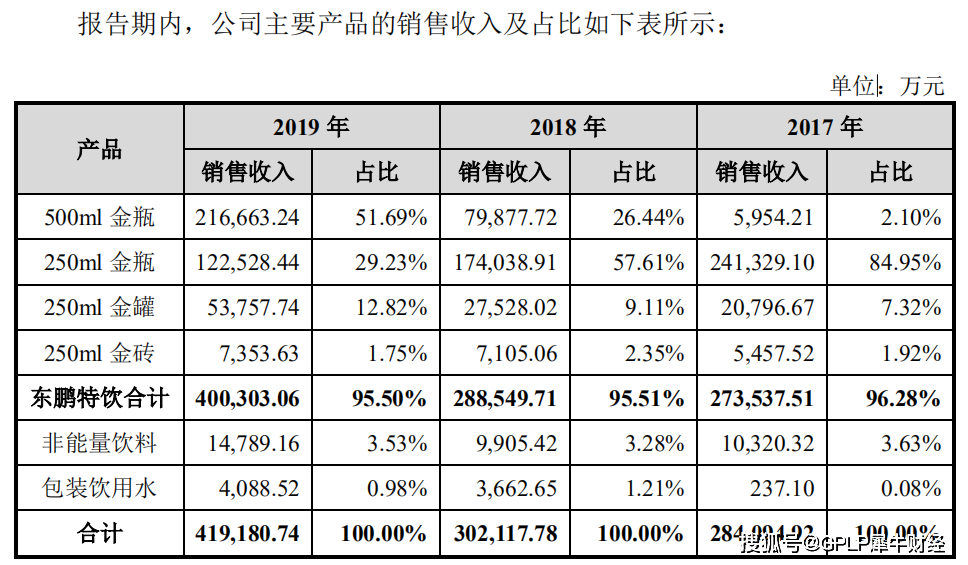

对此,东鹏饮料表示,虽然近年来陆续推出由柑柠檬茶等其他系列产品,但整体销售规模相对较小,短期仍存在产品结构相对单一的风险,如果能量饮料行业市场环境出现恶化,可能对经营业绩产生不利影响。

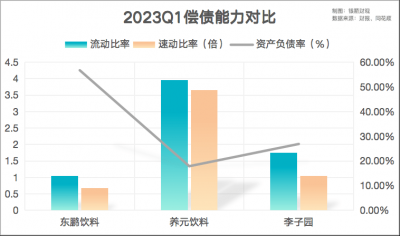

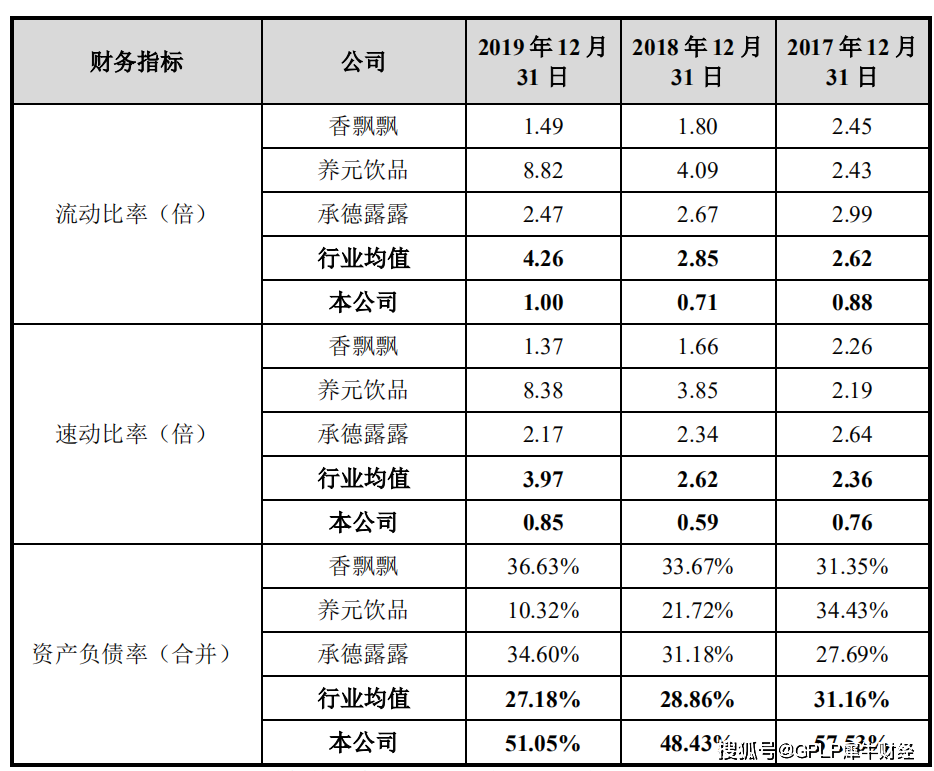

偿债能力弱于同行

东鹏饮料的偿债能力也弱于同行业可比上市公司。据招股书,2017-2019年,东鹏饮料的资产负债率分别为57.53%、48.43%、51.05%,与同行上市公司香飘飘(603711.SH)、承德露露(000848.SZ)和养元饮品(603156.SH)相比,高于同行接近一倍。另外,东鹏饮料的流动比率分别为0.88倍、0.71倍、1倍,也在同行业可比上市公司中属于垫底;东鹏饮料的速动比率分别为0.76倍、0.59倍、0.85倍,在同行业可比上市公司中仍是最低。

东鹏饮料称,一方面该公司尚未上市,与上市公司相比资金实力相对较弱;另一方面正处于生产基地布局及产能提升的发展阶段,对固定资产、在建工程等非流动资产的投入较多,因此账面货币资金相对较少,同时增加了短期借款、应付工程款和长期借款等负债规模。

投稿邮箱:lukejiwang@163.com 详情访问鹿财经网:http://www.lucaijing.com.cn