绿地拟发行180亿元公司债背后:短债近千亿 拿地面积位居房企第2位

扫一扫

分享文章到微信

扫一扫

关注鹿财经网微信公众号

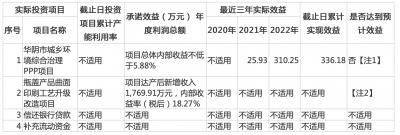

中新经纬客户端2月29日电(薛宇飞)上交所2月27日发布的信息显示,绿地控股集团有限公司(以下简称“绿地集团”)2020年公开发行公司债券的项目状态更新为“已受理”,拟发行金额180亿元。此次债券募集到的资金,将用于偿还绿地集团2020年底及2021年年初到期的4笔公司债。

数据显示,截至2019年9月末,绿地集团有息债务接近3000亿元,其中一年内到期的有息债务达958.91亿元,占有息负债总额32.04%,绿地集团在募集说明书中称,公司存在短期偿债压力较大的风险。而另一方面,绿地仍在各地频频拿地,扩充土储,今年前两个月,拿地面积位居房企第2位。

拟发行180亿元公司债 借新还旧

这笔拟发行公司债,品种属于小公募,承销商为中信证券,规模为不超过180亿元(含180亿元),分期发行。该公司债券的期限不超过7年(含7年)。

中诚信证券评估有限公司评定“绿地控股集团有限公司2020年公开发行公司债券”信用等级为AAA,评定绿地集团主体信用等级为AAA,评级展望为稳定。AAA级别意味着,公司偿还债务的能力极强,基本不受不利经济环境的影响,违约风险极低。

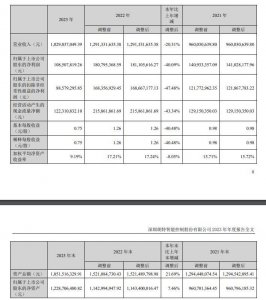

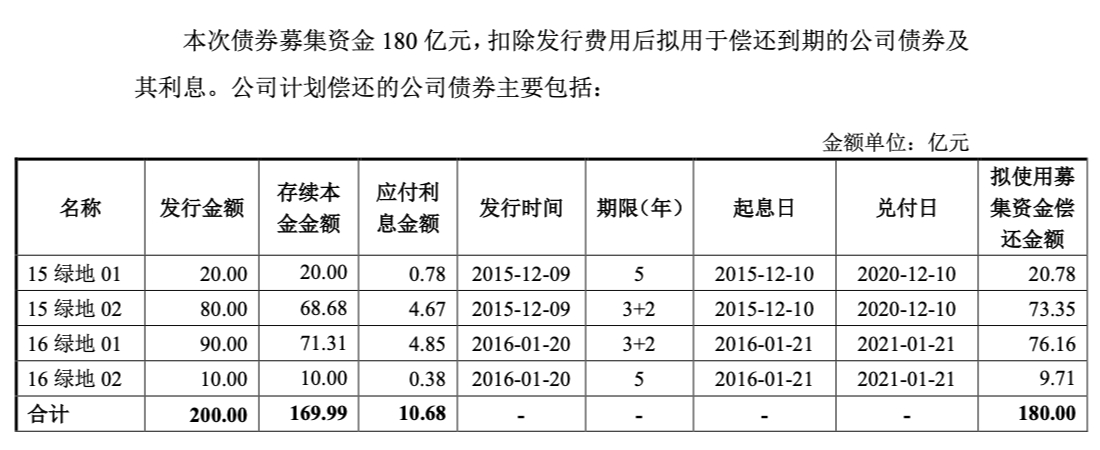

来源:绿地集团债券募集说明书

绿地集团称,本次债券募集资金180亿元,扣除发行费用后拟用于偿还到期的公司债券及其利息。计划偿还的公司债券主要包括15绿地01、15绿地02、16绿地01、16绿地02,前两笔公司债将于2020年12月10日到期,后两笔于2021年1月21日到期。这4笔债券合计发行金额为200亿元,存续本金金额169.99亿元,应付利息金额10.68亿元。

虽然本次拟发行债券的利率暂未确定,但绿地集团认为,与银行贷款这种间接融资方式相比,公司债券作为一种资本市场直接融资品种,具有一定的成本优势,同时考虑到评级机构给予公司和本次债券的信用评级较高,参考目前二级市场上交易的以及近期发行的可比债券,预计本次债券发行时,利率水平较大幅度低于境内同期限人民币贷款利率。

“本次债券的发行有利于节约公司财务成本,提高公司整体盈利水平。”绿地集团在债券募集说明书中称。

进入2020年,房地产企业进入偿债高峰期,再加上疫情导致企业资金回款吃紧,许多房企都开始借新还旧或纯粹地发行新债。中指院数据显示,2020年1月,房企共发债120笔,共计1850亿元,较上年同期微降2.6个百分点。Wind此前数据显示,2020年以来,房企境内外发债规模已达1848.69亿元,超过2019年同期规模。

克尔瑞研究中心认为,疫情发生以来,房企销售深受影响,销售回款受限,但是到期债务、刚性成本等支出却不少,抓住融资机会积极融资成为必然之举。

卖房业绩未完成 短期债务占比较高

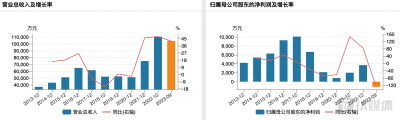

作为房地产行业中的龙头企业,绿地近几年在中国房企的排名中一直稳居前十。根据克尔瑞研究中心数据,绿地集团旗下上市公司绿地控股2019年的全口径销售额为3880.2亿元,排在中国房企第6位。

不过,绿地控股2019年的合同销售面积出现了负增长,合同销售金额近乎停滞,这在龙头房企中并不多见。公告显示,2019年,绿地控股合同销售面积3257.2万平方米,比去年同期减少11.1%;实现合同销售金额3880.42亿元,比去年同期增长0.1%。

对于去年绿地控股房地产业务的合同销售金额,绿地控股集团董事长、总裁张玉良今年初直言,没有完成其内部制定的4000亿元目标。

2016-2018年及2019年前三季度,绿地集团的负债率一直维持在87%-89%之间,基本保持稳定,剔除预收款项后的资产负债率分别为66.18%、60.56%、56.48%和50.84%,有逐年下降的趋势。

但从负债 值看,2016-2018年及2019年前三季度,公司的负债总额分别为 6540.24亿元、7518.72亿元、9245.69亿元和9108.95亿元,其中,有息债务余额(包括短期借款、拆入资金、一年内到期的非流动负债、短期应付债券、短期融资券、长期借款和应付债券)分别为2855.79亿元、2762.25亿元、2730.88亿元和2993.30亿元。

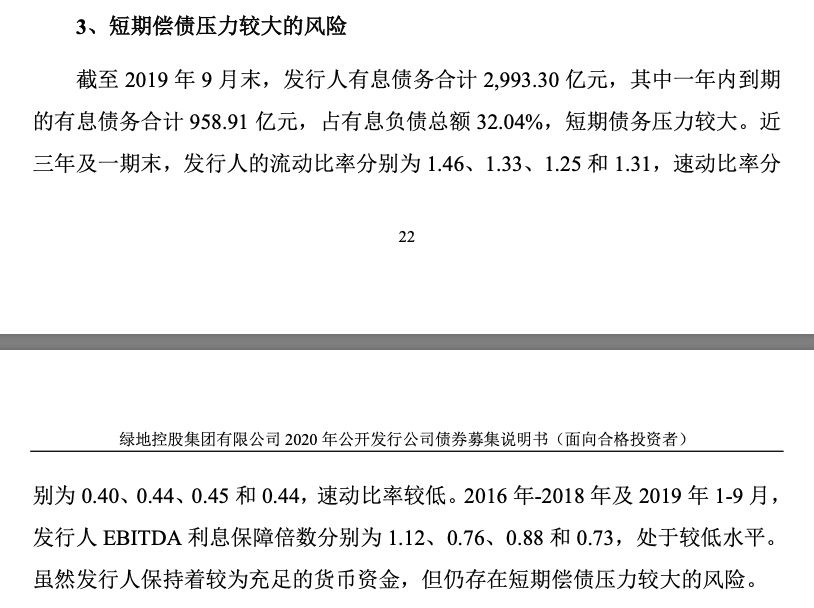

绿地集团公司债券募集说明书中称,截至2019年9月末,在公司2993.30亿元有息债务中,一年内到期的有息债务合计958.91亿元,占有息负债总额32.04%,短期债务压力较大;2016-2018年及2019年前三季度,公司的流动比率分别为 1.46、1.33、1.25 和 1.31,速动比率分别为0.40、0.44、0.45 和 0.44,速动比率较低。

“虽然发行人保持着较为充足的货币资金,但仍存在短期偿债压力较大的风险。”募集说明书说。

中国城市房地产研究院院长谢逸枫对中新经纬客户端表示,有息负债中,有近1/3是一年内到期的债务,这一比例在房企中已经比较高了,说明企业短期债务风险大,这也是绿地集团此次发债的目的之一。绿地集团近几年规模虽然扩充较快,但主要是依靠负债驱动,当前负债已经超过9000亿元。负债驱动模式不可持续,一旦销售压力增大,容易出现资金周转问题。

另外,截至2019年9月末,绿地集团完工开发产品为1264.92亿元,占当期末存货的比重为21.24%。募集说明书认为,考虑到完工产品中商办项目居多,且项目储备中商办及三、四线项目较多,未来需关注其项目后续的销售去化情况。

土地市场买买买 意在追规模?

投稿邮箱:lukejiwang@163.com 详情访问鹿财经网:http://www.lucaijing.com.cn