四川“地产一哥”大跃进:18亿元揽重庆4宗地 公司高负债相伴相生

扫一扫

分享文章到微信

扫一扫

关注鹿财经网微信公众号

负债比销售额先达千亿

蓝光发展前身为成立于1993年的成都迪康制药公司。2008年,蓝光发展通过司法拍卖竞得迪康药业限售流通股5251万股,占其总股本的29.90%,成为迪康药业控股股东。2013年,换股定增完成;2015年,经证监会核准通过,迪康药业正式改名蓝光发展。蓝光地产耗时7年,成功借壳登陆A股。

其实早在2012年,营收刚破百亿的蓝光发展便声称,要以60%的年复合增长率,完成“9年1000亿”的销售目标。彼时,跨过千亿门槛的内房企不过3家。

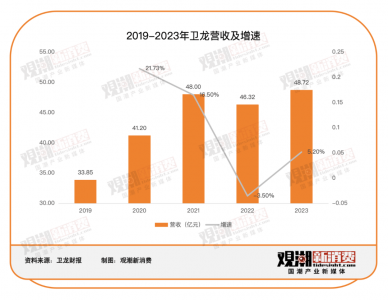

上市之前,蓝光发展做得并不如说的好。2012年至2014年,其销售额分别为125亿元、206亿元和210.1亿元,复合增长率不到30%。上市之后,公司便开始了另一番光景。2016至2018年公司分别实现房地产销售面积三年年均复合增长率为68.72%;销售金额301.35亿元、581.52亿元和855.39亿元,近三年年均复合增长率为68.48%。

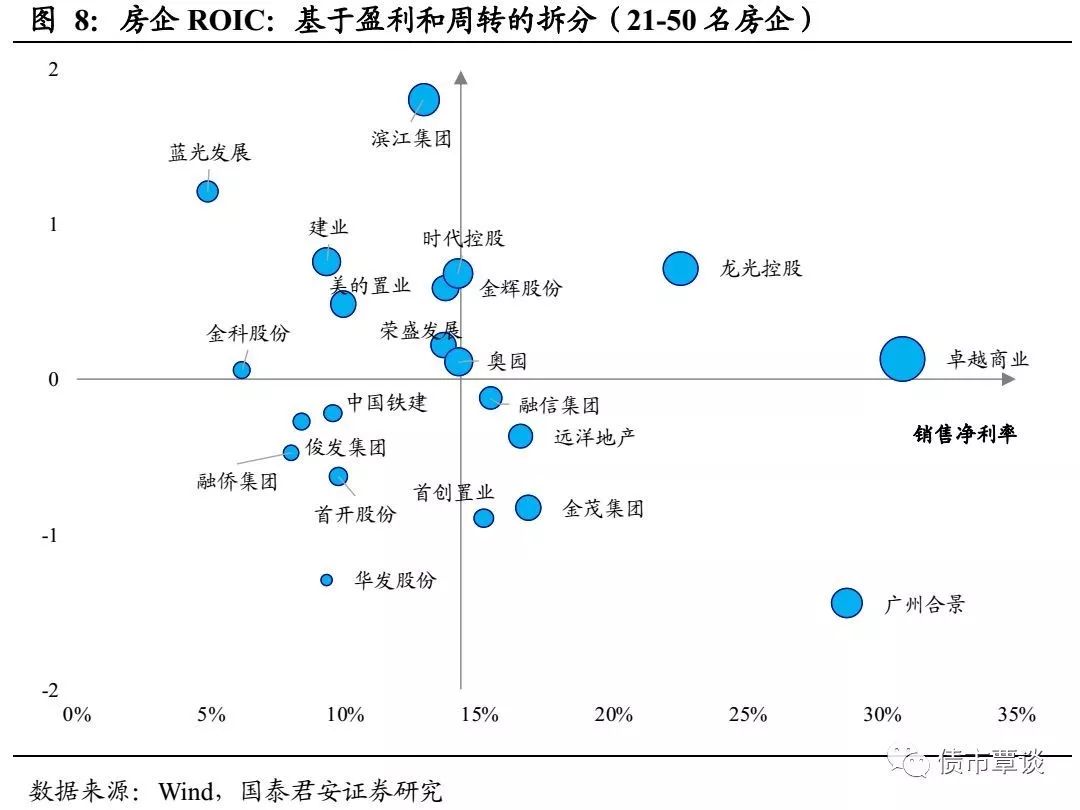

公司开启了高周转模式。国泰君安此前有研报构建房企“利润率-周转率-ROIC”气泡图,可以清晰地观察房企的模式选择及其实际表现。处于第一象限的房企高利润和高周转兼备,往往ROIC也较高,具有较好的盈利能力,而处于第三象限的房企则反之。蓝光地产无疑处于高周转率、低利润率的第二象限。

拿地规模方面更为突出,蓝光发展2018年拿地投资进一步发力,新增土地储备85块,建筑面积达1496万平方米,同比增长155.3%,拿地规模再创新高;新增货值约1800亿元,同比增长157.1%。

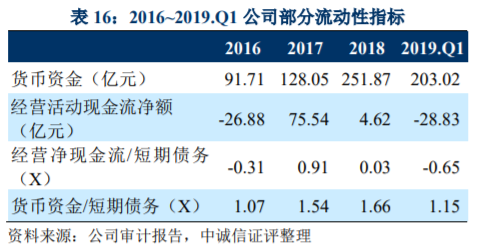

公司2018年财报显示,蓝光发展经营活动现金流净额4.6亿元,远小于净利润22.24亿元。一般而言,企业的经营活动产生的现金流量净额与企业赚取的净利润相匹配。对于房企而言,购买土地是其经营活动产生的现金流出中的重要一环,净经营现金流入大致等于净利润的房企,往往是那些土地销售多少就补充多少的房企。当新购土地远远超过消耗土地,净经营现金流入往往远小于净利润,甚至为负。

蓝光发展显然不是追求稳定发展的企业,受公司在建项目及业务规模扩大影响,公司近几年经营活动现金流波动幅度较大。

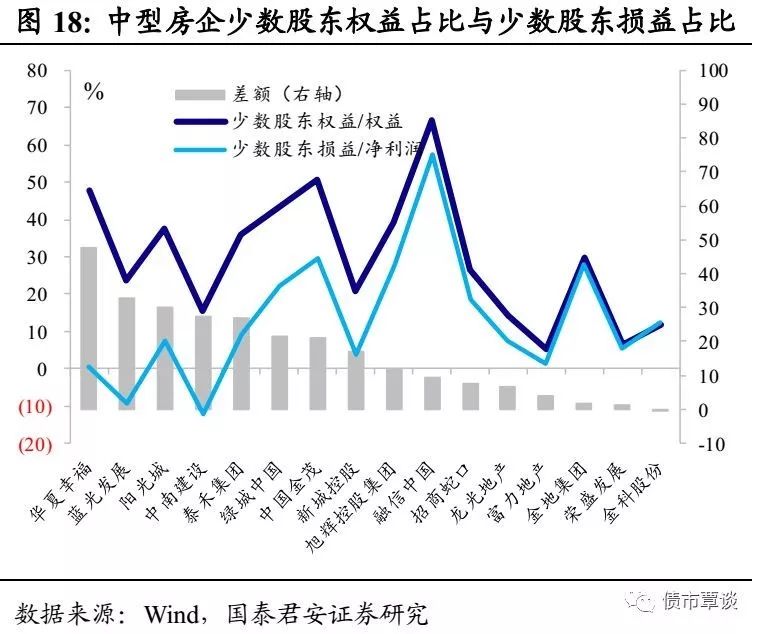

该研报提到,“明股实债”指的是表面以股权形式投资,但实际上隐含固定利息和远期的本金退出条件的非标融资方式。“明股实债”能够引发的财务风险较大,需仔细甄别:一方面,“明股实债”能够优化财务报表,增强表内融资能力,从而推高房企杠杆率;另一方面,“明股实债”本身也是一种隐性债务,会带来相应的偿债压力。

利润率和周转率难以兼得,这就非常考验房企的平衡能力。2018年蓝光发展净利润率仅为8.1%,2019年上半年上升至10.38%。有意思的是,公司2018年因业绩较好,公布了分红派息方案,分红总额占公司2018年度归属于上市公司股东净利润的35%(约为7.784亿元),按持股比例,公司的大股东为杨铿一个人便获得约4.28亿元的分红。2017年末,蓝光发展已经分红2.13亿元,董事长杨铿独得1个多亿。

有观点认为,公司此举难免会给股民留下拿公司的钱给董事长一个人投资赚钱的不好印象,公司其实可以减少现金分红,转赠股份,毕竟对房企来说现金流才是最重要的。

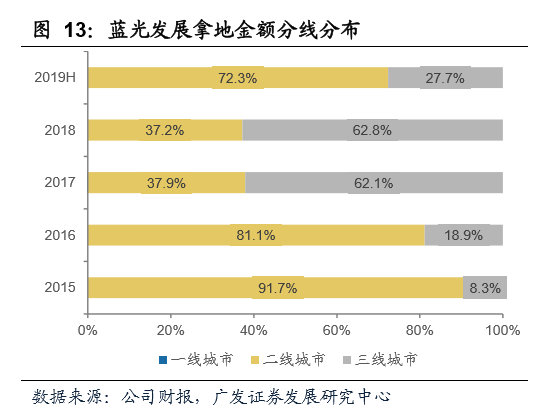

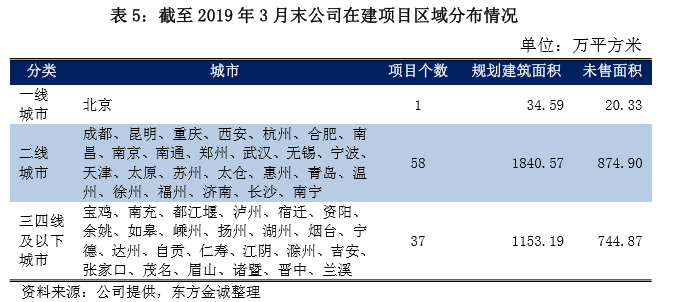

据东方金诚数据显示,拿地分布方面,2018年蓝光发展重点布局三四线区域,三四线新增土储建面占比达68%,相较于2017年增加了27个百分点。截至2019年3月,蓝光地产在三、四、五线城市尚有744.87万平未售面积,占比约45.42%。

在建项目方面,据蓝光地产公告披露,2019年上半年,华中区域开工面积149万平,集团占比30%,是三、四线城市库存较为集中的区域。

投稿邮箱:lukejiwang@163.com 详情访问鹿财经网:http://www.lucaijing.com.cn