原标题: 烧钱太快、退出困难 数字医疗公司创业失败市场担忧情绪蔓延

当困难来临时,那些真正的价值创造者,将会站稳脚跟。

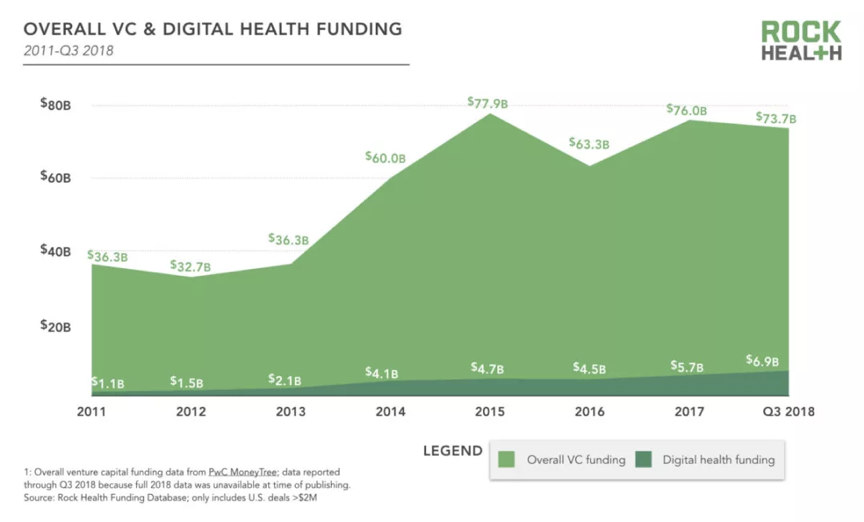

倍受投资者追捧的数字健康产业,今年的投资额将回落。Rock Health近期发布的2018年数字健康投资报告(下称报告)呈现了这一信息。

该领域2017年获得投资57亿美元,创行业历史纪录。2018年爆涨至81亿美元,增幅高达42%。

资金的退出,与资金的激增一样强劲。报告显示,2018年,110家数字医疗公司通过收购退出,而IPO的“缺席”已持续超过一年。

报告预计2019年数字健康获得风险投资的增速将会放缓。

Rock Health是一家全球互联网医疗创投基金公司,素有健康医疗产业“孵化器”之称。

报告呈现的,是美国数字健康(Digital Healthy)领域的发展状态。所谓一叶知秋,此态势或可为中国市场所借鉴。以下为八点健闻编译并摘选的报告内容。

市场担忧情绪蔓延

报告称,市场及监管方对数字健康产业的审查变得比以往任何时候都多。严峻的现实给行业提出了一个问题:目前这个行业创造价值的能力,能否满足资本的期待?据悉,投资者对投资项目10年内的回报预期为投资额的4倍。“ 最近行业内的对话出现越来越多的B-word(脏话)”,报告说。

“数字健康是一场泡沫吗?”报告自问自答:“我们的判断是:这不是一场泡沫”。

报告认为,与其他行业一样,数字健康领域的发展,与经济整体状况和风险密不可分。2018年以来“股市调整和宏观经济形势的变化,给2019年带来了一个不同的,更为紧缩的背景”,这导致未来几年对数字健康的风险投资有所收敛。

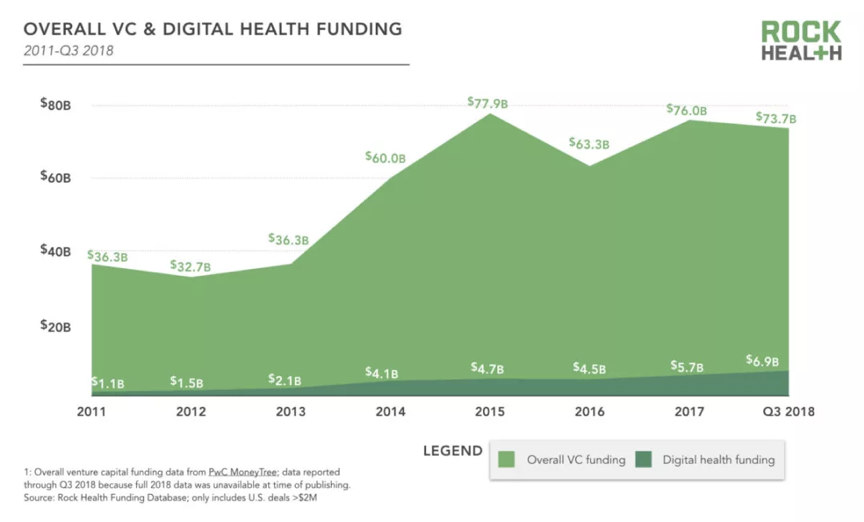

Rock Health称,目前数字健康领域占整体风险投资的比例为10%。“这一态势将继续保持”。

△美数字健康领域占整体风投比例约为10%

为回应市场的恐慌情绪,Rock Health根据一个被投资者们共同验证过的认知框架,对行业进行了分析。

该认知框架提出了六个观察行业泡沫的着眼点:

-炒作是否取代了基础商业

-高烧钱率

-退出途径是否明确

-新投资者的现金激增

-高估值与基本面脱钩

-欺诈或滥用资金

报告逐一对照了美国数字健康投资的现状,进行了分析和判断。

商业模式总体清晰

当资金投入的量远远超过现实所需时,泡沫就会增加。在互联网泡沫时期,投资者向新的互联网公司注入资金,“但很少有可行的商业模式来证明投资的合理性。这个痛苦的教训,是我们寻找数字健康泡沫迹象的首站”。

“数字医疗保健行业很复杂,这不是秘密”。报告说,数字医疗创业公司必须弄清楚如何驾驭长销售周期、缓慢的偿付、复杂的监管、行业界限……在种种制约下,投资者和企业家正积极学习,不断创新来展示自身的服务价值,并与宏观趋势保持一致,走向可持续的商业模式。

报告表示,61%的创业公司开始从B2C转换为B2B或B2B2C模式。

“在我们看来,今天的数字医疗投资,更多地是依靠技术推动医疗保健市场发展,而不是非理性炒作。”

报告援引Flare Capital联合创始人兼合伙人Michael Greeley的话,说“美国医疗保健市场超过3万亿美元,是美国广告业的近15倍。我们花了十年时间才达到今年的80亿美元投资速度。其他行业的泡沫往往围绕着不确定的商业模式和太多的资金涌入太快。在这里,我们拥有清晰的商业模式,可以服务巨大的市场”。

烧钱太快,确有“适度泡沫”

报告承认,在“烧钱”方面,数字健康行业的确存在“适度泡沫”。

在互联网泡沫期间,公司大量使用投资者的资金,当资金枯竭时难以偿付。目前数字健康领域的初创者们也呈现类似的症状。

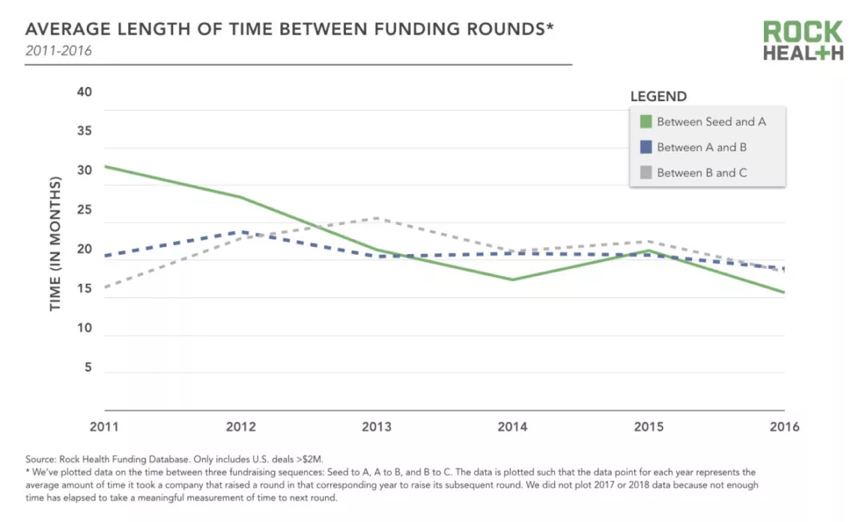

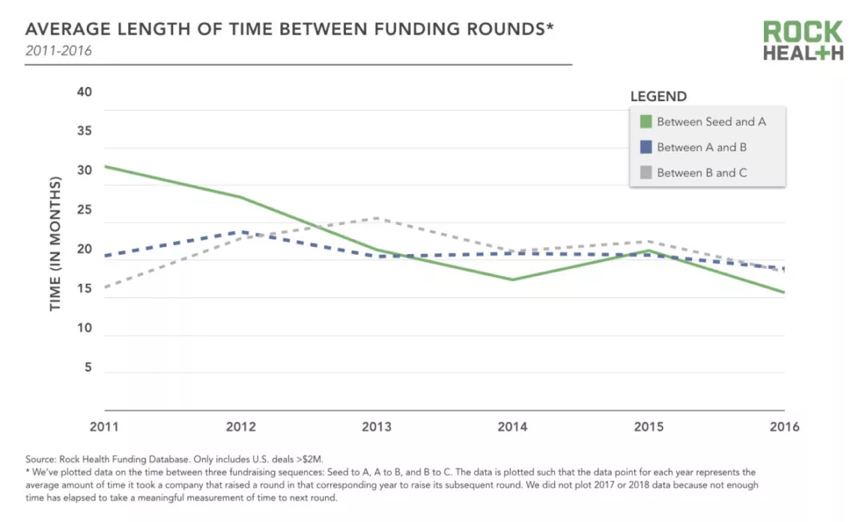

许多发展良好的初创公司正在以更快的速度筹集更多的资金。自2011年以来,种子轮到A轮筹资的时间从30多个月缩短到15个月左右。密集的筹资周期反映出钱不够烧的现实。

△越来越密集的筹资周期。

一些投资者强调了数字健康的混合性质:与传统医疗投资(如生物制药和医疗设备)相比,数字健康产业资本密集程度低,但销售周期比传统技术更复杂、更慢。初创公司必须花费更多时间和资金来稳固其技术市场,协调市场需求和创业创新之间的冲突。

“由于销售周期长,你必须投入大量资金来确定你的目标。这是一个基本的,令人不安的现实。那些尽可能高效地了解如何做到这一点的首席执行官将能够在公司中保留更多的所有权,并在退出时给予自己更大的灵活性。”Kaiser Permanente Ventures的总监Liz Rockett说

报告认为,精明的企业家需要找到减少新资本需求的方法,同时实现增长的里程碑。

投资者众,接盘者少

“60%到90%的创业公司都失败了”。报告说,但只要有足够多的公司能成功退出,投资者资本也会获利。

在数字健康方面,退出市场一直低迷,接盘者少。这让投资者感到担忧。这种担忧可能让投资者会想方设法撤回资金。因而引发泡沫。

自iRhythm 2016年公开发行以来,尽管技术IPO活动在2018年有所回升,但尚未进行数字健康IPO。并购仍然是主要的退出策略,2018年出现110次收购,在过去三年中略有下降。

今年以来在美国市场,出现一些“人才收购和清仓大甩卖”,也有新兴的数字医疗公司通过收购来扩大其产品组合。Livongo收购了Retrofit及其DPP解决方案,以发展他们的数字治疗产品。ResMed以2.25亿美元的价格收购Propeller Health,希望成为“COPD数字健康领域的全球领导者”。

一些投资者表示担心这种大手笔的医疗整合将限制数字医疗公司的潜在买家数量。但也有业内人士认为,这种最大型企业之间的戏剧性重组必将推动对数字创新的更多需求。报告认为,低迷中,仍涌动着机会(并且合理预测)合并即将到来。

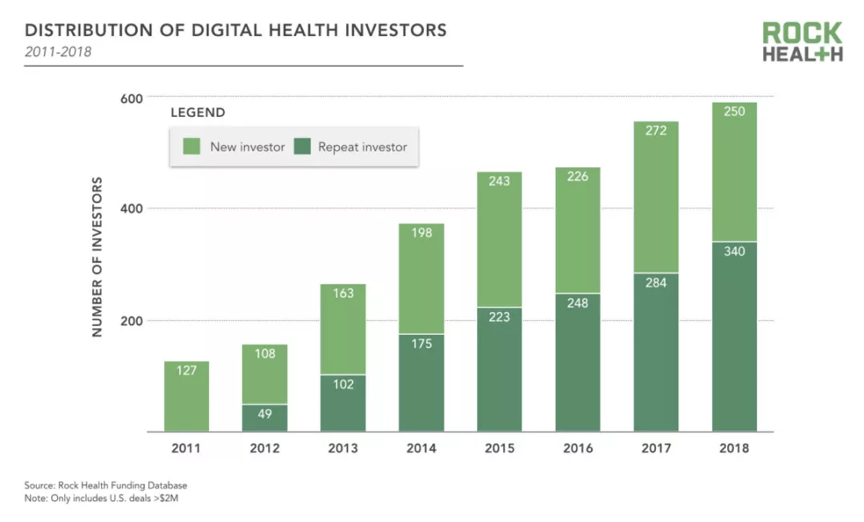

重复投资者多于新投资者

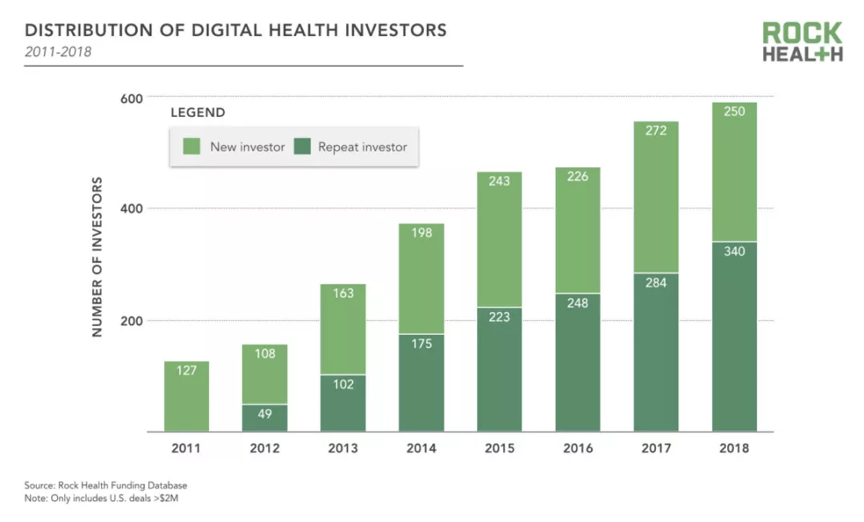

泡沫价格的上涨会吸引新的投资者进行投机性赌注,随着资金的不断涌现,炒作和资本也随之而来。这可能会激励自2015年以来每年进入数字医疗领域的200多位新投资者。这些会夸大估值的“新手”投资者们,也很可能是第一个在衰退迹象下退缩的人。

△重复投资者比例增多。

新资本的流动可能是一把双刃剑,它帮忙行业实现流动与退出,但也可能制造泡沫。“平衡就是一切”。Rock Health调查发现了一幅平衡的图景:即使每年都有相当数量的新投资者,自2015年以来,重复投资者和新投资者在数字健康领域的数量一直存在并且越来越多,并且这种差距正在扩大。

那些在这个领域里扎根生长的企业家,也给市场释放稳定的信号和影响力——他们鼓励公司加快增长速度并制定长期筹款计划,而不是每年都有大量现金流入。这些迹象让泡沫自生自灭。

估值过高被鄙视

随着更大、更频繁的轮次,一些估值飙升,导致美国市场上出现七个数字健康领域吸资“独角兽”(私人公司价值10亿+美元)。 其中六家公司在2018年提出了一轮融资,平均交易规模为2.31亿美元。 Tempus是一个提供癌症研究临床和分子数据的平台,今年筹集了两轮——在12个月内筹集了2.6亿美元。

之前的独角兽企业Human Longevity在2018年失去了它的力量。它最近的下行轮次使该公司估值约3.1亿美元——比2017年的15亿美元估值大幅下降。

Bessemer Venture Partners的史蒂夫克劳斯警告说,“我不喜欢对独角兽估值的痴迷。重点应该是在医疗保健领域建立一个‘独角兽产品’,其余部分自行解决即可。”他对一些创业公司通过大规模投资来提升估值,而不是采取有节制的方法来减少现金和低价出售的做法表示不赞赏。

参与欺诈或滥用资金代价大

报告称,在泡沫出现之前,市场参与者为获得巨额回报,可能心生贪婪。2017-2018年的加密货币泡沫期间,多达80%的初始硬币产品都是骗局。像这样的故事或非法的贪婪,会推动市场走向泡沫。

2017年,Outcome Health通过操纵有关其药品广告业务有效性的数据,打破了客户和投资者的信任。该公司仅在几个月内就获得了5亿美元的增长股权收益,从而获得了独角兽地位。2018年底,Theranos完全崩溃,给市场上了宝贵一课。“这样的故事在数字健康中,是值得注意的例外”,报告写道,数字健康公司将保持诚信创新的道路。

总结:价值创造者将站稳脚跟

报告提出,作为风险投资的重要组成部分,数字健康领域将越来越多地与宏观经济周期挂钩。在大环境下,当资金变得更难获得,数字医疗公司们必须证明他们能守住基本面。

报道说,“医疗保健创新在整体上正面临巨大机会,我们认为不会出现泡沫破裂。”

报告提出,聪明的投资者和企业家应该为资金的流动做好准备——包括扩大收入途径、探索可行的退出途径和迎接整合,当困难来临时,那些真正的价值创造者将会站得住脚跟。