中国央行连续十个月增持黄金 黄金备受各国央行“青睐”

2019-10-07 17:16:11来源:证券时报编辑:鹿鸣君

扫一扫

分享文章到微信

扫一扫

关注鹿财经微信公众号

原标题:中国央行连续十个月增持黄金 黄金备受各国央行“青睐”

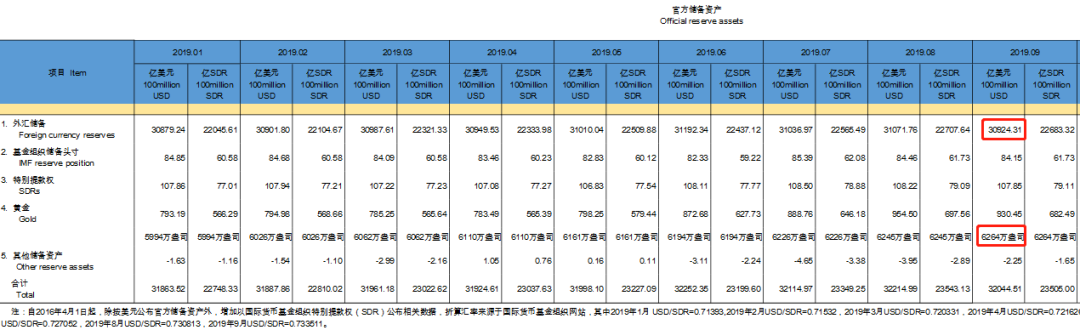

10月6日,国家外汇管理局公布9月外汇储备数据显示,9月末,官方外汇储备余额达3.0924万亿美元,较8月末减少近148亿美元;较年初上升197亿美元,升幅0.6%。

当天同时公布的官方黄金储备最新数据显示,央行还在继续买黄金。9月末黄金储备为6264万盎司(约1775.8吨),较上一月增加19万盎司,为连续第10个月增持黄金。

尽管9月外储重回跌势,但分析变动原因看,当月外储下降主要受估值因素影响,下跌幅度可控,资本流出压力可控,国际收支仍维持基本平衡。

估值因素仍是9月外储变动主因

今年以来,中国外汇储备增加了197亿美元,升幅0.6%。

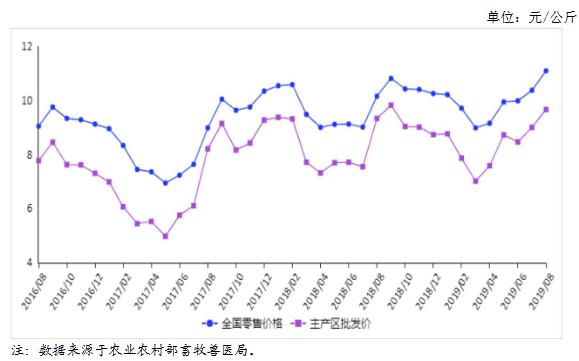

具体来看,外汇储备从去年11月以来出现一波五连涨,在今年4月下降38亿美元后,外储在人民币对美元汇率遭遇贬值的背景下,在5月和6月却分别增长了61亿美元和182亿美元,7月减少155亿美元,8月则重新回升35亿美元,9月则再次减少。

外储资产月度变动可分为两部分:交易性外储变化,以及因汇率和利率变化产生的非交易性估值效应,后者不直接影响人民币汇率和基础货币。9月外储尽管环比下跌近148亿美元,但主要原因仍是估值因素,且跌幅仍在可控区间。

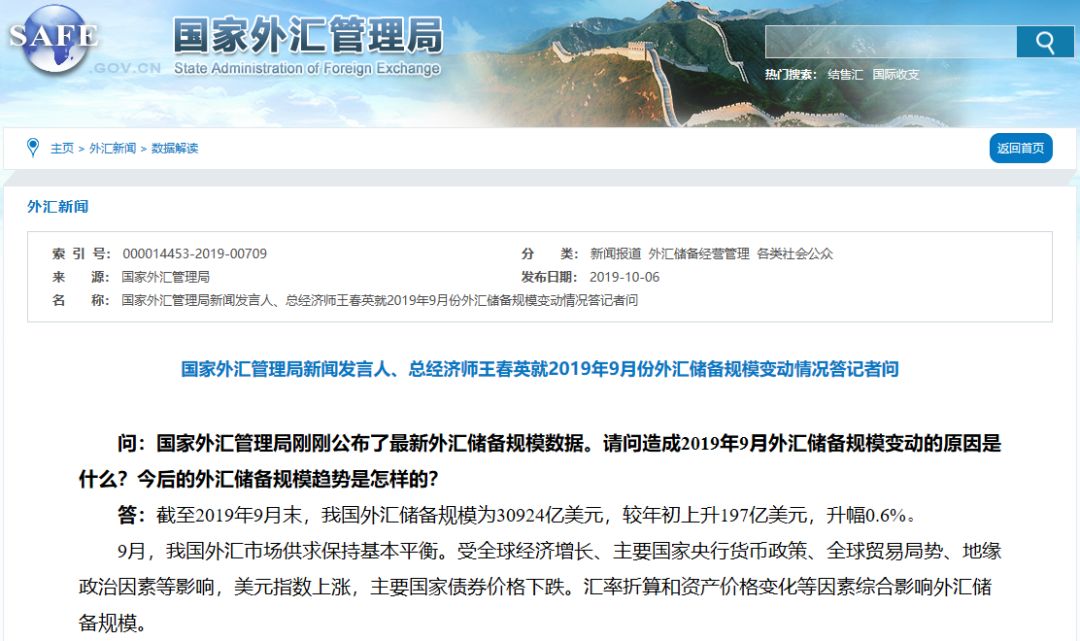

国家外汇局新闻发言人王春英表示,9月,我国外汇市场供求保持基本平衡。受全球经济增长、主要国家央行货币政策、全球贸易局势、地缘政治因素等影响,美元指数上涨,主要国家债券价格下跌。汇率折算和资产价格变化等因素综合影响外汇储备规模。

华泰证券首席宏观研究员李超也认为,9月官方外汇储备回落主要受估值因素影响。根据模型测算显示,汇率变动估值对储备影响约为-140亿美元。9月,美、欧国债收益率上行,债券收益率对估值带来较大负面影响。全球债券收益率对储备估值影响约-160亿美元。

“总体看,我们认为外储9月下行仍主要受到了估值因素的影响,因此资本流出压力可控,国际收支仍维持基本平衡。”李超称,外汇储备的变动是国际收支的一个表现,目前国际收支平衡压力不大。贸易摩擦仍是短期影响汇率走势的核心事件性因素,若中美后续谈判进展较为乐观,汇率也可能出现升值。

王春英则表示,今年以来,在国际形势错综复杂的背景下,我国经济运行总体平稳、稳中有进,主要经济指标处于合理区间,经济结构持续优化,高质量发展积极因素增多。受此支撑,我国外汇市场运行平稳,外汇储备规模小幅波动主要受估值因素影响,规模总体保持稳定。往前看,国际经济金融环境不稳定不确定因素增多,全球经济增长放缓,贸易保护主义和单边主义上升,国际金融市场波动性加大。但我国经济发展有巨大的韧性、潜力和回旋余地,长期向好的发展态势没有改变,并继续推进全方位改革开放,这将为外汇储备规模保持总体稳定提供有力支撑。

各国央行为何愿意增持黄金?

黄金在央行储备管理中占据重要地位,央行是举足轻重的黄金持有方。受全球经济增速放缓、贸易摩擦和地缘政治加剧等影响,今年以来,黄金备受各国央行“青睐”,根据世界黄金协会的统计,年初至今全球各国央行的净购金量已超过400吨,这是自2010年央行购金出现净购买以来的最高年度累计水平。

据9月6日世界黄金协会发布的最新报告,世界各国央行都在囤黄金。其中,新兴市场央则继续保持稳健速度积累黄金储备。俄罗斯、中国和哈萨克斯坦在官储的涨幅上依然处于领先地位。另据世界黄金协会第二次年度央行黄金储备调研结果显示,接受调研的发展中经济体(EMDE)央行中有11%表示,他们打算在未来12个月内增加黄金储备。

世界黄金协会9月中旬发表的一篇分析报告认为,央行黄金需求的驱动因素主要有以下几方面:

一是经济和政治风险加剧:黄金是唯一一种没有政治或信用风险的储备资产,它也不可能因大量印发货币或非常规货币政策措施而贬值。

二是短期债券的低利率:央行所持债券的短期性质也意味着,它们的投资组合通常比其他投资者的回报率更低。这反过来降低了持有黄金的机会成本。

三是对国际货币体系变化的预期:2019年的调查显示,39%的发展中经济体央行表示,国际货币体系的预期变化与他们投资黄金的决定存在关联。

报告称,虽然人民币很难与美元竞争全球主导货币的地位,但亚洲似乎是人民币的天然栖息地。因此,国际货币体系可能会从以美元为中心的体系转向更为多元化的体系,其中欧元和人民币占据了相对较大的份额。向新的国际货币体系的转变,可能因投机资金的流动而缺乏稳定,也可能对美元造成压力。一些央行购买黄金是为了对冲这两种风险。

四是去美元化政策:央行投资组合的结构通常都是短期的——尤其是在发展中经济体国家——且以美元为中心。负利率和对美元前景的担忧可能也是各国央行黄金需求上升的部分原因。

五是不断增加的外汇储备导致需求重新平衡:过去几年黄金价格相对平稳,因此黄金在总储备中所占的比例有所下降,从世纪之交的13.5%下降到了2019年第一季度的10.6%。因此,将其重新平衡到的优选的战略水平可能是需求上升的部分原因。

全球央行对黄金需求的上升和黄金交易的活跃,推进金价持续上涨。今年以来,国际金价连续攻破1300美元、1400美元、1500美元大关,距离前期阶段性低点已经反弹约20%。

民生证券研报曾认为,在美国利率中枢下行、全球政治经济风险上升等因素支撑下,未来黄金价格的上涨空间依然广阔,中期内黄金价格将向上突破2011年高点,在达到1900美元/盎司之前,黄金价格调整即是买入机会。

投稿邮箱:lukejiwang@163.com 详情访问鹿财经:http://www.lucaijing.com.cn

相关推荐