被软银追捧的WeWork估值腰斩 IPO之路恐怕没那么顺畅

扫一扫

分享文章到微信

扫一扫

关注鹿财经微信公众号

本周一,据《晚点LatePost》报道,在其获取的一份私下一级市场股票交易文件中,美国众创空间初创公司WeWork估值腰斩,从此前媒体披露的470亿美元被降到231亿美元。

报道中也表明,据美信金融美国合伙人Sunnie Li介绍,上市前买卖老股属于正常现象,是私下提前退出的一种方式,卖家标价不代表公司态度,也不代表上市定价。但是估值腰斩的确印证了此前业界对WeWork估值的质疑。

WeWork创始人 Adam Neumann(本文中文译为“诺依曼”)于今年4月在一份声明中透露,WeWork已于去年12月向美国证监会(SEC)递交了招股书,当时有相关人士表示,WeWork的IPO预计将成为仅次Uber之后最大的一个。之所以会作出这样的判断,在于WeWork自成立以来曾进行了多轮融资。

2016年3月,在联想控股和弘毅资本牵头的一次融资中,WeWork的估值已经达到了160亿美元;2017年,软银宣布最多注资40亿美元,WeWork估值超200亿美元;2018年7月,WeWork宣布中国WeWork获得由挚信资本、淡马锡控股、软银集团、软银愿景基金及弘毅投资领投的共计五亿美元B轮融资;今年1月,软银再次对WeWork增资60亿美元,这项投资包括软银2018年40亿美元资金的承诺(10亿美元的可兑换票据和30亿美元的认股权证)。

至此,WeWork的估值已经高达470亿美元。

被质疑的470亿美元估值

腾讯财经报道,专家对WeWork估值的质疑主要是因为公司不断增加的亏损,另外从业绩上、模式上还是从同类公司的对比上,WeWork的估值也很难有说服力。

公开数据显示,财报营收来看,WeWork2019年Q1财报显示,公司一季度收入达到7.283亿美元,同比增长113%。但从利润上,2017年WeWork2亏损达到了9.33亿美元,2018年亏损为19.3亿美元,同比扩大了106%,2019年Q1 WeWork的净亏损额收窄至2.64亿美元。截止到目前为止,累计亏损达到19亿美元。

至于WeWork的运营模式,它的主营业务是共享办公,基本模式是公司首先长租商业地产,然后再以短租的形式租赁给初创公司,赚取长租和短租之间的价差。今年二月,WeWork宣布品牌更名为“The We Company”,将建立WeWork、WeLive和WeGrow三条不同的业务线,扩展WeWork目前在以下领域的努力。

据了解,从2018年开始,WeWork就进行了多元化的业务尝试,例如推出WeLive品牌,准备进军住宅租赁市场;另外,WeWork也推出了全球房地产收购与管理平台ARK,该平台将专注于全球门户城市和高增长二级市场的房地产资产收购、开发与管理,这一平台启动的资金规模为29亿美元。一边是共享办公利润疲软,一边是不断加码的业务拓展,这或许正是WeWork亏损的原因所在。

WeWork创始人和CEO诺依曼的一些做法,也让投资人对WeWork持怀疑态度,今年7月诺依曼还陷入了“套现”传闻。根据TechCrunch 7月份的报道,创始人兼CEO诺依曼在IPO之前已经从公司获得了超过7亿美元的资金。2018年诺依曼也曾对外吹嘘过他本人出售1亿美元WeWork股票的经历。

还有资料称,WeWork在曼哈顿开办了一所名为WeGrow的私立小学,并在2016年收购了一家生产冲浪泳池的公司42%的股份(诺依曼十分喜欢冲浪),其还在近两年投资了很多和WeWork主营业务关联性没那么强的公司,引起争议。

另外,诺依曼还被指利用WeWork“牟利”,根据公开记录和知情人士的说法,自从9年前创立WeWork以来,诺伊曼一直在房地产领域大举投资,至少花了8000多万美元购买了至少五套住房,这些房产有的会租给WeWork收取租金。他的其他投资包括商业地产和初创企业的股份,包括一家医用大麻公司。

今年3月,WeWork宣布裁员大约300名员工,约占其员工总数的3%。受裁员影响的部门包括美国WeWork的工程技术团队、产品和用户体验设计部门。裁员的理由是公司在新一轮招聘计划之前的调整。而今年WeWork又宣布计划增加6000名新员工。

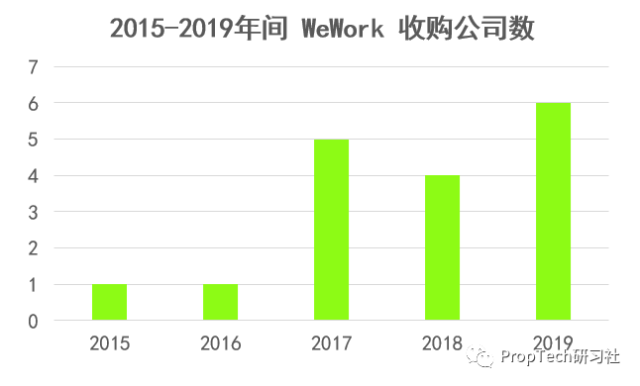

频繁买买买,并购企业17家

就是在利润亏损的情况下,WeWork依然在强撑着拓展版图,PropTech研习社援引Crunchbase数据,截至 2019年8月底,WeWork一共收购了17家企业,自2017年起,WeWork收购步伐明显加快。在这些企业中,有两家是联合办公——裸心社和Spacemob,这是WeWork为了快速进入亚洲市场而采取的纵向并购策略。其余15家企业则涵盖建筑BIM、营销服务、企业服务、社交、教育等多个领域,其中大部分被并购企业与空间服务直接相关。

不难看出,这些被并购的企业大多与房地产科技相关,今年8月份,WeWork收购的SpaceIQ就是一家房地产管理及运营平台。有媒体评论称WeWork重视房地产科技的原因在于其想要弥补单一业务与传统租赁模式带来的弊端。

公开数据显示,2019年初,WeWork已在27个国家100座城市的425个地点拥有超过40万名会员。企业客户(拥有1,000名员工以上的会员)占公司会员总数的30%以上。46%的企业会员表示WeWork能够赋予其发展进入新市场的自由度和灵活性。截至2018年9月,30%的全球财富500强企业正在与WeWork合作。

与软银颇有渊源,是棋子还是真青睐?

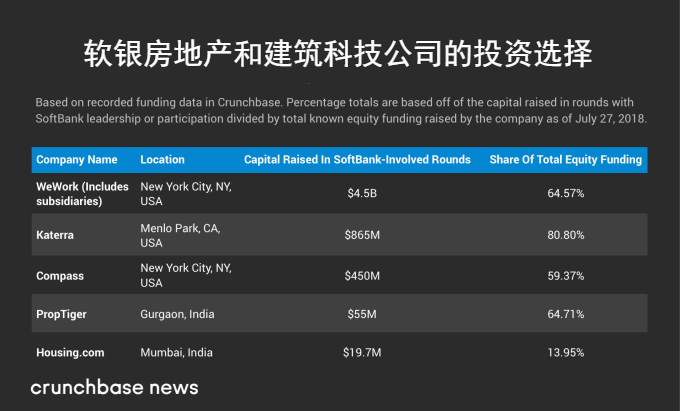

正如上文所述,在WeWork额度约120亿美元的融资中,约104亿美元都源于软银。

钛媒体了解到,软银对WeWork的“青睐”始于2017 年,当时消息人士透露,软银即将完成对 WeWork 的投资,预计交易总额逾 30 亿美元。软银此次对WeWork的投资将分两次进行,其中首次将投入20亿美元,第二轮预计将投资10亿美元之上。软银可能会把第二轮对WeWork的投资追加至近20亿美元,让该公司对WeWork的投资达到近40亿美元。

同年,外媒报道,WeWork将与软银成立合资公司,进军日本的众创空间市场。新合资企业名为“WeWork日本”(WeWork Japan),WeWork和软银各拥有该公司50%的股份。此后WeWork中国分公司也已成立,软银对WeWork中国、WeWork日本、WeWork Pacific等总计投资14亿美元。此时,软银占有了WeWork 20%股权,由此软银在WeWork 获得了两个董事席位,软银集团董事唐纳德-费舍尔(Ronald D. Fisher)和软银集团外部董事马克-施瓦茨(Mark Schwartz)加入WeWork董事会。

时间推进到2018年6月,媒体爆料称,WeWork正在与软银洽谈一轮新的投资,交易完成后,WeWork的估值会上升到350亿到400亿美元之间,这笔交易被证实是双方正在谈判当中的日本软银对WeWork的多数股权收购,规模在 150 至 200 亿美元之间。媒体估测,如果这笔交易达成的话,WeWork的估值会上升到 350 亿到 400 亿美元之间。

但双方对股权收购的谈判并不顺利,直到2018年11月,软银以认购股权的形式投资WeWork30亿元,该笔投资也并非来自软银愿景基金,而是直接来自软银集团。与此同时,孙正义欲百亿美元认购WeWork股权遭投资人反对。

外媒称,软银愿景基金的重要投资者们对160亿美元认购WeWork股权持回避态度,他们主要担心的是在经济低迷时期对WeWork增加投资是否存在潜在风险,也对这家公司的高估值提出了疑问,同时对在经济下滑情况下WeWork的运营模式问题也表示出了担忧,因为这家共享办公巨头在迅速拓展规模的同时,亏损也在进一步扩大。相关分析人士也表示,WeWork更像是一家传统的写字楼租赁公司,并警告称“如果未来办公空间市场需求下降、租金下跌,WeWork可能会陷入10-15年固定租约的泥沼之中”。

钛媒体了解到1000亿软银愿景基金背后最主要的金主来自“沙特阿拉伯公共投资基金”(Saudi Arabia’s Public Investment Fund)以及“穆巴达拉投资公司”(MubadalaInvestment Co.),这两家机构的庞大的注资规模意味着它们对于部分投资项目拥有一票否决权,同时也可以在一定程度上限制了孙正义的权利,促使软银对WeWork的大部分股权认购计划泡汤。

于是,在2019年年初的一笔软银投资WeWork的20亿美元也并非出自软银愿景基金而是来自软银。软银旗下愿景基金负责人拉吉夫·米斯拉(Rajeev Misra)曾表示:“也许目前WeWork的估值偏高,但我相信在未来的几年内,WeWork将会成长为一家估值超过1000亿美元的企业。”

孙正义也在一次投资中表示:“WeWork通过技术平台提供空间所需的完整解决方案,颠覆了数万亿美元的产业。WeWork已经历了前所未有的增长,我们相信,利用Adam的远见和这笔成长资本,公司将有能力积极追求未来巨大的市场机会。”

投稿邮箱:lukejiwang@163.com 详情访问鹿财经:http://www.lucaijing.com.cn