大智慧没有大智慧:黄金十年里连亏7年 沦为A股“垃圾股里的战斗机”

扫一扫

分享文章到微信

扫一扫

关注鹿财经微信公众号

2008年~2018年可以称为互联网发展的黄金十年。

我国网络覆盖范围逐步扩大,互联网普及率接近六成,网民规模持续增长。在这个过程中,崛起了腾讯、阿里、京东和今日头条等巨头,也打破了地产公司对财富格局的垄断。

我国互联网应用场景不断拓展,发展势头良好。截至2018年12月,市场上电子商务类应用数量42.10万款,互联网理财的用户规模15,138万,网民使用率18.30%。

作为新一代信息化四大技术基础之一的大数据产业,也持续向互联网、金融等领域渗透,预计未来5年大数据市场年复合增长率将达到17.30%。

在滚滚的互联网发展浪潮中,也不乏本来拥有先发优势却掉队者,好好的先驱给祸祸成先烈。

今天我们来分析的这家公司就是典型代表,没错,大智慧,一把好牌打的稀烂的那位。

根据公开信息,上海大智慧股份有限公司(股票代码:601519)公告:2019年4月26日,公司控股股东及实际控制人张长虹先生因涉嫌违规披露、不披露重要信息罪被公安机关拘留,接受调查。

在风云君的印象里,大智慧及实控人已经不止一次违规,但不同的是,这次已经不是60万罚款就可以摆平的事情了,这次调查张长虹的是公安机关。

一、曾经风光无限好,只是如今已黄昏

首先,我们了解一下大智慧的历史。

公司成立于2000年12月,2011年1月在上海证券交易所A股挂牌上市,注册资本1.1亿元,实际控制人便是张长虹,定位于互联网金融信息服务。

同行类似的上市公司还有同花顺(300033,SZ)和东方财富(300059,SZ)两家公司。

现如今,东方财富显然是最成功的,也是创业板的龙头股,但是曾经,大智慧才是“老大哥”,可谓一家独大。无论是知名度、用户数量还是收入规模,都远高于同花顺和东方财富。

当年,证券行业谁不用大智慧?谁不知道大智慧?风云君百乐门代客泊车的时候,什么钱龙、大智慧,都用得溜熟。

就是如此赫赫有名的大智慧,让人意外的是比谁的套路都多,2011年上市当年尚且还有利润,到了2012年直接巨亏2.99亿,2013年继续亏损2700多万,2014年大智慧扣非利润巨亏6.25亿。

所以说,风云君一直强调,“套路公司”的本性是不会变的,昔日的品质和今天的结局就是最好的明证。

2014年大智慧开始筹划“转型”,话说回来,若论捣鼓股票,A股又有多少人能比大智慧和张长虹“优秀”呢?当年,大智慧筹划收购湘财证券,打通金融通道服务,成为一家互联网金融公司,打造传说中的互联网券商。

但是,对大智慧而言,互联网券商也许永远只是个传说。

世道轮回,苍天何曾绕过谁。2015年4月,大智慧因2013年年报信息披露涉嫌违反证券法律规定被证监会立案调查,收购计划以失败告终,并陆续陷入一系列诉讼风波,当年经营巨亏7.03亿,并从此一蹶不振。

哦,不对,准确的说,大智慧上市以来就没有“振”过。只是那波近乎癫狂的涨停令风云君记忆犹新,以为他曾经坚挺过。

同时期,东方财富成功收购西藏同信证券有限公司(现:西藏东方财富证券股份有限公司)后,成功转型为一家互联网金融公司,成为国内首屈一指的互联网券商,业绩更是遥遥领先;专注互联网金融服务主业的同花顺也交出一份不错的成绩单。

此后,大智慧仿佛已经破罐子破摔,没有再进行战略调整,俨然沦为A股“垃圾股里的战斗机”。

没有对比就没有伤害,数据让你的体会更加真实。

曾经,大智慧与东方财富、同花顺被并称为炒股软件“三剑客”。2011年上市之初,公司营业收入5.71亿元,同花顺和东方财富分别为2.15亿元和2.80亿元,公司营收分别是后两者的2.66倍和2.04倍。

从营业收入的表现也可以看出,2015年,是大智慧发展史上非常重要的一年:这一年,大智慧营业收入首次被同花顺和东方财富赶超;这一年,它彻底丧失了和后两者相提并论的资格。

2018年,大智慧营业收入5.94亿元,可是昔日的小弟们都已经飞黄腾达:同花顺和东方财富分别是13.87亿元和31.23亿元,分别是公司营业收入的2.34倍和5.26倍。

下面我们一起来看看大智慧的业务构成。

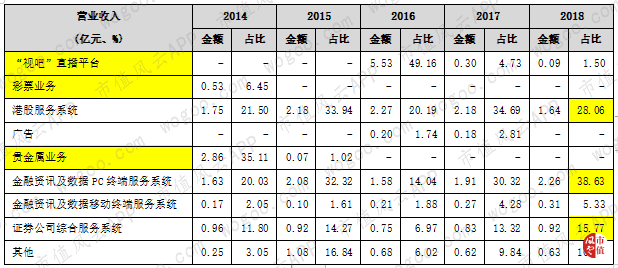

公司的营业收入主要由港股服务系统、金融资讯及数据PC终端服务系统、证券公司综合服务系统三部分构成。

同时,“视吧”直播平台、彩票以及贵金属等于主营业务相关性较差的业务板块也曾经在公司营收中占据一席之地。

这也同样反映了这家上市公司在发展的过程是心态还是比较浮躁的,这种浮躁的心态决定了公司的最终走向。

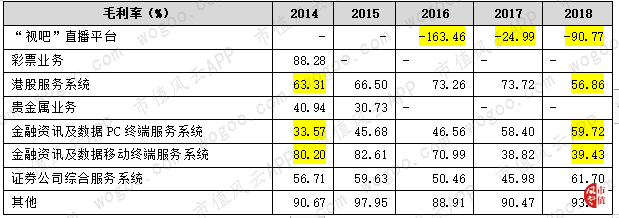

再来看看这些业务板块的盈利情况。

根据公开数据,2014~2018年期间,港股服务系统业务板块毛利率由63.31%下降至56.86%,金融资讯及数据终端移动服务系统毛利率由80.20%下降至39.43%,金融资讯及数据PC终端服务系统毛利率由33.57%上升至59.72。

“视吧”直播平台业务板块在2016年贡献了49.16%的营业收入,很是“耀眼”;但是,同期毛利率竟只有-163.46%,之后期间可以说“辣眼睛”。

三、扣非利润连续亏损7年

都说整体是各个部分的有机组合,业务板块问题重重,那么整体呢?

在2012年、2013年、2015年期间,大智慧毛利率都高达60%以上,净利率却为负值。

大智慧在2012年、2013年、2015年期间的期间费用率竟高于100%。

原来,一切都是期间费用的错。

2017年以来,大智慧号称开始加强成本管控,减少对直播平台主播劳务费、广告宣传等费用支出,期间费用率开始逐渐下降。2018年,大智慧毛利率58.07%,净利率18.25%。

为什么?还是没有安全感。

自2011年,上市以来,公司净利润可谓是跌宕起伏,2016年净利润亏损高达17.60亿元。相比之下,同花顺和东方财富自2015年之后一直保持着不错的业绩。

2018年,公司实现净利润1.08亿元,同花顺和东方财富的净利润分别为6.34亿元、9.58亿元,该倍数肉眼可见但不忍直视。

同期扣除非经常性损益后净利润倒是“有规律”多了,除去2011年,其他年份全部亏损。原来,公司不是在靠主业赚钱。

2018年,公司扣除非经常损益后净利润亏损604.61万元,同花顺、东方财富分别为5.89亿元、9.47亿元,已经没有任何可比性了。

那么,公司某些年份净利润勉强“转正”,真的是业绩提升了吗?还是“保壳大法”在起作用?

看完这张图,是不是“拨开云雾见天日”?

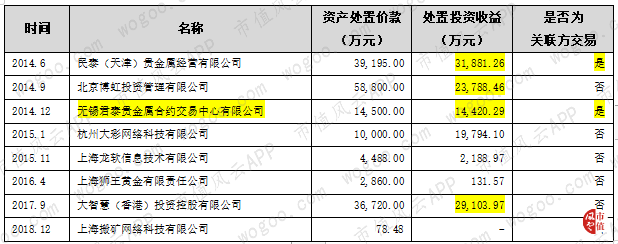

原来都是托投资的福,可公司明明是一家互联网金融服务平台啊……2014年,公司依靠投资收益扭亏为盈,避免了连续两年亏损将ST的命运。

2017年5月,公司由于连续两年亏损,股票简称变更为:“*ST智慧”;2017年公司又依靠投资收益扭亏,实现净利润3.83亿元,成功摘帽。

那么投资收益都来自哪里呢?

四、守着金山偏偏要去乞讨

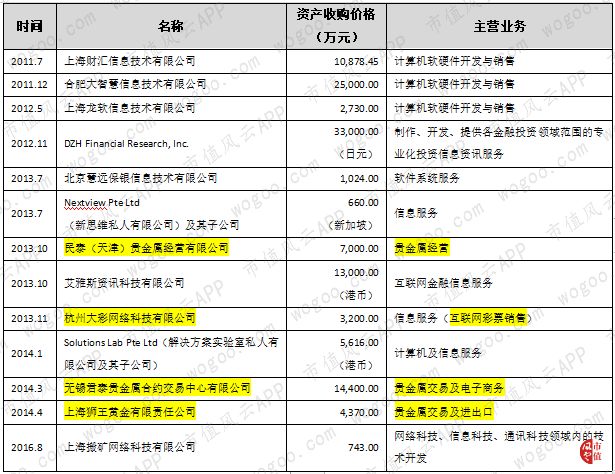

坦诚的说,大智慧本身的业务是很有前途的,完全不需要转型,但是自上市以来,上市公司似乎自己从事的业务已经不够过瘾,开始大举收购。

大智慧收购大刀阔斧,主业一乱再乱。业务板块的盲目扩张,造成主业不突出,扩张过于激进的结果当然是业绩下滑。

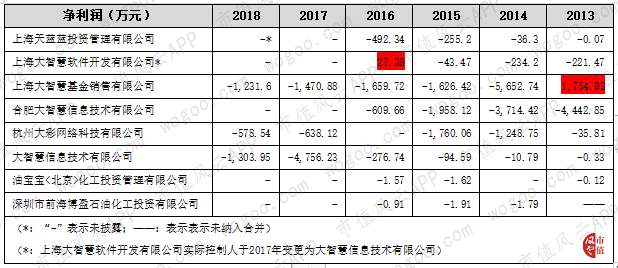

不出所料,自2014年,公司难以为继,孩子们是时候派上用场了。

2014年,公司先以1.44亿元收购无锡君泰贵金属合约交易中心有限公司60%股权,继而将25%的股权作价1.45亿元出售给关联方黄顺宁先生。同期,民泰(天津)贵金属经营有限公司的购买方也是该关联方。

2014年,公司将北京博虹投资管理有限公司整体出售给北京荣硕农业发展有限公司,作价5.88亿元,而该公司成立于2014年1月,注册资本仅2,000.00万元,同样的收购还有一笔,杭州大彩网络科技有限公司的购买方中彩合盛网络科技有限公司,成立时间为购买前2个月,注册资本1,000.00万元,但交易对价达19,794.10万元。

2018年,公司处置上海搬矿网络科技有限公司的交易对价为7.85万元,但截至期末只收到现金8,109.96元。

另外,公司还通过投资新设,涉及石油化工(油宝宝<北京>化工投资管理有限公司、深圳市前海博盈石油化工投资有限公司)业务板块。

上述两家公司的净利润亏损金额与其他子公司比起来,竟让我忍不住夸赞。

此刻开始,标红已经无法用来突出重点。

五、最后一波炒作?壳不死,炒作不止

公司的ROC是那么的不稳定,但这 不是最厉害的。

经营活动现金净流量和累计未分配利润用一句话就可以总结了:除去2011年,其余年份全部为负。

自2014年以来,公司未进行任何形式的分红。在分红年份中,只有2011年进行过现金分红,每股派息0.30元;其余年份只实施股份转增。

但是,进入2019年以来,每年保持稳健亏损状态的大智慧再次进入摧枯拉朽般的连续涨停状态,涨幅远远超过东方财富。

投稿邮箱:lukejiwang@163.com 详情访问鹿财经:http://www.lucaijing.com.cn